Regionale economische groei in België

Lees de publicatie hieronder of klik hier om de PDF te openen

Samenvatting

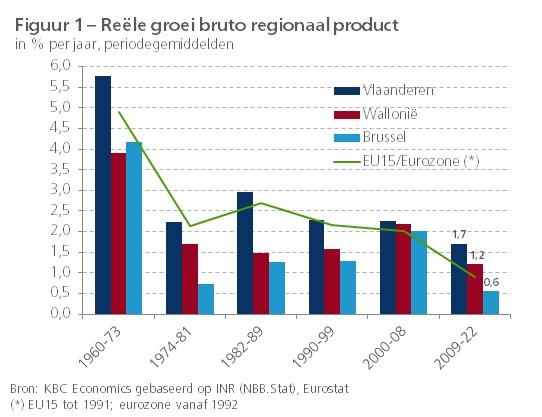

Nadat de regionale groeiverschillen in België tussen 2000 en 2008 klein waren geworden, kwam de naoorlogse systematische groeivoorsprong van Vlaanderen tegenover Wallonië en Brussel na 2008 opnieuw naar voren. Tussen 2008 en 2022, de periode van de financiële crisis tot na de pandemie, steeg het reëel bruto regionaal product in Vlaanderen met gemiddeld 1,7% per jaar, tegenover 1,2% en 0,6% per jaar in Wallonië en Brussel. Ook in 2022, het laatst beschikbare cijfer dat onlangs door het Instituut voor de Nationale Rekeningen (INR) werd gepubliceerd, groeide Brussel (1,5%) beduidend trager dan Vlaanderen (3,4%) en Wallonië (3,3%). Voor 2023 missen we voorlopig harde cijfers over de mate waarin de groei (die voor heel België 1,5% bedroeg) verschilde tussen de drie gewesten. In dit onderzoeksrapport trachten we hierover iets meer duidelijkheid te scheppen, na eerst het relatieve regionale groeiverloop in de jaren vóór 2023 kort te hebben toegelicht. Om de relatieve groei van de gewesten in 2023 in te schatten (zowel kwalitatief als kwantitatief via een econometrische oefening), doen we een beroep op regionale conjunctuur- en arbeidsmarktindicatoren, die wel voor 2023 beschikbaar zijn. Hoewel de conclusie erg tentatief is, doet de analyse ons vermoeden dat de economische groei in 2023 in Vlaanderen opnieuw hoger is geweest dan in Wallonië en Brussel. Anderzijds lijkt het erop dat de Brusselse groei (in tegenstelling tot 2022) in 2023 relatief gezien beter heeft stand gehouden. Voor finale resultaten is het wachten tot begin 2025, wanneer het INR 2023-cijfers inzake de regionale groei zal publiceren.

Het Instituut voor de Nationale Rekeningen (INR) publiceerde eind januari nieuwe cijfers inzake de Regionale Rekeningen in België. Die geven een beeld over hoe de drie Belgische gewesten - Vlaanderen, Wallonië en Brussel - de afgelopen jaren presteerden inzake economische groei, of nog de groei van hun 'reëel bruto regionaal product'.1 Die regionale groeicijfers zijn enkel beschikbaar op jaarbasis (dus geen kwartaalcijfers) en lopen stevig achter op de publicatie van de nationale bbp-cijfers. Voor België als geheel weten we intussen dat - althans indien de voorlopige flashraming voor de groei in het vierde kwartaal wordt bevestigd - het reële bbp in 2023 met 1,5% toenam. Voor de drie gewesten reiken de historische cijfers (inclusief de zopas gepubliceerde update) maar tot 2022 en is voorlopig niet duidelijk in welke mate de economische activiteit er in 2023 verschillend is gegroeid.

Op basis van het wel al gekende nationale groeicijfer en regionaal beschikbare conjunctuur- en arbeidsmarktindicatoren voor 2023 kunnen we trachten een inschatting te maken van de regionale groei vorig jaar. In sectie 2 van dit rapport belichten we eerst het historische relatieve groeiverloop van Vlaanderen, Wallonië en Brussel in de jaren vóór 2023, teneinde de door ons geraamde regionale prestatie in 2023 in een wat ruimer perspectief te plaatsen. Het INR stelt de regionale groeicijfers beschikbaar voor de periode 2003-2022 volgens de ESR 2010-standaard (Europees Systeem van Rekeningen). Zoals eerder al het geval was bij vorige publicaties van de data, werden ook bij de jongste publicatie door het INR de historische groeicijfers deels herzien, ditmaal meer bepaald voor de jaren 2019-2021. De oudere groeicijfers vóór 2003, die we in de figuren in sectie 2 zullen tonen en die zijn gebaseerd op vorige rekeningensystemen, komen uit de database van KBC Economics. In sectie 3 van het rapport bespreken we het verloop van de beschikbare regionale conjunctuur- en arbeidsmarktindicatoren in 2023. Die analyse laat ons toe om in sectie 4 een eerste ruwe (kwalitatieve en kwantitatieve) inschatting te maken van hoe sterk de groei in de drie regio's in 2023 is geweest.

Vlaanderen behoudt groeivoorsprong...

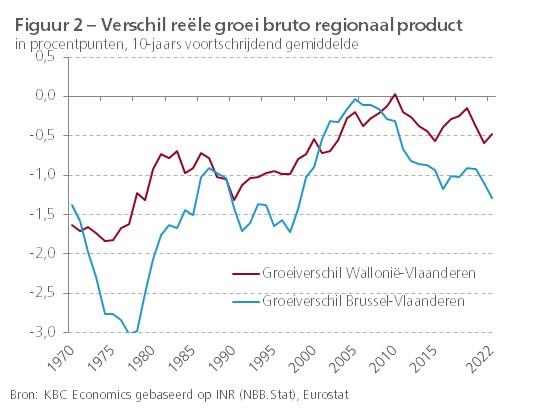

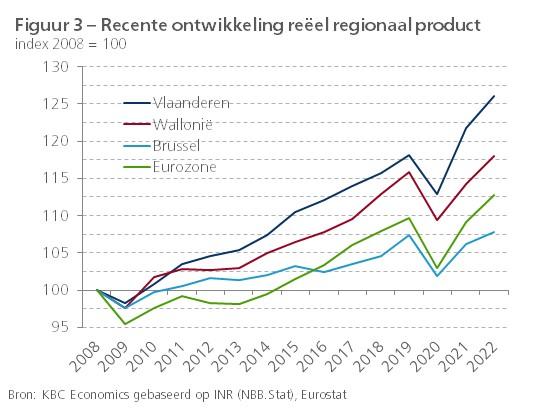

In de periode tussen de financiële crisis en het herstel na de pandemie (2009-2022) steeg het bruto regionaal product in Vlaanderen, Wallonië en Brussel in reële termen met gemiddeld respectievelijk 1,7%, 1,2% en 0,6% per jaar (figuur 1). Nadat de regionale groeiverschillen in België in 2000-2008 eerder klein waren geworden, kwam de systematische groeivoorsprong die Vlaanderen vóór 2000 boekte tegenover de beide andere gewesten, na 2008 dus terug naar voren. Dat de regionale groeiverschillen zich het jongste decennium terug uitdiepten, wordt ook op een iets andere wijze geïllustreerd in figuur 2. Die toont de jaarlijkse groeiverschillen van Wallonië respectievelijk Brussel met Vlaanderen, berekend als het 10-jaarse voortschrijdende gemiddelde om de volatiliteit in de cijferreeks weg te nemen. Vooral het opnieuw toenemend groeiverschil tussen Brussel en Vlaanderen valt op.

Een groot deel van het gemiddelde groeiverschil tussen Vlaanderen en Wallonië in 2009-2022 is te verklaren door een verschillende dynamiek van de economische activiteit tijdens de Europese soevereine schuldencrisis in 2012-2013. Vlaanderen bleef toen (beperkt) groeien, terwijl de Waalse economie nagenoeg stabiliseerde (figuur 3). Ook de Brusselse economie bleef ter plaatse trappelen tijdens de Europese schuldencrisis en was bovendien daarvoor minder stevig uit het dal van de Grote Recessie in 2009 geklommen. Het meest opvallende betreffende Brussel is evenwel de gemiddeld veel lagere groei dan Vlaanderen en Wallonië tijdens de periode van economisch herstel tussen 2014 en 2019. Een deel van de verklaring ligt in de terreuraanslagen van 22 maart 2016 op de luchthaven van Zaventem en in de metro in Brussel. Die hebben de horeca, kleinhandel en vrijetijdssector toen zwaar getroffen, wat resulteerde in een negatieve groei van de Brusselse economie dat jaar.

Meer recent deed de pandemie de economische activiteit in Vlaanderen (-4,5%) in 2020 minder krimpen dan in Wallonië en Brussel (respectievelijk -5,5% en -5,1%). Ook het herstel in 2021 was in Vlaanderen (7,9%) veel sterker dan in Wallonië en Brussel (respectievelijk 4,4% en 4,3%). Bijgevolg steeg de activiteit in Vlaanderen in 2021 al terug ruim boven het niveau van vóór de pandemie, terwijl ze in de twee andere gewesten daar dat jaar nog onder bleef. Ook in 2022 (het laatst beschikbare regionale groeicijfer) bleef vooral Brussel (1,5%) zwakker groeien dan Vlaanderen (3,4%). De Waalse groei (3,3%) lag slechts beperkt onder de Vlaamse. Bekeken over de hele periode 2009-2022 presteerde evenwel niet enkel Vlaanderen maar ook Wallonië significant beter dan de eurozone. De gecumuleerde groei van de economische activiteit bedroeg over die jaren in Vlaanderen en Wallonië 26,0% en 18,0%, tegenover 12,7% in de eurozone en slechts 7,8% in Brussel.

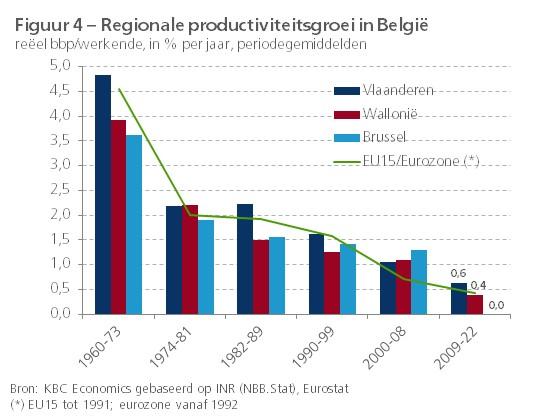

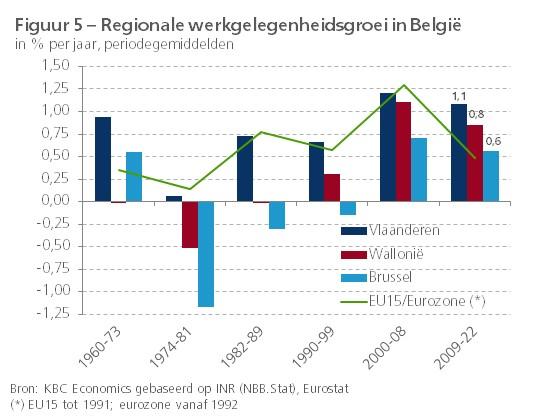

...door hogere werkgelegenheids- en productiviteitsgroei

Eenvoudig gesteld is economische groei de optelsom van werkgelegenheidsgroei en groei van de arbeidsproductiviteit. Dat Brussel na 2008 beduidend zwakker groeide dan Vlaanderen en Wallonië, was vooreerst te wijten aan het stilvallen van de productiviteitsgroei in het hoofdstedelijke gewest (gemiddeld 0,0% per jaar). In Vlaanderen en Wallonië viel die ook fel terug vergeleken met de jaren 2000-2008, maar bleef ze met gemiddeld 0,6% en 0,4% per jaar in 2009-2022 wel hoger dan respectievelijk gelijk aan die in de eurozone (0,4%) (figuur 4). Niet alleen de productiviteitsgroei maar ook de werkgelegenheidsgroei bleef in Brussel achter in de periode 2009-2022 (gemiddeld 0,6% per jaar). Opnieuw scoorde Vlaanderen (1,1% per jaar) op dit vlak ook beter dan Wallonië (0,8% per jaar) (figuur 5). Dat alle Belgische gewesten, inclusief Brussel, inzake werkgelegenheidsgroei beter scoorden dan de eurozone (0,5%) illustreert dat de economische groei het voorbije decennium vrij arbeidsintensief was in heel België.

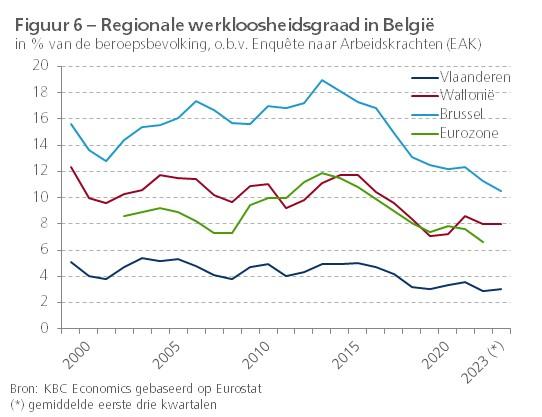

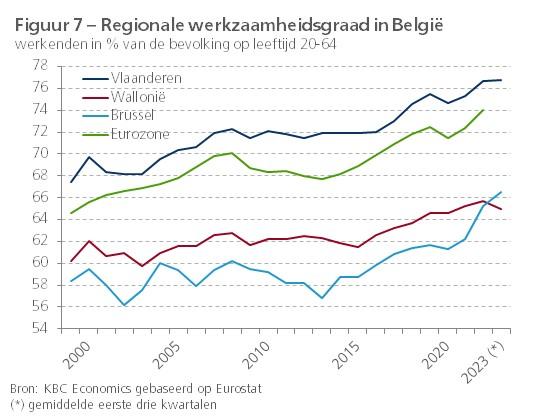

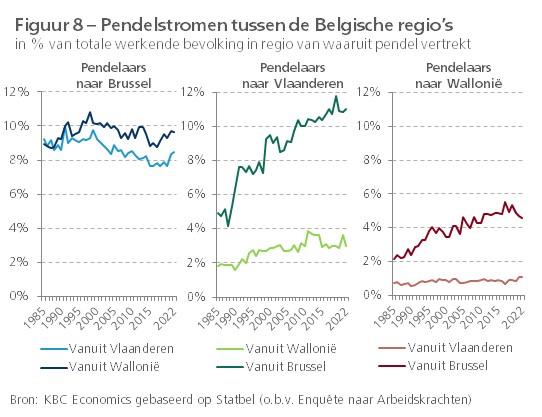

De gemiddeld lagere werkgelegenheidsgroei in Brussel in 2009-2022 in vergelijking met de beide andere gewesten vertaalde zich in dat gewest tot 2013 ook in een relatief slechtere dynamiek van de werkloosheidsgraad (het aandeel werklozen binnen de beroepsbevolking) en werkzaamheidsgraad (het aandeel werkenden binnen de bevolking op arbeidsleeftijd) (figuren 6 en 7). Tijdens de financiële crisis van 2008-2013 verslechterden beide graden er meer. Opvallend is dat de arbeidsmarktsituatie in Brussel sindsdien wel sterk is verbeterd, waardoor de kloof met Vlaanderen en Wallonië kon worden verkleind. Inzake werkzaamheidsgraad klopte Brussel in 2023 zelfs Wallonië. Tegen de achtergrond van de aangehouden relatief zwakke economische groei, meer specifiek ook werkgelegenheidsgroei, in Brussel geeft dat te kennen dat recent almaar meer Brusselaars een job vonden buiten de eigen gewestgrens. Figuur 8 toont dat vooral een toenemend aandeel werkende Brusselaars pendelt naar Vlaanderen. Overigens valt ook op dat, omgekeerd, het pendelen vanuit Vlaanderen en Wallonië naar Brussel na de dalende trend sinds 2000 de jongste jaren is gekeerd.

3. Regionale conjunctuur in 2023

De Belgische economie als geheel toonde in 2023 heel wat veerkracht en heeft de energiecrisis van een jaar eerder al bij al goed verteerd. De kwartaalgroei veerde bij het jaarbegin op en bleef het ganse jaar relatief sterk, zeker in vergelijking met die in de eurozone. Per saldo werd in 2023 een behoorlijke jaargroei van 1,5% opgetekend.2 Dat was te danken aan zowel de particuliere consumptie, die steun kreeg van de automatische loonindexatie en een robuuste arbeidsmarkt, als de bedrijfsinvesteringen, terwijl de netto-uitvoer op de groei heeft gewogen. Het ondernemersvertrouwen daalde wel in de loop van het jaar door de verzwakking van de internationale handel, de hoge financieringskosten en de grote onzekerheid, maar herleefde enigszins naar het jaareinde toe. Vooral de industrie kampte in 2023 met een toenemend vraagtekort, en meer bepaald zwakke uitvoerbestellingen. In de bouw keken ondernemingen aan tegen een behoorlijke afkoeling van de woningmarkt. De hogere rente remde de woninginvesteringen van de huishoudens af.

Doordat nog geen regionale groeicijfers voor 2023 beschikbaar zijn, hebben we voorlopig geen duidelijk zicht op hoe de drie gewesten dat jaar economisch relatief tegenover elkaar hebben gepresteerd. Om hierover toch al enig beeld te schetsen, doen we een beroep op diverse conjunctuur- en arbeidsmarktindicatoren waarvoor wel al 2023-cijfers, zelfs op maand- of kwartaalbasis, werden gepubliceerd. We bespreken achtereenvolgens de regionale cijfers inzake het sentiment van consumenten en producenten, inzake de arbeidsmarkt en inzake activiteit in de industrie en bouw.

Regionale vertrouwensindicatoren

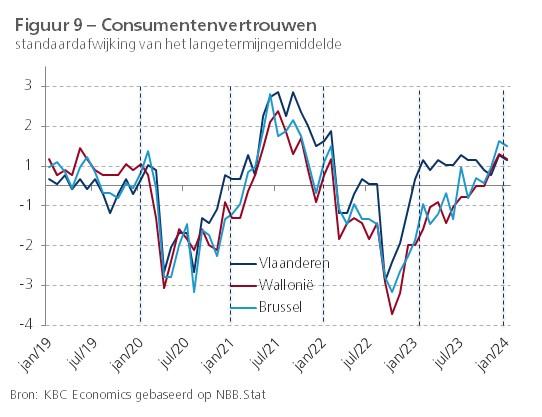

Het consumenten- en producentenvertrouwen zijn klassieke conjunctuurmaatstaven die ook voor Vlaanderen, Wallonië en Brussel op maandbasis beschikbaar zijn. Omdat er belangrijke, langdurige niveauverschillen bestaan tussen de ruwe tijdreeksen van de drie gewesten, hebben we beide indicatoren voor elk gewest herschaald als standaardafwijking van het langetermijngemiddelde. Figuur 9 toont dat het vertrouwen van consumenten in Vlaanderen niet alleen in 2020-2021 sneller uit het pandemiedal is geklommen, maar ook daarna tijdens de neergang in 2022 volgend op de invasie van Rusland in Oekraïne hoger is blijven noteren dan dat in Wallonië en Brussel. Meer recent is de indicator in Vlaanderen bovendien sneller en forser hersteld dan in de twee andere gewesten. Hierdoor klom die in Vlaanderen al in januari 2023 terug boven zijn langetermijngemiddelde. De indicator bleef daar in dat gewest gedurende heel 2023 boven. In de beide andere regio’s bereikte het consumentenvertrouwen pas het langetermijngemiddelde naar het einde van 2023 toe.

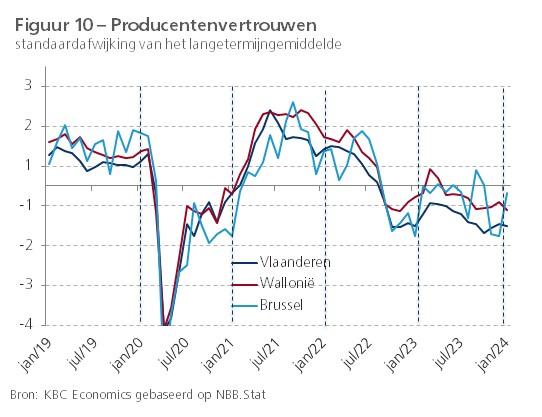

Het relatieve verloop van het vertrouwen van producenten was de voorbije jaren geen weerspiegeling van dat van consumenten (figuur 10). Ditmaal bleef vooral het vertrouwen van de Brusselse bedrijven achter tijdens het herstel uit het pandemiedal. Vanaf het najaar van 2021 en in 2022 was het producentenvertrouwen in Brussel relatief volatiel. Het vertrouwen van Vlaamse en Waalse bedrijven klom vrij gelijkmatig uit het pandemiedal, maar vanaf midden 2021 bleef het producentenvertrouwen in Wallonië tijdens de neergang wel boven dat in Vlaanderen. Ook meer recent, na de uitbodeming eind 2022 en doorheen 2023, was dat het geval. In Wallonië stak de indicator in het voorjaar van 2023 zelfs tijdelijk uit boven zijn langetermijngemiddelde, maar viel die nadien, net als in Vlaanderen, wel terug. Pas laat in 2023 was opnieuw enige verbetering zichtbaar. In Brussel bleef het producentenvertrouwen in 2023 erg volatiel. Dat het vertrouwen van de Vlaamse bedrijven meer dan dat van de Waalse door de Oekraïne- en energiecrisis werd aangetast en er nog langer de gevolgen van bleef ondervinden, heeft wellicht te maken met het feit dat Vlaanderen een meer open en energie-intensieve economie kent dan Wallonië.

Samenvattend kunnen we stellen dat de vertrouwensindicatoren enerzijds aangeven dat de consumptievraag in Vlaanderen ook in 2023 relatief beter zou hebben standgehouden dan in Wallonië en Brussel. Dat kan erop wijzen dat de consumptiegedreven bbp-groei in België in 2023 vooral door de Vlaamse consumenten werd gedragen. Anderzijds lijken langs de bedrijvenkant Wallonië en Brussel in 2023 relatief beter te hebben gepresteerd. Vlaamse bedrijven werden mogelijks meer getroffen door de zwakke uitvoer. Op zijn beurt had die te maken met de algemeen zwakke groeidynamiek in Europa, en de buurlanden in het bijzonder, alsook door de verslechtering van de concurrentiepositie als gevolg van de snelle loonstijging die via de automatische indexering vorm kreeg.

Regionale arbeidsmarkten

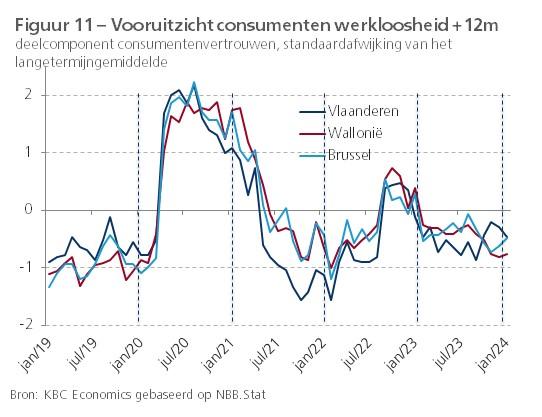

Het relatief betere consumentenvertrouwen in Vlaanderen komt meer specifiek ook tot uiting in de deelcomponent die peilt naar de verwachtingen van consumenten inzake werkloosheid voor de volgende twaalf maanden (figuur 11). Die component wijst voor alle drie de gewesten op een fors afgenomen vrees van burgers om werkloos te worden sinds eind 2020. Maar na de invasie van Rusland in Oekraïne in februari 2022 verslechterde die opnieuw, om vervolgens in 2023 weer wat weg te ebben. In Vlaanderen lag de indicator in nagenoeg die hele periode, met uitzondering van de tijdelijke opsprong, onder die in Wallonië en Brussel. Opvallend is wel dat zeer recent, naar het einde van 2023 toe, de indicator in Vlaanderen opveerde, terwijl die in de beide andere gewesten onder die in Vlaanderen dook. De indicator inzake vrees voor werkloosheid is een belangrijk gegeven om de voorzorgsspaarneiging van de huishoudens, en dus ook het verloop van de particuliere consumptie, in te schatten. Allicht lag die spaarneiging in Vlaanderen gemiddeld in 2023 relatief wat lager.

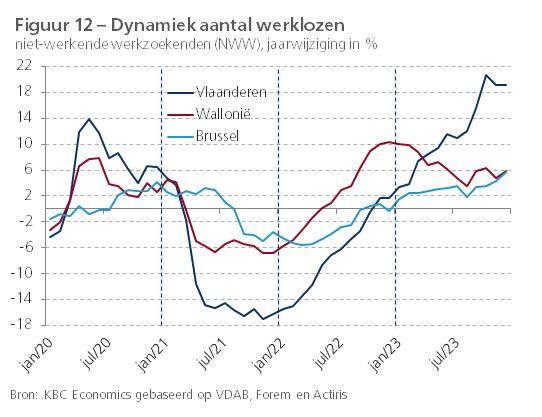

Het verloop van de effectieve werkloosheid in de drie regio's kunnen we nagaan aan de hand van de dynamiek van het aantal niet-werkende werkzoekenden die zijn ingeschreven bij de regionale tewerkstellingsdiensten (VDAB, Forem en Actiris). Figuur 12 toont de jaarwijziging van die groep, zodat seizoeneffecten worden weggezuiverd. Tijdens de pandemie piekte die in Vlaanderen in het voorjaar van 2020 iets hoger dan in Wallonië. In Brussel viel die piek later en was die ook veel beperkter. Tijdens het economisch herstel in 2021 viel het aantal niet-werkende werkzoekenden in Vlaanderen wel veel forser terug dan in Wallonië en Brussel. Begin 2022 keerde de dynamiek in alle drie de gewesten opnieuw in negatieve zin, in het zog van de Oekraïne- en energiecrisis. In Vlaanderen en Brussel werd de jaarwijziging van het aantal werkzoekenden pas later in 2022 terug positief. In Wallonië was dat al in mei van dat jaar. In 2023 was er in Vlaanderen een opvallend sterke klim van de jaarstijgingsdynamiek.

Los van mogelijk verschillende conjuncturele invloeden, werden de regionale verschillen inzake dynamiek van het aantal niet-werkende werkzoekenden de jongste jaren beïnvloed door gewijzigde regelgeving bij de registratie in de regio’s. Zo werden meer recent in Vlaanderen een aantal maatregelen genomen die de actieradius van de VDAB hebben uitgebreid, met onder meer de verplichte inschrijving als werkzoekende van huurders van een sociale woning (sinds januari 2023). Meer algemeen is de recente sterke stijging van de Vlaamse cijfers toe te schrijven aan de inschrijving als werkzoekende van steeds meer mensen die voorheen niet beroepsactief waren. Het gaat onder meer om mensen met een leefloon of ziekte-uitkering of om inburgeraars. Een en ander zorgt voor een vertekening van de cijfers, zodat erg moet worden opgelet om ze als conjunctuurindicator te hanteren.

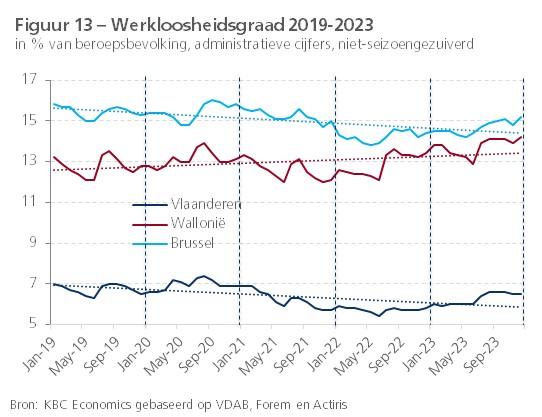

Ook inzake regionale werkloosheidsgraden zijn maandcijfers beschikbaar die worden gepubliceerd door de regionale tewerkstellingsdiensten en eveneens zijn gebaseerd op niet-seizoengezuiverde administratieve gegevens (figuur 13). De cijfers voor 2023 tonen dat de werkloosheidsgraad in elk gewest vanaf de zomer hoger klom. Gemiddeld steeg de werkloosheidsgraad in Vlaanderen, Wallonië en Brussel in 2023 met respectievelijk 0,5, 0,9 en 0,4 procentpunt tot 6,3%, 13,7% en 14,7%. Merk opnieuw op dat de administratieve cijfers vertekend zijn door beleidsmaatregelen. Figuur 6, die we bespraken in het eerste deel van dit rapport, toont de jaargemiddelde werkloosheidsgraad volgens de Enquête naar de Arbeidskrachten. O.b.v. deze andere definitie bleef de werkloosheidsgraad in 2023 in Vlaanderen en Wallonië (nagenoeg) stabiel bleef tegenover een jaar eerder (op respectievelijk 3,0% en 8,0%), terwijl die in Brussel een daling noteerde met 0,8 procentpunt tot 10,8%.

Regionale activiteit in bouw en industrie

Los van arbeidsmarktcijfers zijn er maar weinig 'harde' regionale conjunctuurindicatoren op frequente basis voorhanden. Een nadeel is bovendien dat sommige, zoals regionale cijfers inzake internationale handel, enkel in waarde en niet in volumetermen voorhanden zijn. In periodes met oplopende, hoge inflatie, zoals in 2022, is het dan moeilijk om er conclusies uit te trekken m.b.t. de ontwikkeling van de reële economische activiteit. Bovendien zijn sommige ‘harde’ indicatoren vertekend door de talrijke maatregelen die tijdens de afgelopen crisisjaren werden genomen. Zo werd het aantal faillissementen (dat in 2023 in Vlaanderen en Wallonië met 12% respectievelijk 21% toenam en in Brussel met 5% daalde) de jongste jaren niet alleen gedreven door het invoeren en terug wegvallen van ‘beleidsstootkussens’ maar ook door specifieke maatregelen zoals de jacht op frauduleuze bedrijven.

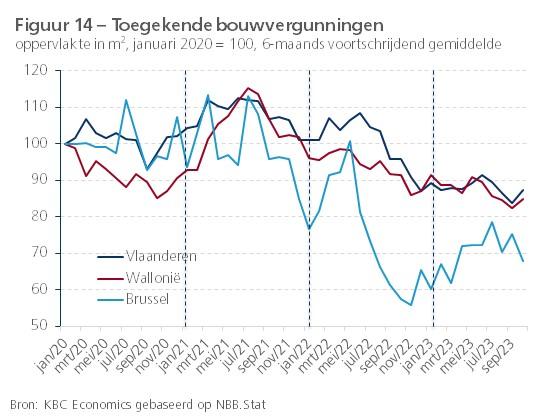

De bbp-groei in heel België werd in 2023 tegengehouden door de afkoelende woningmarkt. Concreet remde de hogere rente de woninginvesteringen van de Belgische huishoudens fel af. Naar raming lagen die in 2023 in reële termen gemiddeld een kleine 5% lager dan in 2022, na ook al in dat jaar met ruim 3% te zijn gedaald. Om een idee te krijgen over de mate waarin die correctie in de gewesten verschillend was, kijken we naar regionale cijfers inzake het aantal toegekende bouwvergunningen (figuur 14). We moeten hier voorzichtig zijn omdat doorgaans pas later na de toekenning van de vergunning ook effectief met de woningbouw of -renovatie wordt gestart. Omdat de maandcijfers nogal volatiel zijn, tonen we in de figuur bovendien het 6-maands voortschrijdend gemiddelde. De dynamiek van het aantal vergunningen was doorheen 2023 in Vlaanderen en Wallonië vrij gelijk. In Vlaanderen (-14,4%) was de daling van het gemiddeld aantal in 2023, tegenover 2022, wel groter dan in Wallonië (-8,2%). In Brussel was er een forse daling in de loop van 2022, maar herstelden de vergunningen enigszins doorheen 2023. Gemiddeld lag het aantal er in 2023 evenwel ook 10,8% lager dan in 2022. Een en ander suggereert dat de bouw- en renovatiecorrectie in 2023 in Vlaanderen het grootst was.

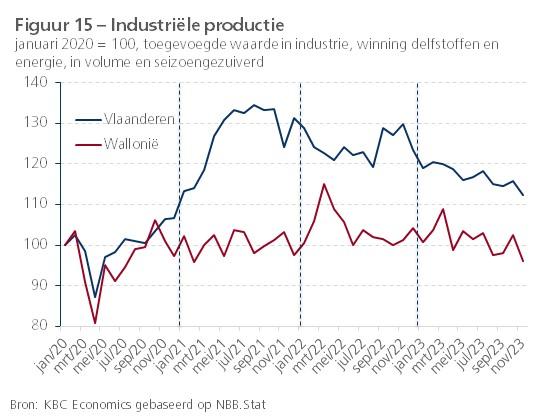

Cijfers inzake de industriële productie zijn voor de regio’s wel in volumetermen en gecorrigeerd voor seizoeneffecten voorhanden. Figuur 15 toont de dynamiek ervan voor Vlaanderen en Wallonië tijdens de afgelopen drie jaren. In Brussel, met zijn typische diensteneconomie, bedraagt het aandeel van de industrie slechts goed 2% (voor Vlaanderen en Wallonië is dat zo’n 20%) en dus heeft de opname van dat gewest in de analyse weinig zin. In vergelijking met de dienstensectoren veerde de industrie in België snel en sterk op eenmaal de economie heropende na de pandemie. De veerkracht van de industriële activiteit kwam vooral tot uiting in de Vlaamse productiecijfers. In Wallonië bleven de cijfers na de initiële klim uit het pandemiedal veeleer vlak. Het relatief sterk opveren van de Vlaamse industrie hield verband met het herstel van de internationale handel, waarvan Vlaanderen ten volle kon profiteren. In Wallonië kreeg het uitvoerherstel pas later vorm. Meer specifiek liet vooral de farmaceutische industrie erg goede resultaten optekenen in 2021. Deze industrietak profiteerde van de enorme vraag naar vaccins en de productie ervan werd massaal uitgevoerd. Die sterke groei in de farmaceutische industrie vond vooral zijn oorsprong in Vlaanderen bij coronavaccin-producent Pfizer.

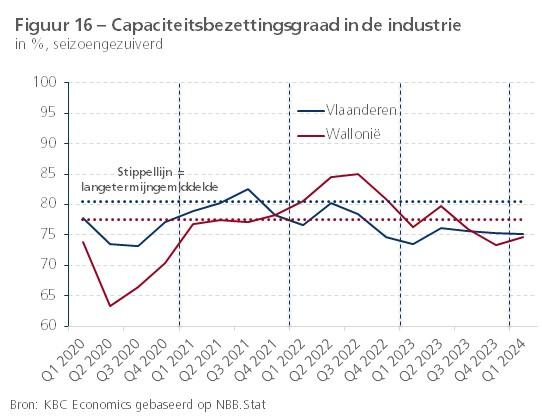

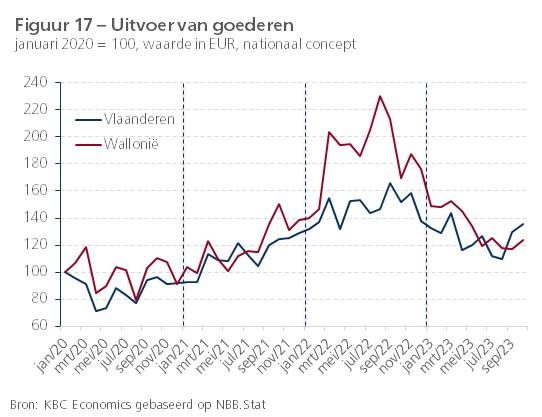

Vanaf de zomer van 2021 werd de industriële activiteit alsmaar meer gehinderd door knelpunten in de toelevering van essentiële inputs en door personeelstekorten. Daarbij kwam vanaf begin 2022 de Oekraïne- en energiecrisis. Vooral in Vlaanderen zorgde een en ander voor een belangrijke industriële terugval, met naar een jaareinde toe een tijdelijk herstel. In Wallonië was er begin 2022 een uitzonderlijke piek in de industriële activiteit, toe te schrijven aan de vervaardiging van informatica- en elektronische producten, waarna een normalisatie volgde. Doorheen 2023 viel de productie in beide gewesten geleidelijk terug. In heel 2023 lag die in Vlaanderen en Wallonië gemiddeld respectievelijk 6,1% en 2,6% lager dan in 2022. De capaciteitsbezettingsgraad in de industrie bleef in Wallonië in de eerste jaarhelft boven die in Vlaanderen maar zakte nadien iets onder de Vlaamse. Vooral in Vlaanderen bleef die graad ruim onder zijn langetermijngemiddelde (figuur 16). De uitvoerdynamiek daalde doorheen 2023 zowel in Vlaanderen als Wallonië, maar gemiddeld was de daling in 2023, vergeleken met 2022, in Wallonië (-29%) sterker dan in Vlaanderen (-15%) (figuur 17). We wijzen er nogmaals op dat het hier nominale uitvoercijfers betreft die, zeker gegeven de voorbije grote inflatieschommeling, niet noodzakelijk een goed beeld geven over de volumeontwikkeling inzake internationale handel.

De enigszins gemengde signalen inzake jaarwijziging van de industriële productie en uitvoer in de beide regio’s (concreet: enerzijds sterkere daling industriële productie in Vlaanderen en anderzijds sterkere daling uitvoer in Wallonië) maken het moeilijk om conclusies te trekken inzake de relatieve mate waarin de industriële activiteit is getroffen geweest door het verslechterde internationale klimaat. Het aandeel van de industrie in de totale toegevoegde waarde is voor de Vlaamse en Waalse economie bovendien ongeveer gelijk (zo’n 20%). In combinatie met het relatief mindere goede vertrouwen van Vlaamse bedrijven in vergelijking met Waalse (zie figuur 10), lijken de industriële cijfers (die volumecijfers betreffen) toch eerder aan te geven dat de Vlaamse economie via de industrie toch iets meer dan de Waalse in de klappen heeft gedeeld.

4. Inschatting regionale groei 2023

Voor België als geheel bedroeg de reële bbp-groei in 2023 1,5%. Dat dit cijfer nog behoorlijk stevig was, in de nasleep van de Oekraïne- en energiecrisis, komt doordat de gezinnen hun consumptie op peil hielden dankzij de steun van de automatische loonindexatie en aanhoudende jobcreatie. Opvallend was daarnaast ook de stevige groei van de bedrijfsinvesteringen, dit ondanks het tanende producentenvertrouwen. De uitvoer kromp meer dan de invoer, zodat de netto-uitvoer negatief op de Belgische bbp-groei heeft gewogen. Voor de drie gewesten reiken de historische groeicijfers maar tot 2022 en is voorlopig niet duidelijk in welke mate, en om welke redenen, de economische groei er in 2023 is afgeweken van de nationale reële bbp-groei. De cijferinformatie die beschikbaar is om de regionale groei in 2023 in te schatten en die in sectie 3 van dit rapport werd besproken, is eerder schaars, fragmentarisch en omgeven met heel wat technische beperkingen.

De veeleer kwalitatieve conclusie uit sectie 3 is enerzijds dat het gunstigere verloop van het consumentenvertrouwen in Vlaanderen in vergelijking met Wallonië en Brussel doet vermoeden dat de sterke particuliere consumptiegroei in 2023, die in het Belgische bbp-cijfer naar voren komt, vooral aan Vlaanderen is toe te schrijven. Daar staat tegenover dat het negatievere producentenvertrouwen en de wat slechtere industriële dynamiek in Vlaanderen wijzen op een relatief ongunstigere ontwikkeling aan de bedrijvenkant in dat gewest. Gezien deze tegengestelde vaststellingen blijft het moeilijk om de regionale groeiverschillen voor 2023 in te schatten. Daarbij komt dat de in sectie 3 beschouwde indicatoren, in tegenstelling tot wat kan worden verwacht, in het verleden lang niet altijd een goed verband hebben vertoond met de uiteindelijk effectief gerealiseerde groei.

Econometrische benadering

Een alternatieve, meer kwantitatieve benadering bestaat erin om econometrisch na te gaan in welke mate de regionaal beschikbare indicatoren in het verleden de jaargroei in de drie gewesten goed hebben kunnen verklaren. Indien zo, dan kunnen we de reeds beschikbare cijfers van die indicatoren voor 2023 in de wiskundige vergelijking stoppen om zo de regionale 2023-groei als raming te becijferen. Een probleem daarbij is dat de regionale groeicijfers uit het verleden jaarcijfers betreffen en we dus voor de beschouwde indicatoren (meestal maandcijfers) eveneens een jaargemiddelde moeten berekenen, waardoor het aantal datawaarnemingen in de econometrische oefening gering is.

De langste tijdreeks hebben we voor de regionale en Belgische groeicijfers (1960-2022). Een zeer eenvoudige regressie bestaat erin om voor elk gewest de eigen groei in die periode enkel te verklaren door de Belgische groei. Dat levert telkens een uitermate significante coëfficiënt op. Indien we de al gekende 2023-groei voor België (1,5%) in de drie wiskundige vergelijkingen brengen, bekomen we voor Vlaanderen, Wallonië en Brussel een economische groei van respectievelijk 1,9%, 1,2% en 1,0% in 2023. Dit zijn cijfers die consistent zijn met de 1,5%-groei voor België als geheel. Bij die oefening worden de groeiverhoudingen uit het verleden (waarbij Vlaanderen een duidelijke groeivoorsprong te zien gaf) eenvoudigweg doorgetrokken naar 2023. Dergelijke benadering gaat kort door de bocht en houdt geen rekening met andere beschikbare regionale indicatoren voor 2023.

Bijkomende regionale conjunctuurindicatoren opnemen in de regressievergelijking schept niet enkel een probleem van korte(re) tijdreeks (minder waarnemingen) maar ook een probleem van multicollineariteit. Doordat de (op jaarbasis omgezette) regionale indicatoren veelal (sterk) zijn gecorreleerd met de cijferreeks van de Belgische bbp-groei, zou het samen opnemen ervan in de wiskundige vergelijking de regressieresultaten minder nauwkeurig maken. Indien we dat toch doen, blijken de verschillende regionale indicatoren geen significante bijkomende verklaring te bieden (geen significante t-waarde, ook geen beduidende verhoging R²). Wanneer we de Belgische bbp-groei weglaten uit de vergelijking, dan bieden de indicator van het producentenvertrouwen en de uitvoergroei wel een significante verklaring voor de regionale groei. Voor deze beide hebben we een nog behoorlijk lange tijdreeks beschikbaar (namelijk 1985-2022, enkel voor Vlaanderen en Wallonië, niet voor Brussel; de uitzonderlijke groeiterugval tijdens het pandemiejaar 2020 vangen we op door een dummyvariabele). Indien we de gekende waarden van beide variabelen voor 2023 in de vergelijkingen brengen, bekomen we voor Vlaanderen en Wallonië evenwel een negatieve economische groei van respectievelijk -0,8% en -0,1% in 2023. De cijfers weerspiegelen enkel de zwakke industriële bedrijfsomgeving en zijn inconsistent met de positieve 1,5%-groei voor België als geheel.

De kwantitatieve oefening brengt weinig soelaas. Sommige indicatoren waarvoor een behoorlijke tijdreeks voorhanden is (werkloosheidsgraad 1960-2022, bouwvergunningen 1996-2022, capaciteitsbezettingsgraad 1988-2022) blijken geen significante verklaringskracht te bieden voor de regionale groei uit het verleden. Voor andere regionale indicatoren (consumentenvertrouwen 2003-2022, producentenvertrouwen Brussel 2008-2022) is de beschikbare tijdreeks te kort om ze zinvol in een econometrische regressie op te nemen. Het probleem is vooral dat onvoldoende regionale cijfers beschikbaar zijn die in een econometrisch model ook mee de consumptievraag capteren. Hierdoor vertaalt de voor België als geheel dynamische particuliere consumptie in 2023 zich niet in de raming van de regionale groeicijfers voor dat jaar.

Afsluitende beschouwingen

Voor België als geheel werd de reële bbp-groei in 2023 (+1,5%) ondersteund door de activiteit in de diensten (+2,6% in volume) en de bouw (+1,9%), maar fel afgeremd door de industriële activiteit (-3,1%). Door het geringe gewicht van de industrie in de Brusselse economische activiteit had de daling van de toegevoegde waarde in de sector ongetwijfeld een veel kleinere impact op de economische groei in Brussel dan op die in Vlaanderen en Wallonië. Dat de bouw in België nog sterk groeide, ondanks de afkoelende woningmarkt en dalende woninginvesteringen van de gezinnen, verrast en was wellicht te danken aan de activiteit in de subsector van de ‘burgerlijke bouwkunde en wegenwerken’. Vooral in Vlaanderen waren er in 2023 op en langs de wegen veel werkzaamheden: naast grote werven als Oosterweel en de aanleg van glasvezelkabels betrof het veel kleinere werken die traditioneel worden uitgevoerd in het laatste jaar voor de gemeenteraadsverkiezingen. Het kan daarom best zijn dat, ondanks de wellicht grotere bouw- en renovatiecorrectie in Vlaanderen, de groei in de hele bouw in dat gewest toch steviger was dan in Wallonië en Brussel. De sterke groei in de diensten in 2023 weerspiegelt deels de aangehouden consumptiedynamiek die in de groeicijfers voor België als geheel naar voren komt. Gegeven de relatief gunstige ontwikkeling van het consumentenvertrouwen in Vlaanderen was de groei van de private consumptie er allicht wat steviger dan in Wallonië en Brussel.

Hoewel een inschatting moeilijk blijft, ziet het ernaar uit dat de economische groei in 2023 in Vlaanderen wellicht opnieuw hoger is geweest dan in Wallonië en Brussel. Ook lijkt het erop dat de Brusselse groei, in tegenstelling tot 2022, in 2023 beter tegenover de beide andere gewesten heeft stand gehouden. Deze tentatieve, ruwe inschatting ligt in de lijn van de Regionale Economische Vooruitzichten die het Federaal Planbureau midden juli 2023 publiceerde. Op dat nog vroege ogenblik werd de reële bbp-groei voor heel België in 2023 met 1,4% al vrij correct ingeschat (1,5% gerealiseerd). Voor Vlaanderen, Wallonië en Brussel voorspelde het Planbureau de groei voor 2023 toen op respectievelijk 1,5%, 1,0% en 1,4%.3 Voor finale resultaten is het wachten tot begin 2025, wanneer het Instituut voor de Nationale Rekeningen (INR) 2023-cijfers inzake de regionale groei in België zal publiceren.

1 Het bruto regionaal product is het bruto binnenlands product (bbp) van een regio binnen een land en komt overeen met de totale toegevoegde waarde voortgebracht op het grondgebied van die regio.

2 Het 2023-groeicijfer voor België is nog niet definitief, aangezien het onlangs gepubliceerde bbp-cijfer voor het vierde kwartaal nog een ‘flash-raming’ betreft.

3 Het Federaal Planbureau maakt een jaarlijkse update van zijn regionale groeivooruitzichten. De raming gemaakt in de zomer van jaar t voor de regionale groei in t-1 is grotendeels gebaseerd op regionale gegevens die op dat ogenblik al beschikbaar zijn m.b.t. jaar t-1 bij de Rijksdienst voor Sociale Zekerheid (RSZ). Bij het schrijven van dit rapport zijn die cijfers voor het jaar 2023 nog niet beschikbaar. De groei voor 2022 (toen nog niet gekend) werd door het Planbureau midden 2023 voor Vlaanderen vrij correct ingeschat (op 3,3% vergeleken met 3,4% gerealiseerd), maar voor Wallonië (2,8% tegenover 3,3% gerealiseerd) en Brussel (3,6% tegenover 1,5% gerealiseerd) respectievelijk onder- en overschat.