Financiële markten en de Wisdom of the Crowd

Lees de publicatie hieronder of klik hier om de PDF te openen

Abstract

De verwachtingen van de markt nemen een belangrijke rol in financiële analyse. Ze dienen dikwijls als benchmark waartegen de economische ontwikkelingen worden afgezet. Dikwijls dienen ze als richtsnoer voor (vooruitblik op) wat gaat komen. Ze spelen dus terecht een centrale rol. Toch is het belangrijk om die marktverwachtingen in een juiste context te plaatsen. Marktverwachtingen zijn immers gebaseerd op de marktprijs die door de marginale trade wordt bepaald. Daarrond zijn er echter de vooruitzichten van de niet-prijsbepalende marktdeelnemers, wat uiteindelijk tot onzekerheid en volatiliteit van de marktprijs zal leiden. De ‘marktverwachtingen’ zijn dus geen perfect foresight maar allicht wel één van de betere (efficiënte) beschikbare informatiebronnen. Gegeven de onzekerheid is het echter belangrijk om niet alleen de marktverwachtingen op te volgen, maar ook de onzekerheid rond die verwachtingen. Deze nota stelt entropie voor als een relevante maat van onzekerheid.

Financiële markten als informatiebron

Een belangrijke voorspelling van standaard financiële theorie is dat prijzen van financiële activa alle (publiekelijk) beschikbare informatie verwerken en aggregeren. Door te handelen (speculeren) op basis van specifieke informatie wordt deze informatie immers bijna automatisch (gedeeltelijk en mogelijk vervormd) weerspiegeld in de prijs van het actief. De intensiteit (volumes en agressie) waarmee wordt gehandeld, bepaalt de mate waarin deze informatie wordt opgenomen in de prijs. Zeer agressieve positioneringen zullen de prijs meer in de richting van de informatie bewegen dan meer gematigd handelen. Financiële markten fungeren dus in zekere zin als een informatie-aggregator. Alle informatie waarop wordt gehandeld, wordt opgenomen in de prijs. Dit betekent overigens niet dat financiële markten alle informatie altijd en overal accuraat en volledig weerspiegelen. Risicopremies en mogelijke psychologische biases vertekenen wel degelijk de prijssignalen uit de markt.

Deze voorspelling van de financiële theorie blijkt in de praktijk één van de meest impactvolle te zijn. Analisten en marktparticipanten gebruiken financiële markten als een cruciale informatiebron. De focus ligt daarbij zeer sterk op de termijnmarkten omdat deze informatie bevatten (aggregeren) omtrent de verwachtingen van de marginale trader. Bovendien laten combinaties van optie- en/of termijncontracten toe om, op basis van assumpties rond de mate van risicoaversie, de risiconeutrale marktverwachtingen (en probabiliteiten) uit die marktprijzen te filteren. Die risico-neutrale verwachtingen worden – in een sterke toepassing van het zogenoemde Wisdom of the Crowd-effect als ijkpunt en benchmark gesteld in financiële markten.1

De termijnmarkten als orakel van Delphi voor monetair beleid

Eén van de belangrijkste toepassingen van deze principes is de opvolging en voorspelling van monetair beleid. De rentemarkten van de meeste belangrijke economieën zijn goed ontwikkeld en liquide en de ruime waaier aan termijn- en optiecontracten laat toe om gedetailleerde (risiconeutrale) renteverwachtingen en probabiliteiten te berekenen voor meerdere toekomstige beleidsmeetings van de centrale bank.

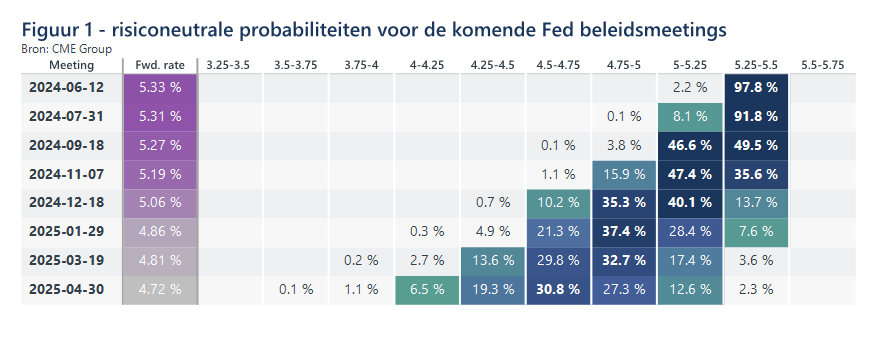

Figuur 1 illustreert deze oefening voor de Fed. De figuur geeft de risiconeutrale probabiliteiten die de markten toekennen (op 10 juni) aan de verschillende mogelijke rentevoeten die de Fed zet tijdens de komende acht beleidsmeetings (één per rij). Op basis van deze tabel kan men voorzichtig besluiten dat de kans die de markt (d.w.z. de marginale trade op die termijnmarkt) toekent aan zeer sterke rentedalingen in de komende maanden bijzonder klein is. De verwachte rente blijft hangen rond 5% en de kans dat het in 2024 bij één rentedaling blijft, staat nog altijd op meer dan 40%. Deze interpretatie blijft natuurlijk gebaseerd op risiconeutraliteit en is dus niet noodzakelijke een volledig accurate weergave van de echte kansen in de markt. Maar ‘de markt’ kijkt los door die laatste caveat en het is veralgemeende praktijk om die risiconeutrale probabiliteiten gelijk te stellen aan die van de markt.2

Entropie

Toch blijft voorzichtigheid geboden bij het gebruik van die marktverwachtingen. Marktverwachtingen geven dan wel een idee over de verwachte beleidsrente voor de komende beleidsmeetings, zij geven geen indicatie van de onzekerheid rond die verwachtingen. Daarom blijft het essentieel om naast die verwachtingen ook de bijhorende onzekerheid in kaart te brengen.

In deze analyse gebruiken we entropie als een maat van onzekerheid rond de gemiddelde marktverwachting. Entropie (Gibbs entropie) is een maat voor wanorde uit de thermodynamica die de mate van chaos (onrust) in een systeem weergeeft. Voor financiële markten weerspiegelen hogere waarden van entropiemaat een grotere onzekerheid in de (kans)verdeling van de mogelijke toekomstige renteniveaus. Net als de marktverwachting kan die entropie berekend worden op basis van de risiconeutrale probabiliteiten.3

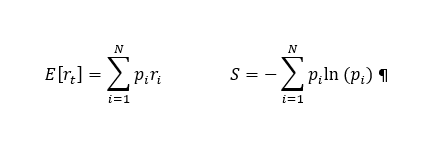

Meer formeel worden de marktverwachting en de entropie als volgt berekend, met p de kans en r de mogelijke renteniveaus:

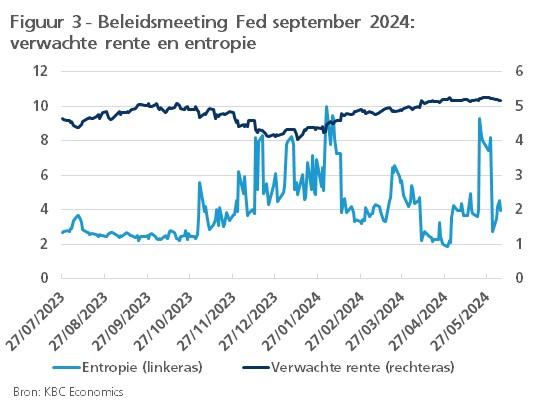

Figuur 2 en 3 geven de marktverwachtingen en entropie voor de beleidsrentes die worden beslist op de beleidsvergaderingen van, respectievelijk, juni en september. We focussen op deze twee datums omdat ze gezien werden als mogelijke startdatums van de versoepelingscyclus van de Fed. Marktverwachtingen voor die juni- en septemberniveaus voor de beleidsrentes waren beschikbaar vanaf midden 2023. Die marktverwachtingen evolueerden sterk. Terwijl markten eind september 2023 nog een renteniveau van om en bij 5,25% (juni 2024) en 5% (september 2024) verwachtten, daalde die verwachte rente op enkele maanden fors. De hints van Powell in november 2023 op een einde van de verkrappingscyclus duwden die marktverwachtingen fors lager. Eind januari verwachtten financiële markten een snelle en diepe versoepeling van het monetaire beleid en stonden die verwachtingen voor de beleidsrentes op 4,50% (juni 2024) en onder 4% (september 2024). Na een serie van tegenvallend inflatienieuws in de VS, werden de verwachtingen opnieuw opwaarts bijgesteld met rentes nu rond respectievelijk 5,25% en 5%.

Belangrijk is echter vast te stellen dat die renteverwachtingen gepaard gaan met nog altijd grote onzekerheid, gedeeltelijk gevoed door blijvende macro-onzekerheid,. Figuur 2 toont dat de onzekerheid over het juni-renteniveau lang stabiel-hoog is gebleven ondanks de vele aankondigingen en dat pas de laatste maanden die onzekerheid begint af te nemen. Een langere termijn impliceert bovendien meer onzekerheid. De entropie voor de september-renteverwachtingen ligt systematisch boven die voor de juni-verwachtingen (vergelijk figuur 2 en figuur 3). Minder vanzelfsprekend zijn de verschillende pieken in de entropie bij de septemberverwachtingen, bijvoorbeeld in februari en opnieuw eind mei, die aangeven dat de nervositeit en onzekerheid van de markten rond de septemberverwachtingen niet alleen hoog, maar ook volatiel blijkt. Dit voorbeeld illustreert in ieder geval het belang van marktverwachtingen aan te vullen met bijkomende analyse rond de onzekerheid van die marktverwachtingen. Een aanvulling van de marktverwachtingen met een diepgaande analyse van de onzekerheid rond die verwachtingen aan de hand van de entropiemaat (figuur 2 en 3) of direct op de risiconeutrale probabiliteiten (figuur 1) lijkt daarom aangewezen.

Conclusie

Marktverwachtingen spelen een centrale rol in financiële analyse, maar zijn eerder Delphisch dan perfect. Ze zijn immers gebaseerd op de marktprijs die door de marginale trade wordt bepaald. Daarrond zijn er echter de vooruitzichten van de niet-prijsbepalende marktdeelnemers, wat uiteindelijk tot onzekerheid en volatiliteit van de marktprijs zal leiden. De ‘marktverwachtingen’ zijn dus geen perfect foresight maar – ondanks de vele vertekeningen - allicht wel een van de betere (efficiënte) beschikbare informatiebronnen. Gegeven de onzekerheid is het echter belangrijk om niet alleen de marktverwachtingen op te volgen, maar ook de onzekerheid rond die verwachtingen. Een analyse op basis van de entropiemaat suggereert dat die onzekerheid niet alleen groot is, maar ook volatiel. Marktverwachtingen moeten dus met de nodige scepsis worden behandeld en verdienen zeker niet het statuut van perfecte waarheid.

1 De interpretatie van deze risiconeutrale verwachtingen als zijnde de echte marktverwachtingen is gemeengoed in de praktijk, maar is theoretisch gezien niet volledig correct. Prijssignalen worden verstoord door veranderende risicopremies (of behavioral biases) en vertekenen dus ook de informatiewaarde van de prijssignalen zelf. Financiële prijzen zelf laten niet toe om de oorzaak van prijsbewegingen (veranderende verwachtingen of aanpassingen aan de risicopremies of biases) exact te identificeren.

2 Dergelijke 'benaderingen' zijn niet uitzonderlijk in de financiële markten, bijv. ook bij de Black-Scholes optieprijsformule, die (niet helemaal terecht) gebaseerd is op de normale verdeling van de storingsterm. Zo'n benadering moet natuurlijk wel 'redelijk' blijven, waarvoor in de praktijk door de 'dreiging' van arbitrage wordt gezorgd.

3 Details over de berekeningswijze zijn verkrijgbaar op eenvoudig verzoek.