Zoom Video: van hero to zero

Uit het departement: "Kleine spelertjes moeten gaan slapen om 18u"

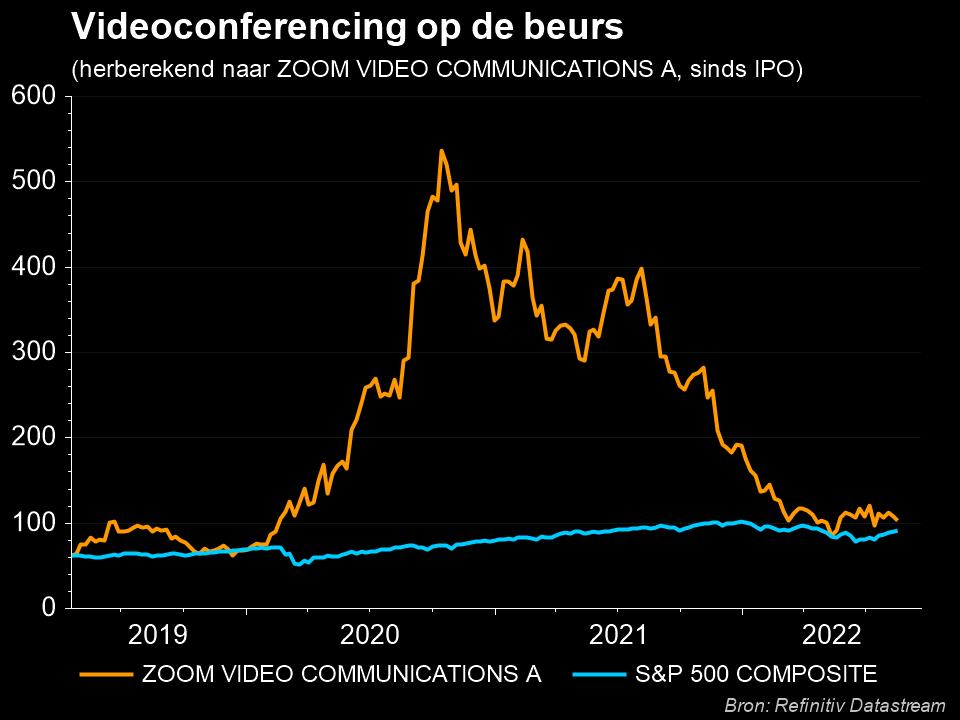

Zoom Video Communications (-8% nabeurs), een zelfverklaard icoon van het pandemietijdperk, moest gisterenavond de omzet- en winstverwachtingen voor heel 2022 terugschroeven omdat de omzetgroei vorig kwartaal verschrompelde tot enkele luttele procenten. Waar de groei in het eerste kwartaal nog 12% op jaarbasis bedroeg, daalde die in het tweede kwartaal tot een teleurstellende 8%. De reden? De dure Amerikaanse dollar én forse concurrentie van Microsoft Teams en WebEx van Cisco. Het aandeel reageerde in de nabeurshandel zoals het al ettelijke kwartalen doet: dalen. Het aandeel noteert 53% lager in 2022. Einde van de hype, nog officiëler dan voorheen.

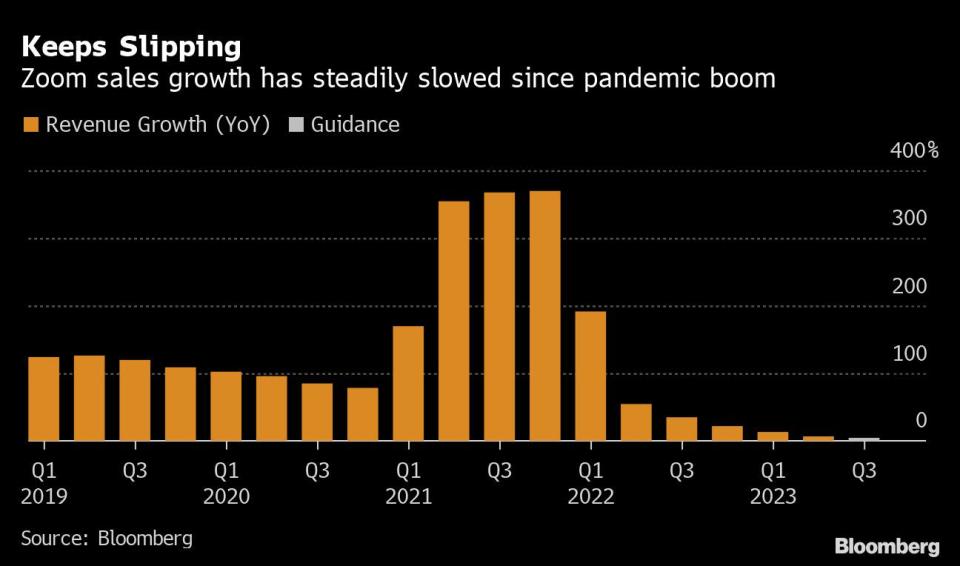

Dalende omzet

De omzet daalde in het kwartaal dat eindigde op 31 juli met 8% op jaarbasis tot 1,10 miljard dollar. En dat is onder de lat, want er werd gemikt op 1,12 miljard dollar. En laat omzet nu net de belangrijkste indicator zijn voor zowel de populariteit als de toekomstige groei. Het aandeel reageerde terecht allergisch op de cijferset, want de omzetgroei lag een kwartaal eerder nog op 12%. Die geleidelijk, maar zekere, groei-implosie wordt perfect geïllustreerd in bijgaande grafiek, waarop de jaar-op-jaar groei sinds begin 2019 op kwartaalbasis wordt afgezet. Optimisten stellen dat er geen negatieve groeicijfers te zien zijn, maar hoe lang is dat nog het geval.

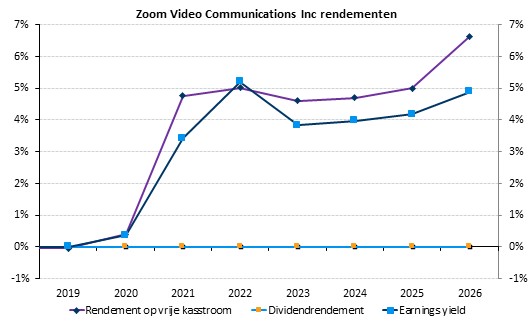

Dalende winst

Dat de winst per aandeel uitkwam op een beter dan verwacht 1,05 dollar per aandeel doet dus niet helemaal terzake, want die verwachtingen hielden al rekening met een scherpe daling op jaarbasis. En dat bleek, want de groep zag de kwartaalwinst in elkaar stuiken van 316,9 miljoen dollar in het tweede kwartaal van 2021 tot 45,7 miljoen dollar. Dat heeft alles te maken met hogere uitgaven voor verkoop en marketing, want de concurrentie is genadeloos en dan moet er harder worden gezocht naar nieuwe klanten, terwijl de bestaande klanten gepaaid moeten worden.

Dollar en Microsoft

Zoom zelf wijst met de vinger naar de sterke Amerikaanse dollar, iets waar heel wat andere internationaal actieve Amerikaans bedrijven ook al naar verwezen. En terecht. Maar de prestaties in de online business van het bedrijf (dat betreft klanten die zonder tussenkomst van de Zoom-verkopers het product gebruiken) en een omzet die tegen het einde van het kwartaal nog steviger onder druk kwam, vormen de echte kern van het probleem. What’s next? De groep spaarde in die optiek kosten noch moeite om nieuwe online abonnementen te scoren, maar de algemene economische tegenwind en de zware concurrentie konden die initiatieven moeiteloos overvleugelen. Die tegenwind laat zich voelen in de cijfers: de groep telde aan het einde van het kwartaal slechts 3% meer zakelijke klanten dan een kwartaal eerder (204.100 stuks). Dat zijn bedrijfsonderdelen waarmee de directe verkoopteams, wederverkopers of partners van Zoom werken en die 54% van de omzet genereren.

Povere vooruitzichten

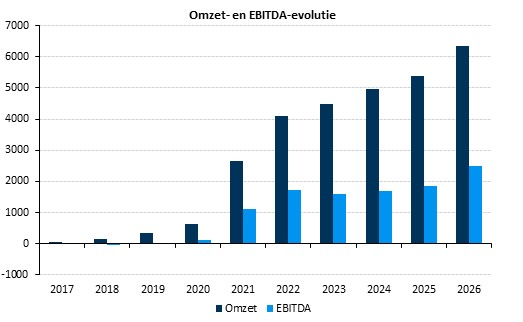

Voor het lopende kwartaal verwacht Zoom een winst van 82 à 83 dollarcent per aandeel op een omzet van 1,095 à 1,10 miljard dollar. Die cijfers liggen behoorlijk ver onder de verhoopte winst van 91 cent per aandeel en 1,15 miljard in omzet. De vooruitzichten voeden zo eens te meer de vrees dat Zoom langzaam maar zeker aan de rand van zijn mogelijkheden staat. Dat zien we ook in de vooruitzichten voor heel 2022. Dat moet 3,66 à 3,69 dollar winst per aandeel opleveren, op een omzet die met zo’n 7% kan toenemen tot 4,38 à 4,39 miljard dollar. Ook dit stelt teleur, want er werd gehoopt op 3,76 dollar winst en 4,54 miljard dollar omzet.

De terugval is onder meer te wijten aan een “normalisatie” van de online activiteiten. Die kunnen dit jaar 7% à 8% krimpen, terwijl eerder nog op een status quo werd gemikt. In een poging om de klap op de winstgevendheid wat op te vangen besliste het management om de uitgaven te verlagen. Er zal wel prioriteit gegeven worden aan activiteiten met “een hoog rendement op investeringen, zoals onderzoek en ontwikkeling en verkoopactiviteiten”.

Opvallend genoeg werd toegegeven dat de omzet mogelijk kan worden verhoogd door “meer prijsdiscipline aan de dag te leggen”. Maar het intrekken van kortingen kan leiden tot klanten die makkelijker de overstap naar Microsoft of Cisco willen maken. Hetzelfde lijkt al het geval te zijn voor beleggers, want die verkochten en masse de aandelen, die daardoor aan historisch lage waarderingsmultiples noteren.