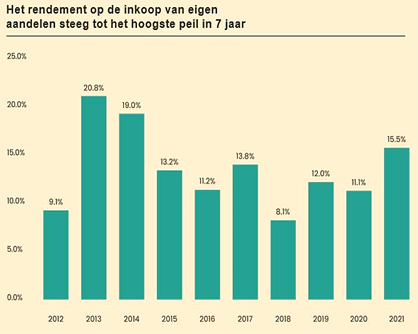

Rendement op inkoopprogramma’s ging crescendo in 2021

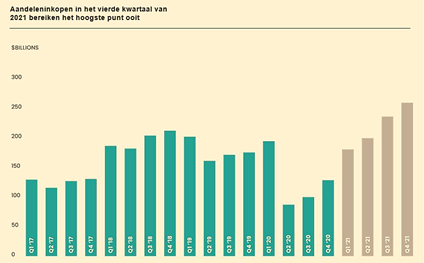

Uit het departement: “Aandeleninkopen in het vierde kwartaal bereikt het

hoogste punt ooit"

Het is een eenvoudig concept: wanneer een onderneming aandelen inkoopt en haar daaropvolgende rendement voor de aandeelhouders positief is, levert dat een positief rendement op de investering op. Met andere woorden, een bedrijf maakt een rendement op zijn investering in zijn eigen aandelen door ze terug te kopen en te vernietigen, zodat de marktwaarde en de winst verdeeld wordt over een kleiner aantal aandelen. Blijkt nu dat er nooit zoveel werd ingekocht als in het vierde kwartaal van 2021. En dat leverde héél erg veel rendement op. Dat zal in 2022 wel anders worden.

Van 88 naar 864 miljard dollar in anderhalf jaar tijd

Inkoopprogramma’s hebben er een woelige paar jaren opzitten. Na een recordaantal inkoopprogramma’s in 2018 en 2019 daalde de activiteit door de uitbraak van covid in 2020 erg sterk. In het tweede kwartaal van 2020 bedroegen de buybacks door bedrijven amper 88 miljard dollar, een daling met 55% ten opzichte van het eerste kwartaal in 2020. De inkoopprogramma’s herstelden vanaf het einde van 2020 en doorheen heel 2021, omdat de covid-beperkingen enigszins werden versoepeld en de overtuiging groeide dat het ergste van de pandemie achter de rug was.

Bedrijven verzamelden tijdens die pandemie immens veel cash, zodat er immens veel kon worden teruggegeven. De inkoop van eigen aandelen verdubbelde in het vierde kwartaal van 2021 op jaarbasis en verdrievoudigde sinds het dieptepunt in het tweede kwartaal van 2020. 350 grootste inkopers van aandelen van de S&P 500 hebben in 2021 een recordvolume van meer dan 864 miljard dollar op jaarbasis teruggekocht. De meeste bedrijven behaalden op die inkoop een ROI (rendement op de investering) die groter was dan het cijfer van de voorbije 5 jaar. Deze trend lijkt zich voort te zetten in 2022, aangezien veel bedrijven recent een hernieuwing van de inkoopprogramma's hebben aangekondigd.

3 redenen voor een inkoopprogramma

- Kapitaal op een efficiënte wijze teruggeven aan aandeelhouders. Die moeten tenminste deels bereid om hun aandelenbezit in geheel of gedeeltelijk te verminderen en dat kapitaal elders in te zetten. Immers, als dat niet het geval is, kan een bedrijf amper tot geen aandelen aan een stabiele koers opkopen in de markt. Deze terugkoop vermindert het aantal uitstaande aandelen, waardoor de toekomstige waardecreatie bij de overblijvende aandeelhouders wordt geconcentreerd. Dit is met voorsprong de meest populaire manier van inkopen, en met voorsprong de meest omvangrijke manier.

- Ter compensatie van nieuw uitgegeven aandelen die aan werknemers worden toegekend bij wijze van aandelengebaseerde verloning of beloning. Deze inkoop wil verwatering voorkomen voor bestaande aandeelhouders die hun belang willen behouden.

- De terugkoop van aandelen die toegekend werden onder de vorm van personeelsverloning. Nog voor de werknemer het eigenlijk bezit van de hem toegekende aandelen overneemt, kan het bedrijf deze aandelen overnemen. Dat resulteert in een vermindering van het verwaterde aantal uitstaande aandelen en vermijdt extra fiscale druk ten hoofde van de werknemer.

Positieve rendementen

Het geschatte rendement van een inkoopprogramma kan op verschillende manier worden berekend. Maar de meest correcte manier van werken is door rekening te houden met de uitstroom van kasmiddelen voor de inkoop, de geraamde “inkomende kasstromen” omdat er geen dividend moet worden betaald op de ingekochte aandelen en de uiteindelijke waarde van de gecumuleerde teruggekochte aandelen. Omwille van dat laatste is de timing natuurlijk belangrijk in de bepaling van het uiteindelijke rendement. En die timing werd in een studie van Fortuna op einde 2021 gezet. Het spreek in dat kader vanzelf dat de lijst er vandaag al heel wat anders uit zou zien.

De vraag is trouwens niet helemaal of inkoopprogramma’s “goed” of “slecht” zijn, maar of bedrijfsleiders goed of slecht zijn in het toewijzen van het (overtollige) kapitaal dat hun door hun investeerders is toevertrouwd. Er zijn twee factoren die het rendement van zo’n inkoopprogramma bepalen: de koersstijging van het aandeel en de timing.

Voorbeelden van bedrijven die de afgelopen jaren erg goed scoorden zijn Advanced Micro Devices (136% rendement), Etsy (84,5%), Fortinet (71,3%), NVIDIA (64,9%) en Old Dominion Freight Line (60,8%). Die laatste, enigszins opvallend, is het enige niet-technologie bedrijf dat de top tien haalde van onderzoeker Fortuna. Gemiddeld genomen liep het rendement in 2021 op tot 15,5% bij Amerikaanse aandelen. Voor aandeelhouders die hun aandelen niet verkochten is dat een bijzonder aardig rendement.