Recordinkoop eigen aandelen ondanks controverse

Polemiek of niet, beleggers varen er wel bij

Aandeleninkoop is een fenomeen dat bedrijven van elke omvang, in bijna alle sectoren, bijna overal ter wereld aangaat, ook al wordt het vooral in de VS toegepast. Voor het begin van de covid-pandemie nam het aantal aandeleninkopen ook al wel toe in Europa. Midden 2019, zo berekende Morgan Stanley, vertegenwoordigen de inkoop van eigen aandelen al 32% van de aan aandeelhouders uitgekeerde bedragen, maar dat vergeleek wel met 70% in de VS. Aandeleninkopen zijn dan ook een belangrijke steun voor de aandelenmarkten omdat ze - soms aanzienlijk - bijdragen aan de stroom kooporders die de opwaartse trend van de betrokken aandelen aandrijven.

Wat is het nut van de inkoop van eigen aandelen?

Ten eerste is er voor bedrijven een noodzaak om overtollige liquide middelen te gebruiken, vooral als haar ontwikkelingsplannen reeds gefinancierd zijn of op korte/middellange termijn niet aantrekkelijk genoeg zijn. Maar de onderneming kan ook van mening zijn dat haar aandelen ondergewaardeerd zijn. Die overtuiging kan ze aan de markt bewijzen door haar aandelen terug te kopen. Ook kan ze haar aantrekkelijkheid in termen van waarderingsratio's vergroten door het aantal aandelen in omloop te verminderen.

Tot slot kan ook het versterken van de aandeelhoudersbasis (via eigen aandelen) een doelstelling zijn, of het opzetten van een aandelenoptieprogramma dat wordt toegekend aan verdienstelijke leidinggevenden of managers. Ook vanuit beleggers is er een duidelijk vraag om aandelen in te kopen, eerder dan dividenden uit te betalen, en dat vanuit fiscaal oogpunt. De inkoop wordt namelijk niet belast.

Kolossale en steeds grotere bedragen!

Volgens het rapport “Corporate Finance Briefing: S&P 500 Buybacks and Dividends” dat het adviesbureau Yardeni op 10 februari 2023 publiceerde, bedroegen de cumulatieve aandeleninkopen sinds 2009 voor bedrijven die deel uitmaken van de Amerikaanse S&P 500-index bijna 7.600 miljard dollar!

In een ander rapport uit november 2022 voorspelde Goldman Sachs een daling van 10% van de aandeleninkoop in 2023. En in het geval dat de economie in een recessie belandt, zou die terugval van de volumes aan ingekochte aandelen tot 40% oplopen. Maar deze pessimistische voorspellingen zijn ondertussen waardeloos, want de inkoop blijft erg populair.

Buybacks in 2023

In 2022 kondigden beursgenoteerde ondernemingen recordinkoopprogramma's aan, omdat ze profiteerden van de lage aandelenkoersen enerzijds en de zeer comfortabele balansposities en financiële resultaten anderzijds.

- VS: de teller bereikte een recordhoogte van 1.220 miljard dollar in 2022. EPFR TrimTabs schat dat Amerikaanse bedrijven tot dusver in 2023 voor 173,5 miljard dollar aan buybacks aangekondigd hebben, iets meer dan het dubbele van vorig jaar! Dat dient wel wat genuanceerd te worden, want het gaat om slechts 78 bedrijven in plaats van 125 bedrijven op hetzelfde moment vorig jaar: minder bedrijven kochten hun aandelen terug, maar deden dat dan wel voor (veel) grotere bedragen.

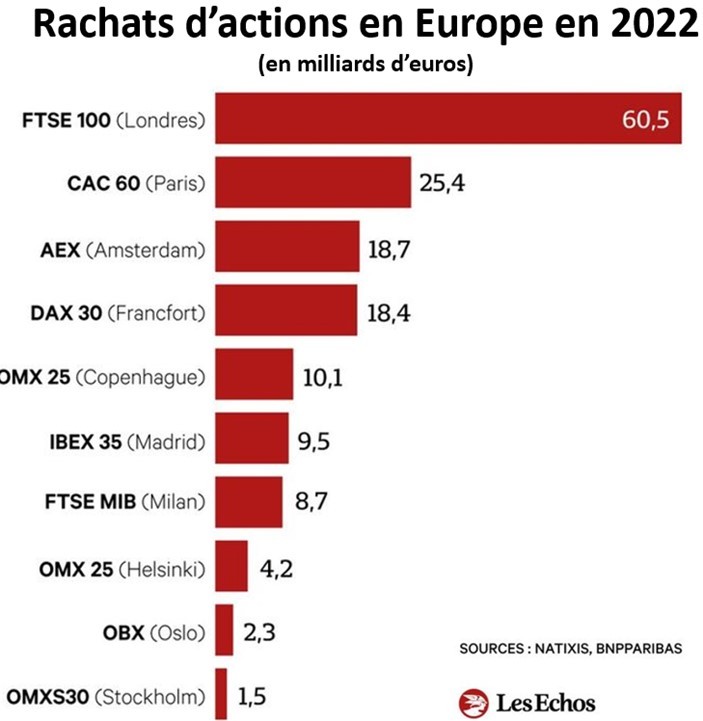

- Europa: het bedrag van de aandeleninkoop verdubbelde in 2022 tot 161 miljard euro, tegenover 84 miljard in 2021, volgens de 4de editie van de studie "Buyback to the Future" van Exane BNP Paribas. Die heeft betrekking op 425 Europese large caps, opgenomen in de nationale indices van 11 landen.

Zoals uit de tabel blijkt, is het VK de meest vertegenwoordigde markt met 38% van de buybacks. En als we Frankrijk, Duitsland en Nederland toevoegen, zijn vier landen goed voor 77% van de totale buyouts. De activiteit is meer dan verdubbeld in Duitsland en verzesvoudigd in Italië.

Sommige sectoren houden er meer van dan andere

Historisch gezien zijn vier sectoren bijzonder actief geweest in het terugkopen van aandelen, met name technologiebedrijven, gevolgd door financiële instellingen, consumentenelektronica en gezondheidszorg. Daarentegen zijn bedrijven in twee sectoren traditioneel minder actief in het terugkopen van hun aandelen: vastgoed en nutsbedrijven.

Het is echter niet verrassend dat de huidige hausse in aandeleninkopen deels cyclisch is, waarbij olie- en mijnbouwbedrijven, die de laatste tijd bijzonder gul zijn geweest in aandeleninkopen, profiteren van de stijging van de grondstoffenprijzen, terwijl financiële bedrijven ruimschoots profiteren van de stijging van de rente. Anderzijds waren rente- en herfinancieringsgevoelige sectoren zoals nutsbedrijven en vastgoed meer dan ooit afwezig op de markt.

De controverses

Tegen de achtergrond van de energietransitie en discussies over de beveiliging van de bevoorradingsketens - opnieuw aangewakkerd door de pandemie en vervolgens door de nasleep van de oorlog in Oekraïne - gaan er steeds meer stemmen op om overtollige liquide middelen van bedrijven te herbestemmen voor investeringen, onderzoek en ontwikkeling, in plaats van die te gebruiken voor de inkoop van eigen aandelen.

- VS. De grootste controverse speelt momenteel in de oliesector. Begin februari hekelde de Amerikaanse president tijdens zijn State of the Union-toespraak opnieuw de enorme winsten van oliemaatschappijen. Er werd aan herinnerd dat de 6 belangrijkste westerse oliemaatschappijen in 2022 bijna 219 miljard dollar winst boekten. Maar in plaats van te investeren om de benzineprijzen te verlagen, hebben oliemaatschappijen recordwinsten gebruikt om hun eigen aandelen terug te kopen en hun CEO's en aandeelhouders te belonen, zo klonk de kritiek van Joe Biden.

Om bedrijven aan te moedigen om meer te investeren, werd twee weken geleden voorgesteld om de 1% belasting die afgelopen zomer werd aangenomen als onderdeel van de Inflation Reduction Act (IRA) en die begin 2023 wordt ingevoerd, te verviervoudigen. Dit voorstel maakt echter weinig kans om aangenomen te worden: de Democratische partij van de Amerikaanse president controleert de Senaat, maar heeft geen meerderheid meer in het Huis van Afgevaardigden. DAt viel in handen is van de Republikeinen, die traditioneel niet erg happig zijn op nieuwe belastingen.

- Europa: eind september keurde de Europese Unie een belasting op superwinsten goed. Die is vooral gericht tegen energiereuzen. Dankzij deze maatregel kan de EU in 2022 33% van de belastbare winsten van deze multinationals heffen. Met deze tijdelijke bijdrage verwacht Europa 25 miljard euro terug te recupereren van de energiecrisis. Het moet herverdeeld worden onder huishoudens en bedrijven in de lidstaten, die last hebben van stijgende rekeningen. Maar sommige oliemaatschappijen, met name Amerikaanse, hebben de procedure voor de goedkeuring van de belasting aangevochten bij het Hof van Justitie van de EU. Wordt vervolgd!

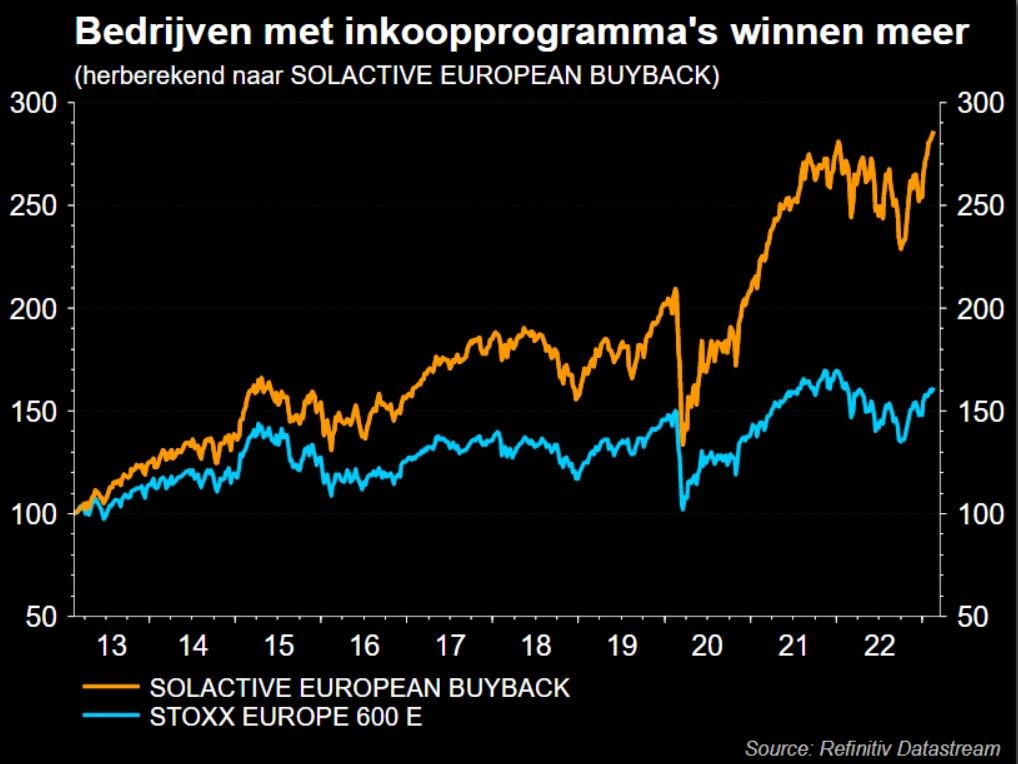

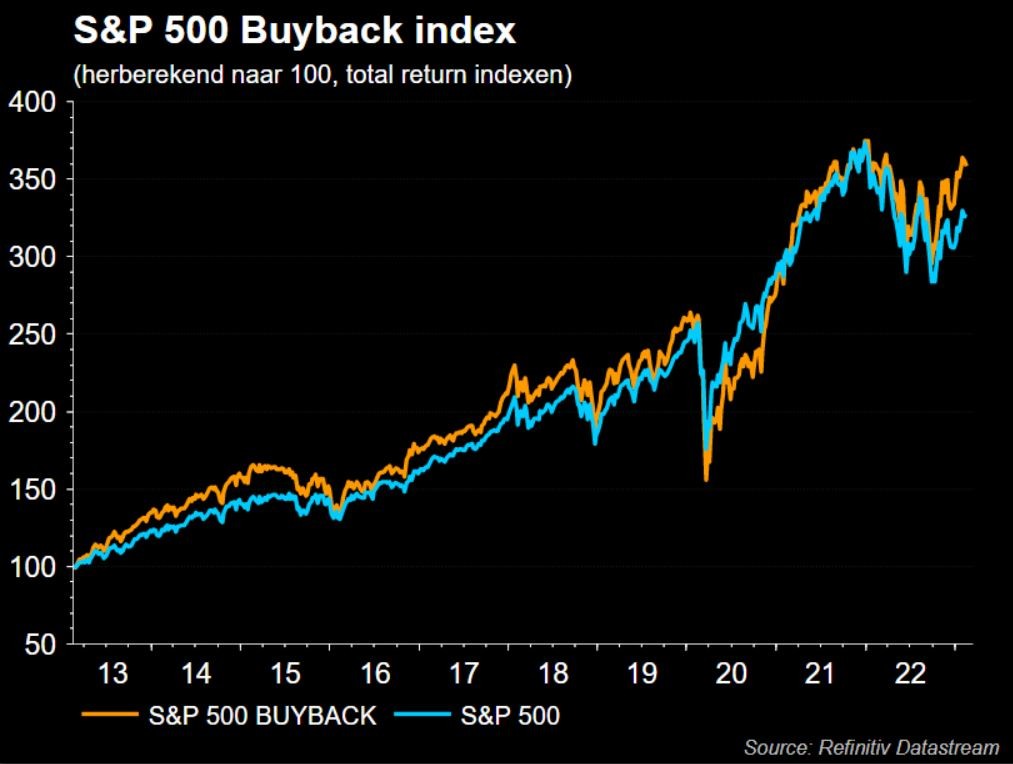

Outperformance van bedrijven die hun aandelen terugkopen

Ondertussen blijven de markten de meest genereuze bedrijven belonen op het vlak van aandeleninkoop. Volgens BNP Paribas Exane presteerden bedrijven die aandelen terugkochten in 2022 in Europa gemiddeld bijna 7,5 punten beter dan hun benchmarkindex. Dit geldt ook op lange termijn: zoals blijkt uit onderstaande grafiek presteren zowel in Europa als in de VS de indices van bedrijven die aandelen terugkopen beter dan de algemene indices.