Mee met de markt: “Chinese import en Australische rente”

Uit het departement: "Beursblik in een notendop"

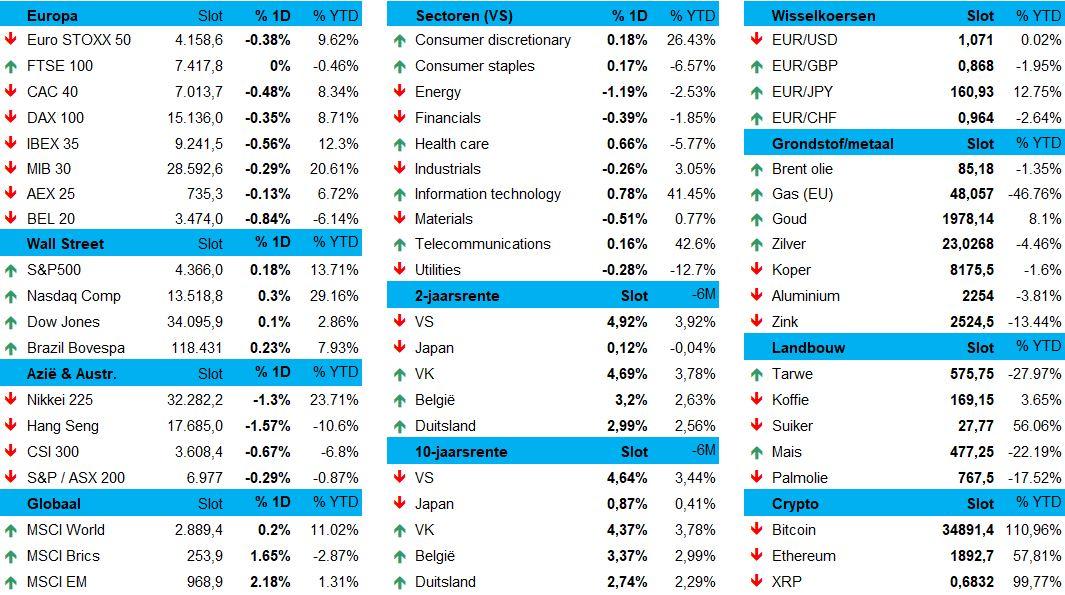

Veel fut hadden aandelenbeleggers gisteren niet, waardoor de Stoxx 600 met 0,16% verlies de dag uitging en Wall Street het met 0,16% winst moest stellen. De Duitse 10-jaarsrente veerde dan ook stevig op, van 2,64% naar 2,74%, terwijl de 2-jaarsrente van 3,04% tot 3,13% steeg. Zelfde verhaal in de VS, al was de beweging minder uitgesproken, zodat de 10-jaarsrente op 4,64% aanbelandde. Daardoor stokte de daling van de dollar (€1 = $1,0703), zodat ook de goudprijs wat terugviel tot 1.971 dollar per ounce.

Vastgoedsector sputtert

Amerikaanse aandelen begonnen de week in het groen, nadat de drie belangrijkste gemiddelden hun beste wekelijkse winst tot nu toe dit jaar boekten, nadat traders blijven gokken dat de verkrappingscampagne van de Fed is afgelopen en zich schrap zetten voor meer bedrijfsresultaten. In Europa gingen enkel de sectoren gezondheid (+0,55%) en energie (+0,72%) met winst de dag uit, terwijl in de VS gezondheid (+0,7%) en technologie (+0,8%) de grootste stijgers waren. Vastgoed bleek aan beiden kanten van de oceaan onderaan de lat te bengelen. Die dekselse rente, alweer…

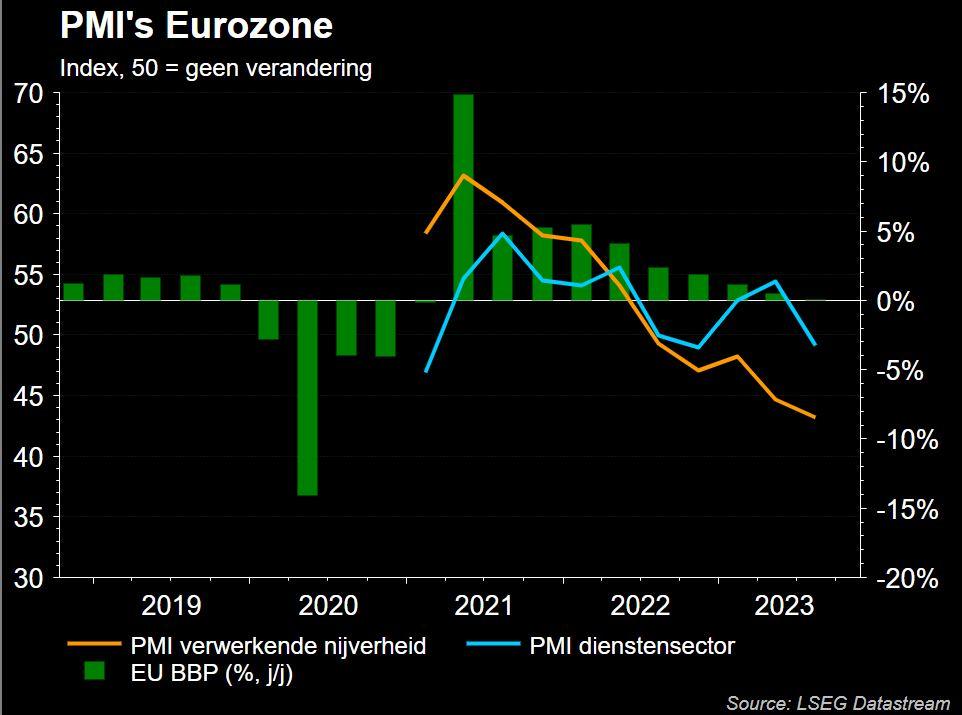

Neemt recessievrees toe?

Aan de basis voor de makke handelsdag is toenemende recessievrees, met name in het VK en in Europa. De gisteren vrijgegeven set van wereldwijde voorlopende indicatoren wees uit dat de bedrijfsactiviteit onder meer in de eurozone sneller dan verwacht verslechtert. Het sentiment in de dienstensector bleef dan wel stabiel op 47,8 punten, maar daalt daardoor wel al voor de derde maand op rij en dat is goed voor de diepste krimp sinds februari 2021. Tegenover een lichte toename van de werkgelegenheid noteerden we vooral dat de bedrijfskosten ondanks lichte neerwaartse druk nog altijd net dat ietsje hoger liggen dan wenselijk.

Chinese export daalt (opnieuw)

Ook in China loopt het economisch gezien lang nog niet van een leien dakje. De export daalde er in oktober voor de zesde opeenvolgende maand, en dat met 6,4% op jaarbasis. Dat is meer dan de 6,2% daling in september en véél meer dan de verhoopte krimp met 3,3% omwille van een teleurstellende buitenlandse vraag. De export naar de VS kromp met -8,2%, naar Japan met 13%, Zuid-Korea 17% en Europa 12,6%.

Oppassen met de verwachtingen voor VS & EU exporteurs, dus, al is er ook een positieve element in de dataset. De invoer steeg in oktober onverwacht met 3%, dankzij een recente verbetering van de binnenlandse vraag. De import steeg met 3,0%, terwijl op een krimp met 4,8% werd gemikt en er in en september nog een krimp met 6,2% werd gemikt. Daardoor werd een einde gemaakt aan 11 opeenvolgende maanden van daling. De Chinese beurs verloor niettemin 0,3% van zijn waarde, terwijl Japan 1,2% lager koerst en Hongkong 1,4% verliest.

Nog een opsteker. Het IMF verhoogde zonet de prognoses voor de groei van het Chinese BBP tot 5,4% in 2023 en 4,6% in 2024. In oktober werden de groeiprognoses voor 2023 en 2024 nochtans verlaagd naar respectievelijk 5% en 4,2%, omdat het herstel “aan kracht verloor”. Het IMF speelt traditioneel nogal laat op de bal en dat wordt zo alweer bevestigd.

Op het rentefront werd vannacht met stip uitgekeken naar Australië, waar de centrale bank haar beleidsrente zoals verwacht met 25 basispunten optrok naar 4,35%. Dat maakt een einde aan vier opeenvolgende pauzemomenten, maar even zo goed de 13de renteverhoging sinds mei 2022. Dat is nodig om de hardnekkig hoge inflatie van 3,5% tegen het einde van 2024 terug te kunnen duwen richting 2% à 3% tegen einde 2025. De andere bankiers, maar vooral beleggers, zijn bij deze gewaarschuwd.

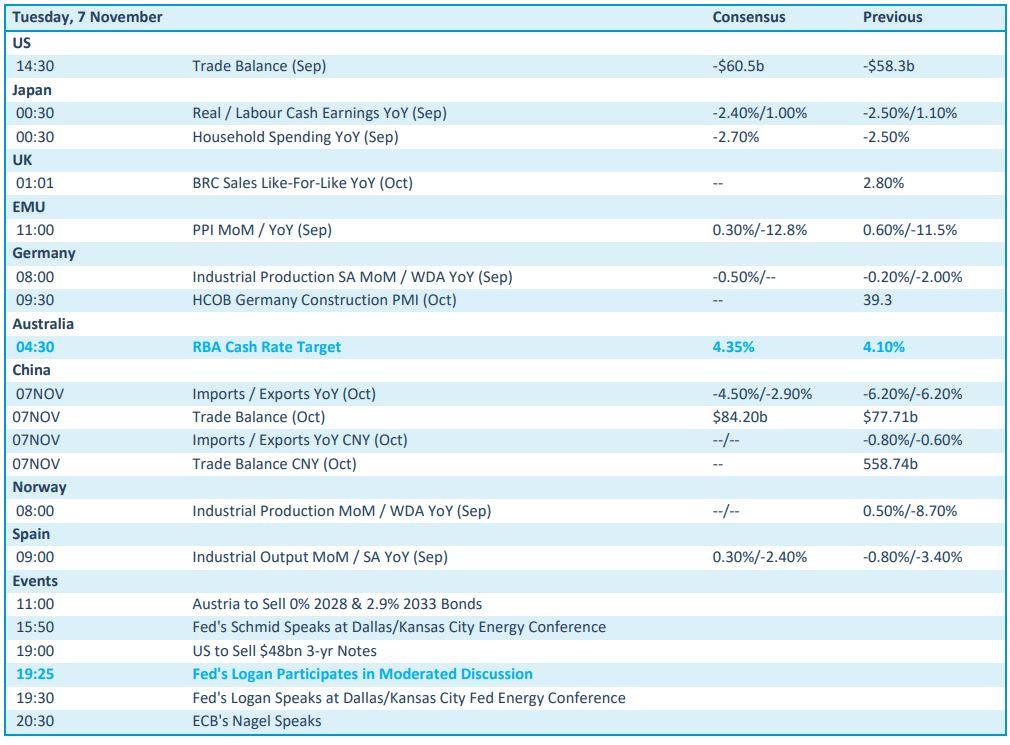

Wat staat er vandaag op het menu?

De economische kalender omvat vooral de evolutie van de Europese producentenprijzen, die naar schatting 12,8% lager zullen uitkomen dan een jaar eerder. Verder is er Amerikaanse handelsbalans en industriële productiecijfers uit Duitsland.

Qua bedrijfsresultaten kijken we vandaag Akamai Technologies, Datadog, Devon Energy, eBay, Emerson Electric, Expeditors, Fidelity National, Gilead, GlobalFoundries, KKR, Lucid, Occidental, Rivian, Uber, ZaiLab, Amadeus IT, Daimler Truck, Enel, Engie, OCI, Poste Italiane, Securitas en Kendrion.