Mee met de markt: “Het cijferseizoen wordt zwalpend uitgewaaid”

Uit het departement: "Beursblik in een notendop"

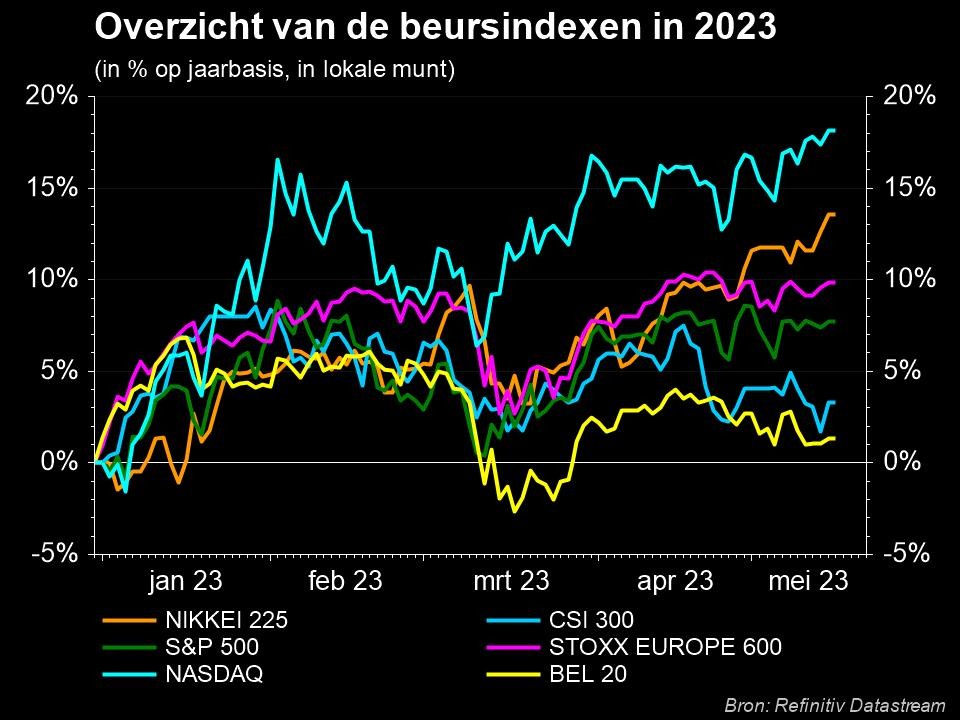

Nadat Europa een schamele 0,28% steeg, klokte Wall Street 0,3% hoger af. Veel valt daar niet over te zeggen, anders dan dat een ondertussen aardig lange reeks van kleine winstjes de Europese indexen wel naar het hoogste peil sinds november 2022 heeft getild. Nog even en we praten over het hoogste peil ooit, ondanks recessiedruk en rentestress. In de VS is het nog even wachten op dat moment, enkel omdat de indexen nog een tech-piek uit 2021 moeten verteren. Gisteren harkte de Nasdaq alvast weer eens 0,66% winst bij elkaar, ondanks de kranten oeverloos blijven emmeren over het Amerikaanse schuldenplafond. De markten halen daar de schouders voor op.

Ook qua economische cijfers was het harken. De centrale bank van New York publiceerde de Empire State-index, die daalde van 10,8 punten in april naar -31,8 punten in mei. Een misser, want economen mikte op een veel kleinere daling. Belangrijk? Niet echt, want de staat New York is geen zwaargewicht voor wat betreft industriële productiedata. Bladvulling, en dus houden we daar maar beter meteen mee op. De dollar (€1= $1,0879) stabiliseerde, terwijl de olieprijs licht opveerde. Nochtans liet de VS gisteren weten dat er 3 miljoen vaten olie gekocht zullen worden op de strategische oliereserve weer wat op te bouwen. Opnieuw schouderophaal in de markten.

Europese groeiprognoses

Over naar Europa, waar de voorjaarsprognoses van de Europese Commissie eindelijk vrijgegeven werden. De groeiprognoses voor Europa werden verhoogd van 0,9% tot 1,1% voor 2023 en van 1,5% tot 1,6% voor 2024, omdat de energieprijzen en de aanbodbeperkingen afnamen, terwijl het ondernemersvertrouwen en de arbeidsmarkt verbetereden. De Europese inflatie werd echter ook opwaarts herzien van 5,6% tot 5,8% voor 2023 en van 2,5% tot 2,8% voor 2024.

Rente

Ook op de rentemarkt was er gisteren evenmin animo. De 2-jaarsrente (VS: 3,97%, Duitsland: 2,61%) en de 10-jaarsrentes (VS: 3,47% , Duitsland: 2,27%) maakten immers alweer een pas op de plaats. In een interview met CNBC vond Fed directeur Bostic het niettemin nog eens nodig te stellen dat er geen reden is voor een renteverlagingen door de Fed tot diep in 2024. Maar, ook hier: geen impact.

Chinese industriële productie

China publiceerde vannacht de maandelijkse cijfers over de industriële productie. In april dikte die activiteit met 5,6% aan. Dat is fors en meer dan de 3,9% groei in maart, al werd er voor april op een toename met 10,9% gemikt. Het is niettemin de 12de groeimaand op rij én het hoogste tempo sinds september 2022. Ook de kleinhandel verbeterde na de opheffing van het nulcovidbeleid. De teller dikte met 18,4% op jaarabasis aan, tegenover 10,6% groei in maart. April was zo de 3de groeimaand op rij en tikte het hoogste tempo aan sinds maart 2021. Maar ook hier werd op een toename van 21% gemikt. De vraag is nu of de Chinese overheid nog lang de noodzaak zal voelen om de monetaire steun vol te blijven geven.

We schakelen tot slot nog even over naar de grondstoffenmarkt. De prijs voor rijst steeg tot meer dan 18 dollar, het hoogste peil sinds de coronahausse van juni 2020. Dat is te wijten aan bezorgdheid over de verminderde voorraden, omwille van de Europese droogte. Fitch Solutions trok recent ook aan de bel omdat ongunstige weersomstandigheden in China en Pakistan aanleiding kunnen geven tot het grootste rijsttekort in twee decennia. En in de VS zou er dit seizoen zo’n 16% minder gebied beplant worden.

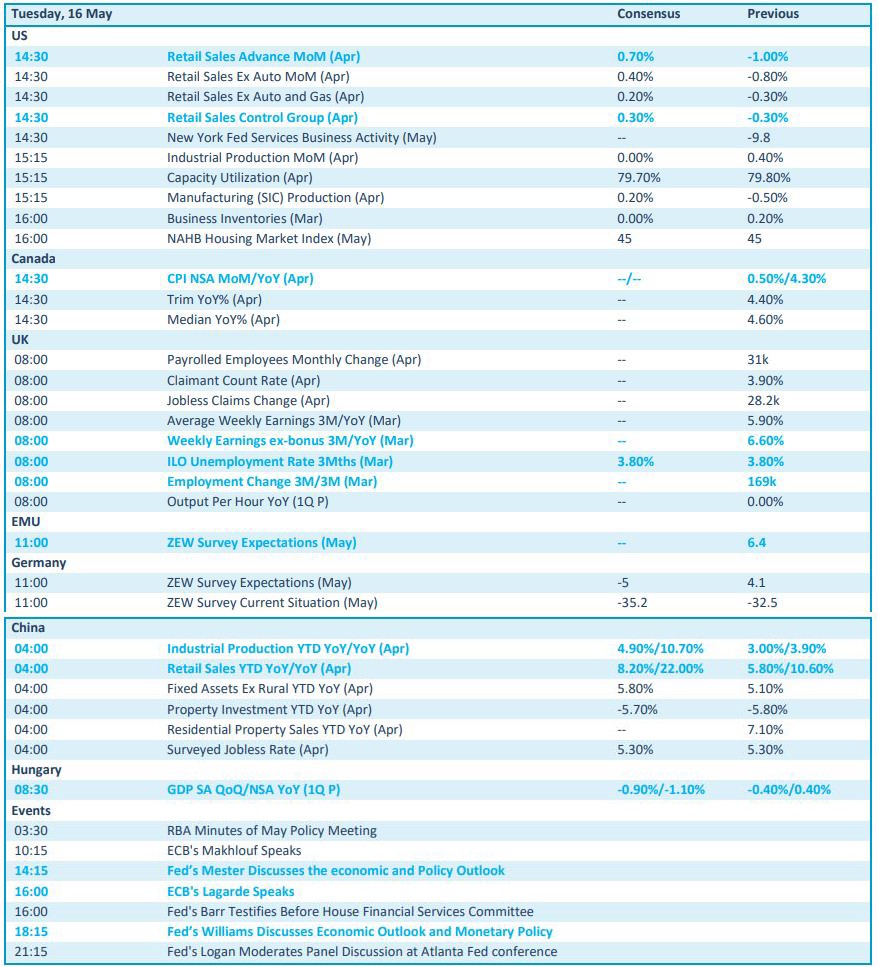

Wat staat er vandaag op het menu?

Op de economische kalender is het vooral uitkijken naar de Amerikaanse data over de kleinhandelsverkoop en de industriële productie voor april. Verder mag u het Britse arbeidsmarktrapport niet missen, terwijl de Duitse ZEW-indicator eveneens verplicht leesvoer is voor elke zichzelf respecterende macrofiel.

Qua bedrijfsresultaten wordt het vandaag nog eens een redelijk zware dobber. Op de lijst staan onder meer Baidu, Home Depot, IQIYI, KeysightTechnology, Tencent Music,Yatsen, Bouygues, Britvic, DCC, Euronext, Imperial Brands, KBC, Land Securities, Nibe Industries, Sonova, Ubisoft,Vodafone, DEME, inclusio en Nyxoah.