Mee met de markt: "Rentespook: terug van nooit weggeweest"

Uit het departement: "Beursblik in een notendop"

Zowat alle financiële markten knoopten gisteren opnieuw met winst aan: de Euro Stoxx 600 (+0,93%), S&P500 (+0,31%), Nasdaq (+0,4%) en China (+0,25%). Maar die winst kwam schoorvoetend tot stand, want het rentespook is terug van nooit echt weggeweest. De Europese 10-jaarsrente steeg gisteren fors tot 1,32% (tegenover 0,08% op 1 maart 2022), terwijl de 2-jaarrente afklokte op 0,69% (tegenover -0,64% op 1 maart). Zelfde verhaal in de VS, al was de stijging iets minder explosief : 3,05% op 10-jaar (1 maart 2022: 1,81%) en 2,75% op 2 jaar (1 maart: 1,59%). De dollar herstelde gisteren wat tegenover de euro (€1 = $1,0677), waardoor de goudprijs daalde tot 1.840 dollar per ounce. Begin maart 2022 werd nog meer dan 2050 dollar betaald.

Op naar het rentebesluit van de ECB

De rentestijging komt er in de aanloop naar de ECB-vergadering van deze week, naar verwachting de laatste voor de rente zal worden opgetrokken. Vraag is of de heren en dames bankiers fors op de rem gaan staan, of zullen blijven volharden in de zachte inflatie-aanpak die tot nu toe werd uitgerold. Dat de rente zal stijgen staat alleszins buiten kijf.

Zo ook in Australië, waar de Reserve Bank of Australia zonet de geldmarktrente met 50 basispunten verhoogde tot 0,85% in wat de eerste renteverhoging in 12 jaar is. Monetaire steun is er “niet langer nodig gezien de kracht van de Australische economie en de huidige inflatiedruk”. Bovendien is de werkloosheid Down Under op een historisch laag peil aangekomen.

De energiecrisis is nog lang niet weg

De meest rentegevoelige sectoren, zoals de banken en de verzekeraars, kregen er op Wall Street zo’n 0,47% bij, terwijl de gezondheidsaandelen en de gehele energiesector met verliezen van -0,1% onderaan de ladder bengelden. De olieprijs stabiliseerde gisteren op een hoog niveau (119 dollar per vat) omdat de vraag door de versoepeling van de Covid beperkingen in China de komende weken kan aantrekken, terwijl het zicht op een hogere OPEC+ productie (+ 648 000 vaten in juli en augustus) niet geloofwaardig genoeg wordt geacht om de krappe wereldolievoorraden zinvol te helpen verlichten.

Goldman Sachs meent dat de heropening van Azië en China een einde maakte aan het mondiale overschot aan ruwe olie, dat ontstond door de inkrimping van de Russische productie en een recordverkoop uit de Amerikaanse strategische reserves. Gezien de waarschijnlijke verdere vermindering van het Russische aanbod zal het structurele olietekort blijven bestaan, zodat de olieprijs in de tweede helft van 2022 en de eerste helft van 2023 gemiddeld 135 dollar zal kosten.Qua

Japanse economie versnelt

De olievraag lijkt ook in Japan stijgend te zijn, omdat de economische motor wat aan lijkt te slaan. De index van leidende economische indicatoren steeg in april 2022 tot 102,9 punten, tegenover 100,8 punten in maart. De index noteert zo op het hoogste peil sinds december 2021, wat aangeeft dat de economische activiteit de komende maanden aan zal trekken. Daarvoor werden recent extra middelen in de begroting ingeschreven (meer dan 10 biljoen yen, zo’n 75 miljard dollar).

De waarde van de Japanse yen blijft ondertussen onverminderd dalen tot zijn laagste peil in 20 jaar. De Japanse munt staat al tijden onder druk doordat het monetaire beleid van de Bank of Japan erg accommoderend zal blijven, terwijl veel andere landen hun eigen beleid verkrappen, wat de aantrekkingskracht van in buitenlandse valuta's luidende vastrentende activa vergroot.

Nieuwe beursregels op komst in de VS?

Tot slot nog dit: de Amerikaanse beurswaakhond SEC nadert een beslissing over de regels die de werking van de aandelenmarkt kunnen veranderen. Dit najaar kunnen er belangrijke wijzigingen in “de loodgieterij van de aandelenmarkten” aangebracht worden met als doel de beurs efficiënter te maken voor kleine beleggers en beursgenoteerde bedrijven. Zo kunnen makelaars mogelijk verplicht worden om de meeste individuele investeerdersorders naar veilingen te sturen waar handelsfirma's concurreren om ze uit te voeren. Wordt vervolgd, zonder twijfel.

Wat staat er vandaag op het menu?

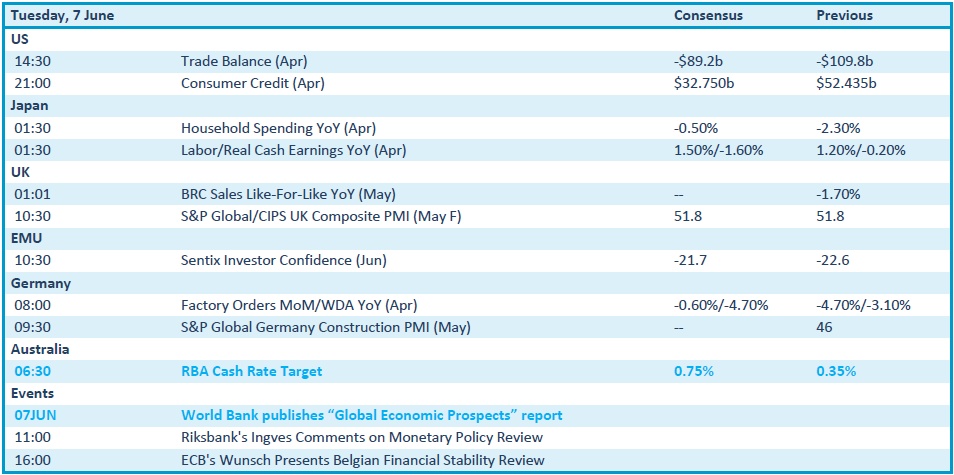

Vandaag staan er wat tweederangs macro-economische cijfers op de kalender. Zo is er een inzicht in de Amerikaanse handelsbalans en de Japanse gezinsuitgaven, en moet de publicatie van de S&P Global PMI-index voor mei de aandacht in het VK afleiden van de pyrrhus overwinning van ene Boris Johnson.

Verder wordt in Duitsland de evolutie van de fabrieksbestellingen en S&P Global PMI-index voor de bouwnijverheid bekend gemaakt, maar net zoals het “Global Economic Prospects”-rapport van de Wereldbank zou dat het sentiment op de beursvloer niet noemenswaardig moeten beïnvloeden.

Bedrijfsresultaten zijn er ondertussen amper (Neufcour en JM Smucker niet te na gesproken), zodat beleggers vooral zullen uitkijken naar dividenden van D’Ieteren, Orange, Edenred, Carrefour, KBCAncora en HP.