Mee met de markt: “Beurspauze omwille van Thanksgiving”

Uit het departement: "Beursblik in een notendop"

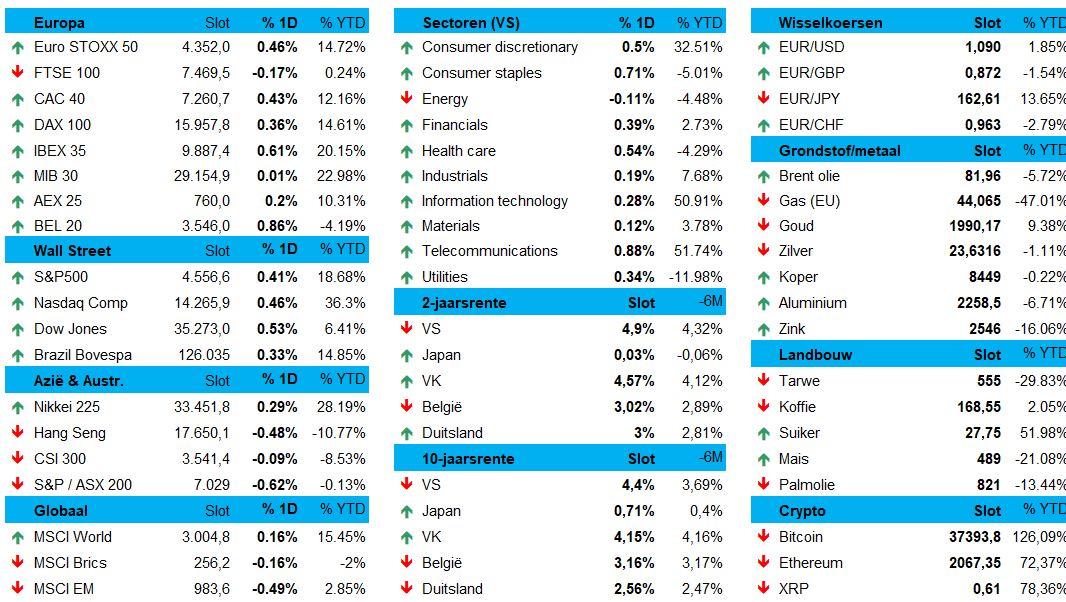

Er zat andermaal winst in voor zowat alle wereldbeurzen. Europa klokte 0,3% hoger af, terwijl Wall Street 0,4% winst opstreek en de Chinese beurs er 0,2% op vooruitging. Centraal in die beweging staat andermaal de rente. Er wordt immers meer en meer gespeculeerd op een Fed-pivot, het moment van de eerste renteverlaging, iets dat vandaag wordt verwacht in mei 2024. De onzekerheid over de timing hield de rentes en de dollar (€1 = $1,0909) gisteren dan ook in bedwang.

Qua economisch nieuws noteren we dat de aanvragen voor Amerikaanse werkloosheidsuitkeringen licht opveerden, in wat de voorbije maanden nochtans duidelijk een geleidelijk afkoelende arbeidsmarkt is geworden. De orders voor duurzame goederen daalden in oktober meer dan verwacht, maar dat kwam omdat de boekingen voor commerciële vliegtuigen terugliepen en de vraag naar bedrijfsuitrusting verzwakte.

Vastgoedperikelen deren Azië niet

Ook in Azië blijft het vertrouwen groeien dat de rente volgend jaar wereldwijd verlaagd zal worden, wat de Chinese groeimotor eindelijk moet helpen aanslaan. Er wordt daarvoor ook gewacht op mogelijke extra steun voor de lang geplaagde vastgoedmarkt, zodat de vastgoedsector vannacht een verlies in het begin van de dag ruilde voor 2,11% winst.

Het wankelende Country Garden Holdings zou op een ontwerplijst prijken van 50 ontwikkelaars die in aanmerking komen voor een reeks financieringssteun. Maar een grote vermogensbeheerder die erg leunt op de vastgoedsector dreigt dan weer failliet te gaan omdat het tot 64 miljard dollar verplichtingen niet zou nakomen.

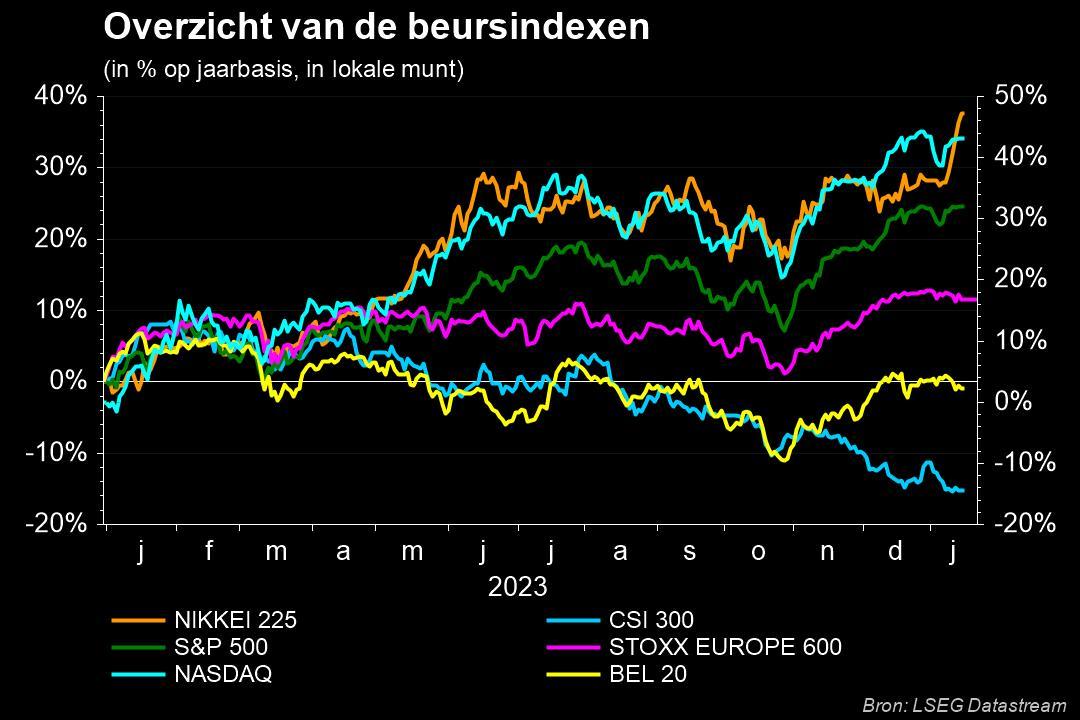

Recordjaar voor de S&P500 in de maak?

Vooruitkijkend kwam RBC Capital Markets gisteren al op de proppen met hun beursscenario voor 2024. De S&P 500 kan daarin naar een recordhoogte stijgen, dankzij een positief sentiment en “veerkrachtige waarderingen”. Die laatste kunnen hoger blijven dan veel beleggers zich realiseren, omdat de afkoelende inflatie de koers-winstverhoudingen zou moeten ondersteunen.

De winstcijfers zullen ook goed genoeg zijn om een sterk beursjaar te ondersteunen, terwijl de aantrekkingskracht van obligaties de aandelenmarkt niet uit het lood zal slaan. En de Amerikaanse presidentsverkiezingen in januari? Die zijn “een bron van onzekerheid”.

Olieprijs daalt weer

Op de oliemarkten was er van optimisme amper sprake. De nochtans belangrijke OPEC+ vergadering die voor het weekend was gepland, werd uitgesteld omdat Saoedi-Arabië het niet begrepen heeft op de productiedata van de andere OPEC+-leden. Dat maakt dat de markt er meer en meer op begint te rekenen dat het kartel niet zo snel zal ingrijpen in de productiedoelstellingen. Per Brent-vat dient nu 80,81 dollar betaald te worden.

Wat staat er vandaag op het menu?

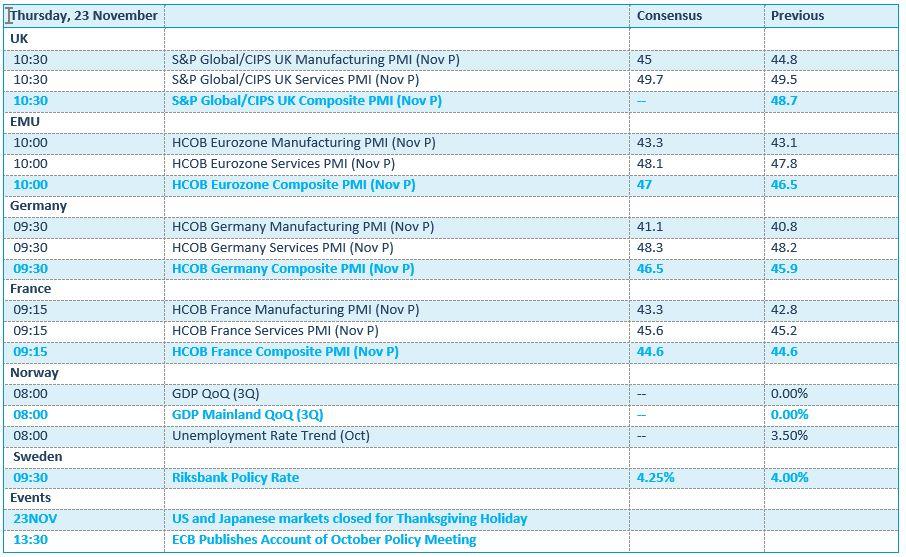

Vandaag houden Wall Street en Japan dan wel de deuren op slot, maar er zijn toch wat hele interessante economische data en nieuwtjes te rapen. Zo worden de notulen van de recente ECB-vergadering gepubliceerd, naast voorlopige inkoopmanagersindexen (PMI's) voor een groot aantal Europese landen.

Die vooruitblikkende indicatoren voor november worden wereldwijd gepubliceerd en moeten beleggers helpen bij het inschatten van recessierisico's en hoe snel renteverlagingen zullen beginnen. De PMI voor de eurozone noteert vandaag onder 50, wat suggereert dat de economische activiteit krimpt. Hetzelfde geldt voor Groot-Brittannië, terwijl de PMI-index voor de verwerkende industrie in de VS in oktober sterk daalde. Qua recessie-signaal kan dat tellen.

Daarnaast kijken we ook naar de publicatie van het BBP-cijfer in Noorwegen, maar nog meer naar de rentebeslissing van de Zweedse centrale bank.

Qua bedrijfsresultaten staan onder meer op de rol: Johnson Matthey, London Metric, Lundbergs, Virgin Money, PZU, Ascencio, Gimv en Ackermans & van Haaren.