Mee met de markt: "Extreme winsten en verliezen"

Uit het departement: "Beursblik in een notendop"

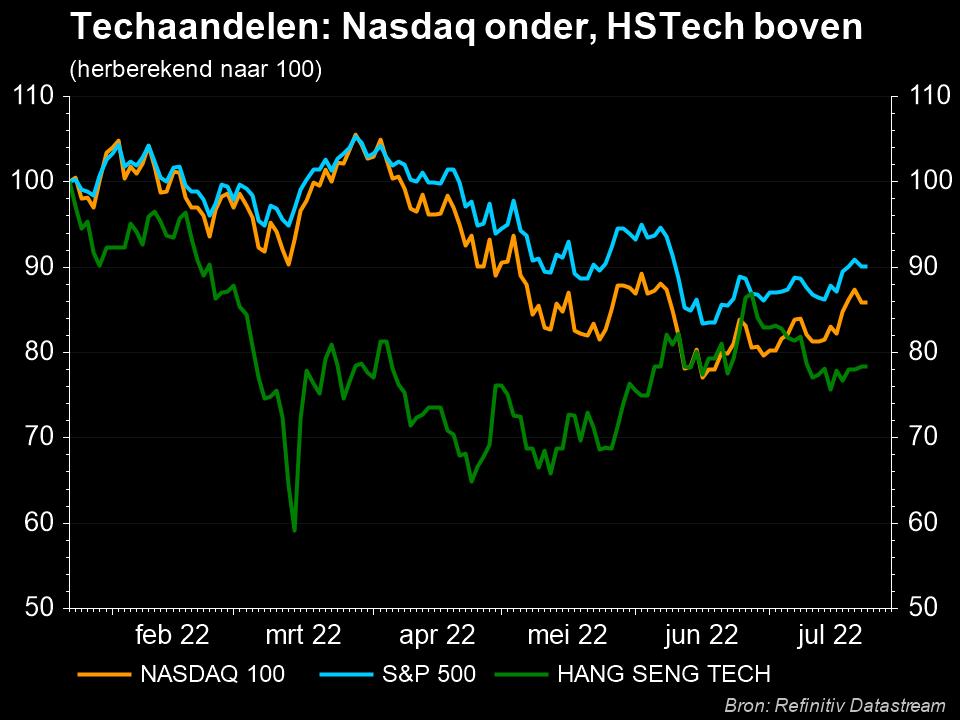

S&P500 en Nasdaq fors lager

De Amerikaanse aandelen werden vrijdag een forse 3,5% lager gezet onder meer door de publicatie van enkele opvallende economische cijfers, maar zeker ook door het teleurstellende kwartaalverslag en dito vooruitzichten van Amazon (-14,55%). De S&P 500 index daalde in 2022 ondertussen al 13,3%, het sterkste verlies sinds 1939. De snel oplopende inflatie blijft een grote hoofdrol spelen, net zoals in Europa, alleen hielden de beurzen op het oude continent wél stand (+0,7%).

Azië hoger, met glansrol voor technologie

Dat was deze nacht ook in Azië het geval, waar Japan 0,1% hoger afklokte. De Bank of Japan behield tot grote opluchting van de aandelenbeleggers haar ultralosse monetaire beleid. De aandelen in Hongkong boekten zelfs de grootste winst in zes weken, omdat de Chinese overheid tijdens een topvergadering opnieuw gezworen heeft de beleidssteun op te voeren om de economie en de financiële markten te stabiliseren. Die worden immers getroffen door binnenlandse COVID-19-uitbraken en toenemende geopolitieke risico's.

Techreuzen die handelen in Hongkong schoten spectaculair hoger, zodat de Hang Seng Tech index 10% hoger noteert, dankzij de hoop dat Peking zijn ingrijpende regelgevende maatregelen tegen de geplaagde sector zal stoppen.xx

Deining op rente- en valutamarkten

Het forse verlies van Wall Street werd alweer ingeleid door inflatievrees, en dus door stijgende rentes. De Amerikaanse 10-jaarsrente noteert nu op 2,95%, het hoogste niveau sinds december 2018, terwijl de Duitse variant op 0,93% afklokte. Dat is logisch, want de maandelijkse inflatie steeg het sterkst sinds 2005, terwijl de Amerikaanse arbeidskosten in het eerste kwartaal aan het hoogste percentage toenamen in 21 jaar. Stijgende looninflatie, dus, wat de verstrakkingstrategie van de Fed ondersteunt. Positief was dat de Amerikaanse consumentenbestedingen in maart sterker stegen dan verwacht door een sterke vraag naar diensten.

Er was ook behoorlijk wat deining op de valutamarkten. De dollar (€1 = €1,0517) viel vrijdag wat terug en maakte zo een einde aan een zesdaagse opmars, maar is niettemin nog steeds op weg naar zijn grootste maandwinst in zeven jaar. Zorgen over de wereldeconomie en een agressieve acterende Federal Reserve versterkten en versterken de vraag naar de greenback.

Ook de Russische roebel blijft stijgen, en wel tot het hoogste punt in twee jaar ten opzichte van de dollar. De lagere dollar drukte onder meer de goudprijs (-1,3% tot 1882 dollar per ounce).

Wat staat er vandaag op het menu?

Deze week staan de erg volatiele aandelenmarkten alweer voor een test, die alweer kritiek wordt genoemd. De Amerikaanse Federal Reserve zal naar verwachting de rente met 50 basispunten verhogen én meer inzicht geven in de concrete uitrol van de strakkere monetaire beleid om de sterk stijgende inflatie te bestrijden. Dé hamvraag is in welke mate de economie overeind kan worden gehouden in de strijd tegen de inflatie, vooral omdat de oorlog in Oekraïne aan kracht weinig lijkt in te boeten, COVID-19 stokken in de groeiwielen blijft steken én omdat er barsten lijken te komen in het economische pantser dat de consument al jarenlang aanreikt.

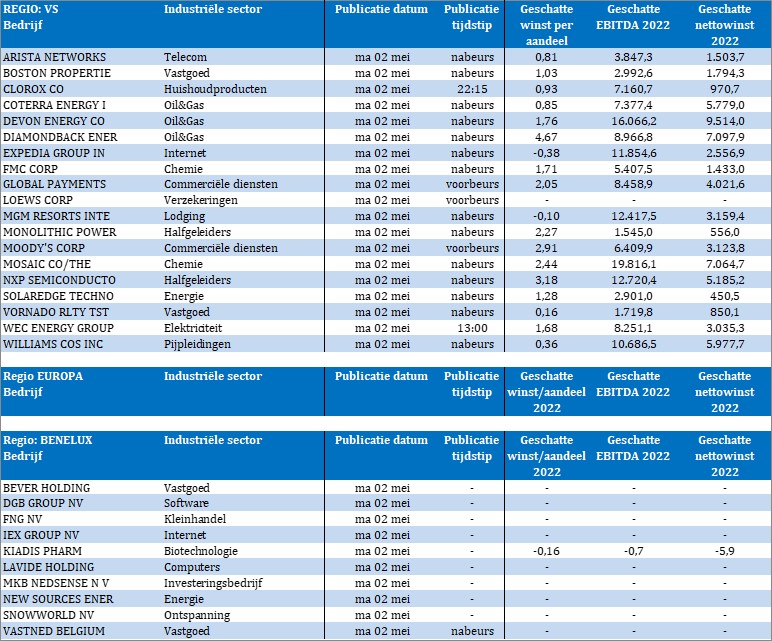

Qua bedrijfsresultaten zullen de kwartaalcijfers én de jaarvooruitzichten scherp in de gaten worden gehouden, na een week met gemengde winstcijfers van de megabedrijven. Op de rol staan onder meer Pfizer, Starbucks, ConocoPhillips, Arista Networks, NXP Semiconductor, Moody’s en véél, véél meer van dat moois. Op macro-economisch vlak kijken we vandaag uit naar de Amerikaanse consumentenuitgaven en de ISM sentimentsindicator voor de verwerkende nijverheid in april. Ook zijn er Europese vertrouwensindicatoren voor april, terwijl de Britse en de Chinese markten de deuren gesloten houden.

Welkom, dus, in alweer een spannende week!