Magnificent 7 trekt pover 3Q lekker scheef

Uit het departement: “Einde van de winstrecessie, of toch maar niet”

Het verzamelde boekhoudleger mag alweer een kwartaal aan noeste arbeid op de werkvloer vertalen in een veelheid aan financiële cijfers. Dat cijfercircus over het derde kwartaal moet in de VS het einde van de winstrecessie aantonen, terwijl Europa nog minstens twee kwartalen door het stof zal moeten bijten. De centrale vraag is hoe de stijgende rente en blijvend hoge inflatie wegen op marges, bestellingen en vooruitzichten.

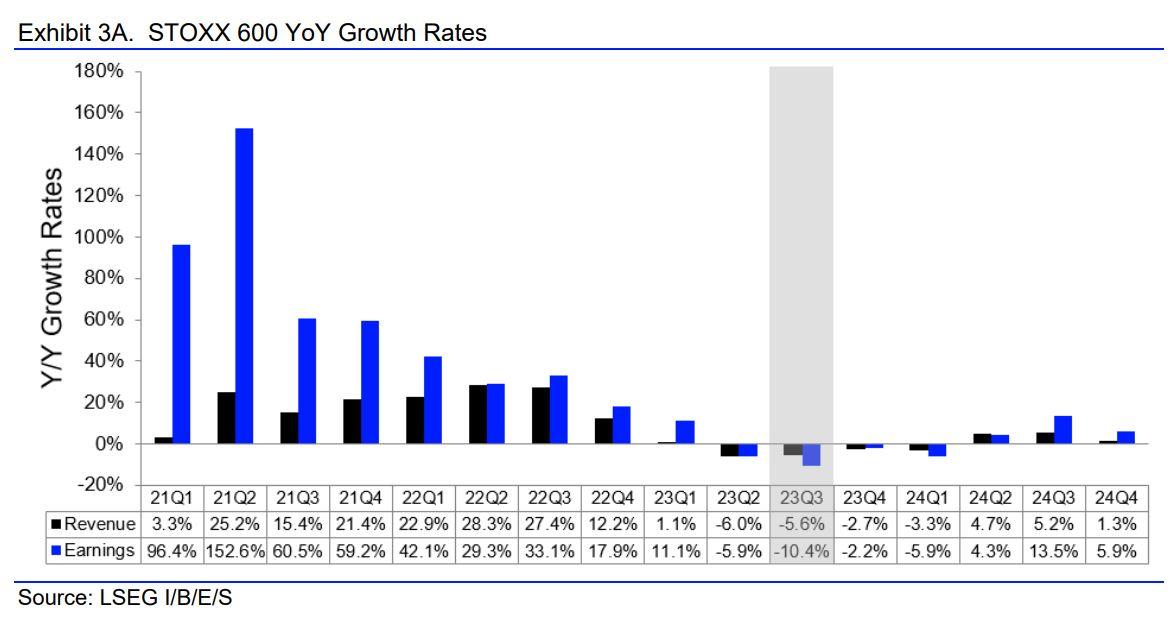

Europese winstmotor blijft aanmodderen

De winst van de STOXX 600 bedrijven kan het voorbije kwartaal met 10,4% gezakt zijn, terwijl de omzet gemiddeld 5,6% terugviel. Algemene margedruk, dat leest u goed, waarbij slechts drie van de tien sectoren de winsten alsnog zouden moeten aandikken: de financiële sector (+20%), technologie (+3%) en consumptiegoederen (+7%). De winst van grondstoffenbedrijven kan halveren, tegenover een krimp met 40% in de energiesector. Het vervlieden van de energiecrisis en een forse rentestijging laten zich voelen, waarbij cashrijke bedrijven nog niet de volle vruchten plukken via hogere rentevergoeding op wat soms erg hoge cashbergen zijn. De Europese winsten zullen nog twee kwartalen krimpen (-2,2% en -5,9% op jaarbasis), alvorens pril te herstellen. De winst in 2023 moet op een recessiewaardige 0,2% landen.

VS kruipt dankzij Mag-7 uit het dal

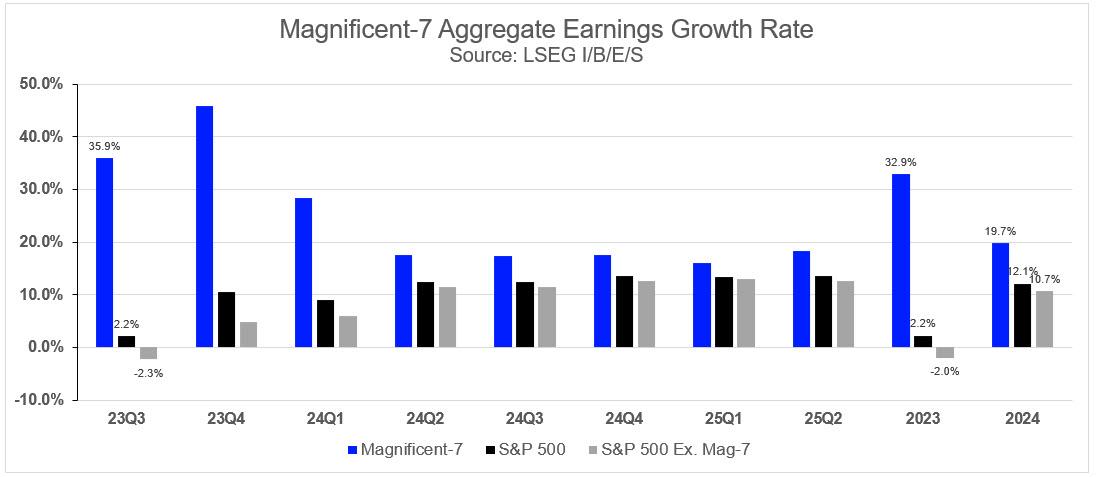

In de VS staan we al een week ver in het cijferseizoen, waarvan de start gedomineerd werd door banken die quasi allemaal de verwachtingen klopten. Tot nu toe lag de winst in 84% van de gevallen boven verwachting, waarbij het effectieve cijfer 10,1% boven de schattingen lag. De verhoopte winstgroei (+0,4%) op jaarbasis van de S&P500 is dus haalbaar, en dat voor het eerst in vier kwartalen.

Het einde van de jaarlange winstrecessie is deels te danken aan de banksector, die profiteert van hogere rente, maar vooral aan de Magnificent 7. Microsoft, Tesla, Alphabet, Meta Platforms, Amazon, Apple en Nvidia kunnen in het derde kwartaal samen tekenen voor 35,9% winstgroei op jaarbasis! Terwijl de S&P500 in zijn geheel 2,2% winstgroei kan realiseren, zou dat zonder de “Mag-7” een krimp met 2,3% zijn.

Die impact zien we ook in 2024, want de winstgroei van de S&P500 zou zonder de Mag-7 niet 12,1%, maar wel 10,7% zijn. Dat is gelukkig al wel iets om over naar huis te schrijven.

Hoe solide zijn de schattingen?

Of we nu wel of niet mogen spreken van het einde van de winstrecessie is ondergeschikt aan de soliditeit van de winstschattingen en de mate waarin bedrijven hun zaken onder controle hebben. We zagen recent bijvoorbeeld dat een pak neerwaartse winstbijstellingen van eerder dit jaar nog altijd té optimistisch bleken. Voorraadafbouw in de verkoopketen, blijvende neerwaartse druk van hogere personeels- of algemene onkosten of toenemende prijsconcurrentie in de Slag om Marktaandeel zijn maar enkele van de belangrijke factoren.

Daarom hechten we best niet té veel gewicht aan dit cijferseizoen, want economische en geopolitieke tegenwinden in combinatie met grote balansrisico’s op bedrijfs- en overheidsniveau kunnen in sneltempo elke grein hoop inruilen voor harde realiteit.