Een saai Unilever is exact wat we nodig hebben

Uit het departement: “Hein moet het doen”

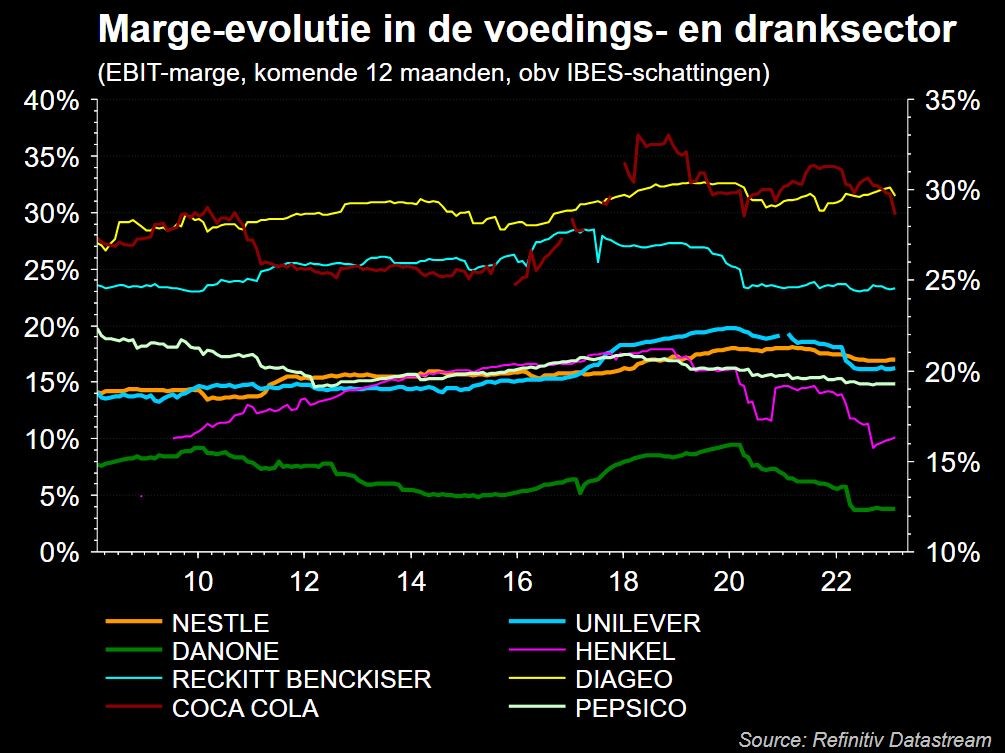

Unilever publiceerde gisteren al kwartaalcijfers, maar KBC Asset Management komt er vandaag nog op terug. Over het algemeen lagen de resultaten aardig in lijn met de marktverwachtingen, ondanks de operationele marge toch wat lager lag dan verwacht. De onderliggende omzetgroei steeg met 9,2%, terwijl analisten op een stijging met 8,7% mikten. Niettemin daalden de volumes (zoals verwacht) met 3,6%, zodat de EBIT-marge 16,1% bedroeg. En ook dat was zoals verwacht. Dalende volumes, dat is waar, maar die houden wel beter stand dan bij Amerikaanse sectorgenoten zoals P&G en Colgate Palmolive. KBC AM werd niet meteen enthousiast van de resultaten an sich, maar tegen de achtergrond van een moeilijke economisch klimaat leveren ze evenmin reden tot klagen op. En dat is al heel wat.

Kwartaalcijfers in een notendop

De omzet steeg in het vierde kwartaal met 11,4% op jaarbasis tot 14,6 miljard euro, terwijl analisten op 14,4 miljard euro mikten. Maar de evolutie van de onderliggende omzet was veel belangrijker dan de gewone omzet. En die onderliggende omzetgroei van 9,2% lag vlot 100 basispunten hoger dan de consensusverwachting, dankzij prijsverhogingen van 13,3%.

Daar staat tegenover dat de volumes met 3,6% daalden, en dat was aanzienlijk meer dan de 1,6% uit het derde kwartaal.

In heel 2022 kwam de onderliggende groei uit op 9%, ondanks een volumedaling van 2,1%. Unilever zelf rekende op minimaal 8% en klokte dus zijn eigen doelstelling met een straatlengte. Analisten mikten op 8,8% groei en een volumedaling van 2%.

De operationele marge kwam uit op 16,1%, terwijl gemikt werd op 16,1%. Dat alles leverde in 2022 een nettowinst op van 8,3 miljard euro op een omzet van 60,1 miljard euro. En dat is dan weer goed voor een kwartaaldividend van 0,4268 euro per aandeel.

Veel bewegingen in deze cijfersoep, maar amper verrassingen. Analisten waren goed voorbereid.

Per divisie:

- Schoonheid & Welzijn groeide met 7,7% (versus consensus 6,6%)

- Persoonlijke verzorging steeg met 9,1% (versus consensus 6,8%)

- Huishoudelijke verzorging steeg met 12,3% (versus consensus 11,6%)

- Voeding groeide met 10,1% (versus consensus 9,2%)

- IJs groeide met 2,9% (versus consensus 8,4%)

Per regio:

- Azië-Pacific Afrika groeide met 10,7% (tegenover een consensus van 9,2%)

- Amerika groeide met 9,3% (versus een consensus van 9,6%)

- Europa groeide met 5,5% (versus consensus 3,8%)

Focus op kosteninflatie

Unilever was vorig jaar een van de meest door de inflatie getroffen bedrijven, met een kosteninflatie van 25%, vandaar dat de inflatieverwachting voor 2023 de aandacht van beleggers heeft getrokken. Voor de eerste helft van 2023 wordt gemikt op een kosteninflatie van 1,5 miljard euro, tegenover een eerdere 2 miljard euro. Dat niveau moet in de tweede jaarhelft verder dalen, al zal er van kostendeflatie zeker geen sprake zijn.

Onze analist denkt dat dit een conservatieve richtlijn is die Unilever kan helpen bij de lopende prijsonderhandelingen. Te noteren is dat de huidige prijsstelling slechts 75% van de kosteninflatie van de groep dekt, wat wil zeggen dat de prijzen verder zullen worden opgetrokken.

Wat het wisselkoerseffect betreft, had Unilever een aanzienlijk FX-voordeel door haar blootstelling aan opkomende markten en de sterkte van deze valuta's vorig jaar.

Vooruitzichten

Unilever verwacht opnieuw een jaar van bescheiden verbeteringen van de brutowinstmarge omdat het niveau van investeringen opnieuw op een bovengemiddeld niveau zal uitkomen. De komende jaren moet de onderliggende omzetgroei uitkomen tussen 3% en 5%, met een cijfer van “minstens 4%” in 2023. Analisten hadden gemikt op 4,3%.

De afdeling “Beauty & Well being” zal naar verwachting het meest profiteren van de toegenomen investeringen, in lijn met andere Amerikaanse concurrenten die ook hun investeringen in dit segment verhoogden.

De afgelopen weken introduceerde Unilever de nieuwe CEO, Hein Schumacher. Die was eerder CEO van Friesland Campina en is niet de rockster die beleggers bijna allemaal verwachtten.

Maar Hein verdient een echte kans en dus is het uitkijken naar de cijfers over de eerste jaarhelft van 2023. Dat doet KBC Asset Management met een “Kopen”-advies en koersdoel van 52 Gbp.