BESI: fors aangedikt orderboek jaagt non-believers uit het water

Uit het departement: “Boven de lat in een vertragende markt”

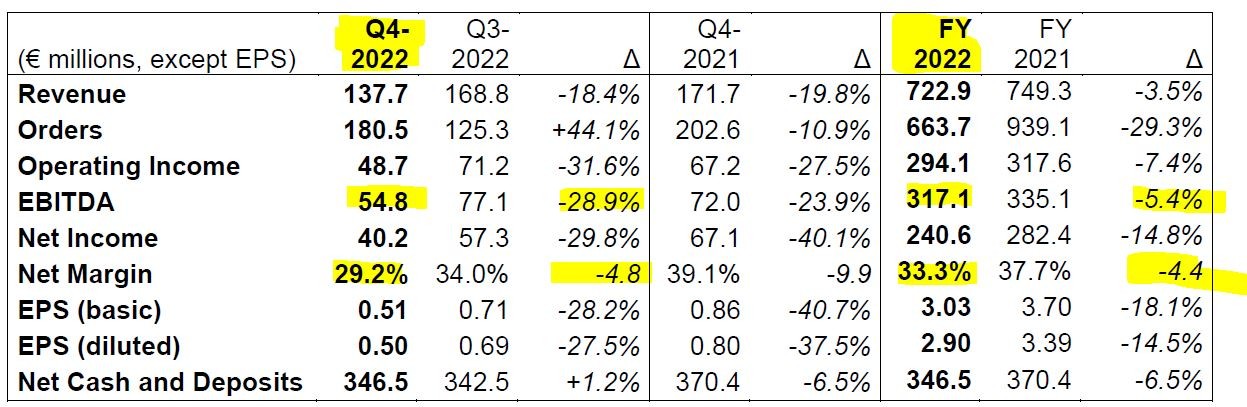

De vierde kwartaal resultaten van BESI Semiconductor (+8%) lagen min of meer in lijn der verwachtingen: de omzet was 3% beter, terwijl de winst 2% lager uitviel. Maar de orderontvangst van 180,5 miljoen euro ligt wel ver boven de verhoopte 122 miljoen euro, dankzij high-end smartphonetoepassingen en hybride hechtsystemen. De omzet kan in het eerste kwartaal met 0 à 10% dalen omdat er veel geleverd wordt in het tweede kwartaal. Wel is de markt voor assemblageapparatuur “in een klassieke neergang aangekomen na twee sterke jaren van groei”. Geen impact op “Opbouwen”-advies en 68 euro koersdoel.

Boven de lat in een vertragende markt

Centraal in de communicatie van deze ochtend was het aantal nieuwe boekingen ten belope van180,5 miljoen euro. Dat cijfer lag ver boven de analistenverwachting van 122 miljoen euro. Het totale orderboek ging het jaar uit op 663,7 miljoen euro, een daling met 29,3% Dat wordt voornamelijk toegeschreven aan de zwakkere vraag en minder boekingen van Chinese onderaannemers.

Als we het orderboek eventjes terzijde laten liggen, dan valt warm en minder warm nieuws op. Zo daalde de omzet met 18,4% tot 137,7 miljoen euro in het vierde kwartaal, tegenover een terugval met 19,8% een jaar eerder. Dat wordt verklaard door een daling van de verschepingen van high performance computing, mainstream elektronicatoepassingen van Aziatische onderaannemers en aanhoudende zwakte in mobiele eindgebruikersmarkten.

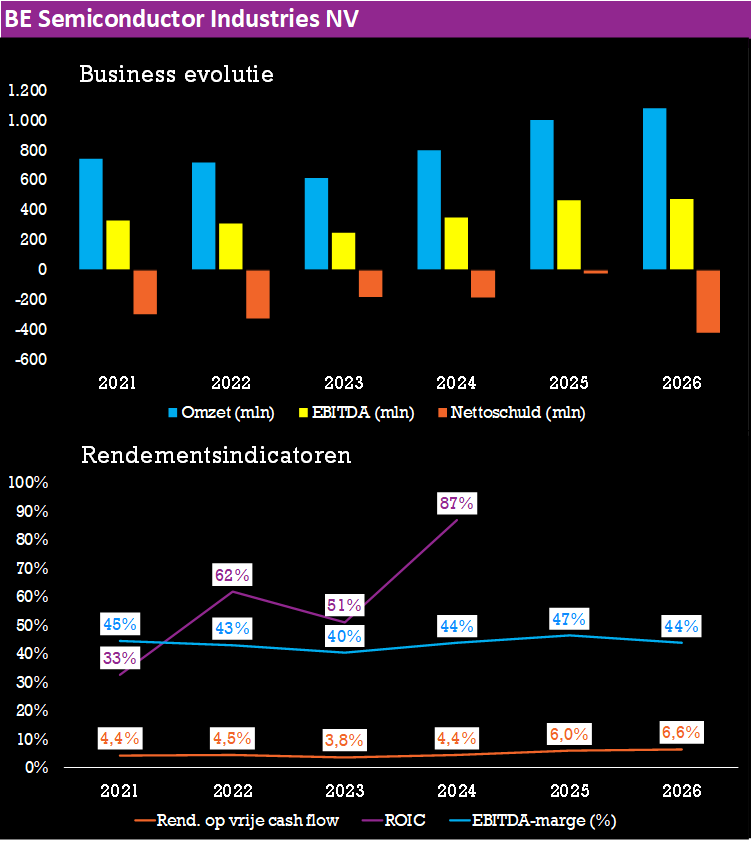

Over heel 2022 daalde de omzet met 3,5% tot 722,9 miljoen euro. Daaruit werd een brutomarge gepuurd van 61,3%, een stijging tegenover de 59,6% die in 2021 werd gerealiseerd. Dat is voornamelijk het gevolg van een lager tijdelijk personeelsbestand, gunstige wisselkoersen en geen afwaardering van de voorraden.

Het nettoresultaat van 240,6 miljoen euro ligt 14,8% lager op jaarbasis, door een daling van de omzet, hogere uitgaven voor onderzoek en ontwikkeling én de afwezigheid van enkele belastingvoordelen.

Vooruitzichten

De omzet voor in het eerste kwartaal zal naar verwachting dalen met 0 tot 10%, terwijl de brutomarge stabiel moet blijven tussen 61% en 63%. Verder wordt verwacht dat de bedrijfskosten zullen dalen met 0 à 5%, terwijl de niet-operationele kosten zullen stijgen omwille van een extra 7 miljoen euro kosten voor op aandelen gebaseerde vergoedingen.

Conclusie

Het toegenomen orderboek zorgt voor een algemene zucht van opluchting bij pessimistische beleggers die het aandeel midden 2022 naar niveaus van net iets meer dan 40 euro stuurden. Vandaag noteert het aandeel rond 72 euro. Naast een belangrijke verbetering van de vooruitzichten van de markt voor assemblageapparatuur en meer bepaald het geavanceerde verpakkingssegment, is KBC Securities van mening dat BESI tussen 2019 en 2023 een gemiddelde groeivoet van de omzet moet halen van zo’n 24%, wat meer is dan de schattingen van onderzoeksbureau VLSI. Die mikt immers op 21% gemiddelde groei. Een sneller dan verwachte invoering van hybrid bonding zou deze ramingen aanzienlijk verhogen. Rekening houdend met de aanhoudende groei van het marktaandeel en de beste marges in zijn klasse, wordt BESI door onze analist gewaardeerd op 18x de EV/EBIT voor 2022, of 84 euro per aandeel. Dat komt neer op een premie van 15% ten opzichte van het 5-jaarsgemiddelde.