Andere tijden, ook op de wisselmarkt…

Uit het departement: "Times are changing"

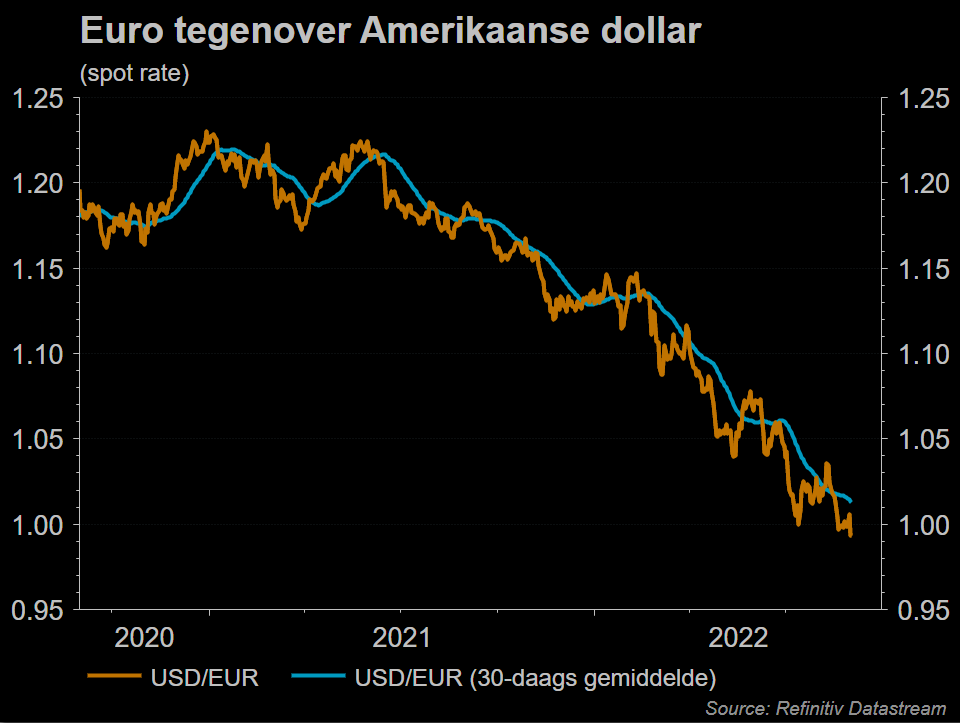

We kwamen het voorbije jaar al verschillende keren tot dezelfde conclusie: ‘the times they are changing’. Dat geldt zeker ook voor de wisselmarkt. De dollar sloopt het ene technische niveau na het andere. De handelsgewogen index (DXY) brak gisteren boven de cyclische top van juli (109.3) en noteert daarmee op het sterkste niveau sinds midden 2002. USD/JPY rondde de psychologisch kaap van 140 en handelt op niveaus laatst gezien in 1998! EUR/USD sloopte het vergelijkbare 1.0341 steunniveau al eerder dit jaar en probeert wanhopig om verdere verliezen beneden 0.99 te vermijden. De verklaring voor de sterke dollar is ondertussen gemeenzaam bekend. De Fed nam het voortouw in de monetaire verstrakkingcyclus. Bovendien profiteert de Amerikaanse munt opnieuw volop van zijn status als veilig haven. Het contrast met bijvoorbeeld goud is groot. Het niet-rentedragende actief slaagt er absoluut niet in om zijn voet te zetten naast de greenback. Het doorbreken van technische niveaus suggereert bovendien dat de dollartrend niet onmiddellijk stopt en mogelijk zelfs aan een nieuwe episode begint.

Ondertussen valt op hoe de inschatting van de rol van de munt, ook door centrale bankiers, op relatief korte termijn geruisloos, maar tegelijk fundamenteel is veranderd. Voor Covid, en zelfs ook in de eerste fase van het coronatijdperk, was zowat iedereen blij met een zwakke munt. Het paste perfect in het denkpatroon dat een te lage inflatie uiting en deels oorzaak was van een gebrek aan economische vraag. Vraagstimulatie door het drukken van geld leidde aanvankelijk omwille van structurele factoren (internationalisering, concurrentie etc) niet tot hogere prijzen. De verstoorde vraag/aanbodbalans omwille van corona zorgde echter voor een kentering. De initiële perceptie dat Covid een deflatoir risico vormde – met uitgebreide fiscale en monetaire geldcreatie tot gevolg – bleek fout. Goederen en grondstoffen werden schaars. Wie in zo’n context relatief veel geld blijft creëren, ondermijnt zijn eigen koopkracht. Het duurde even voor het doordrong, maar ondertussen is duidelijk dat een zwakke munt geen steun meer is voor de vraag, maar de koopkracht en de groei ondermijnt.

In dit verband valt op hoe weinig protest er tegen de sterke munt is vanuit bijvoorbeeld de VS of Zwitserland, zelfs niet van exporterende bedrijven. De temperende impact van de sterke munt op de prijs van grondstoffen en andere ingevoerde goederen is een welkome factor van stabiliteit. Ook valt op hoe de Fed met geen woord rept over de sterke dollar. Het is mooi meegenomen. In Europa is dit anders. De ECB krijgt steeds meer vragen over de waardering van haar munt. Zo gaf ECB-raadslid Rehn vorige week in de marge van Jackson Hole nog toe dat de waardering van de euro snel klimt op het lijstje van bepalende factoren voor het ECB-beleid. Het wordt een argument om de rente versneld op te trekken. Een verdere verzwakking van de munt kan ook een element zijn om niet te lang te wachten met de start van het debat over de afbouw van de ECB-balans. Als inflatie deels resultaat is van een teveel aan euro’s vergeleken met het aantal beschikbare goederen, helpt het om overtollige euro’s uit de markt te nemen. In de VS, komt deze operatie deze week op kruissnelheid en haalt de Fed nu maandelijks $95 miljard uit de markt door het niet herinvesteren van obligaties op vervaldag. Toegegeven: het is veel te kort door de bocht om één-op-één een link te leggen tussen overtollige liquiditeit en de relatieve zwakte van een munt, maar toch.