Koning dollar poetst zijn kroon op

Uit het departement: “Shine like a new dime”

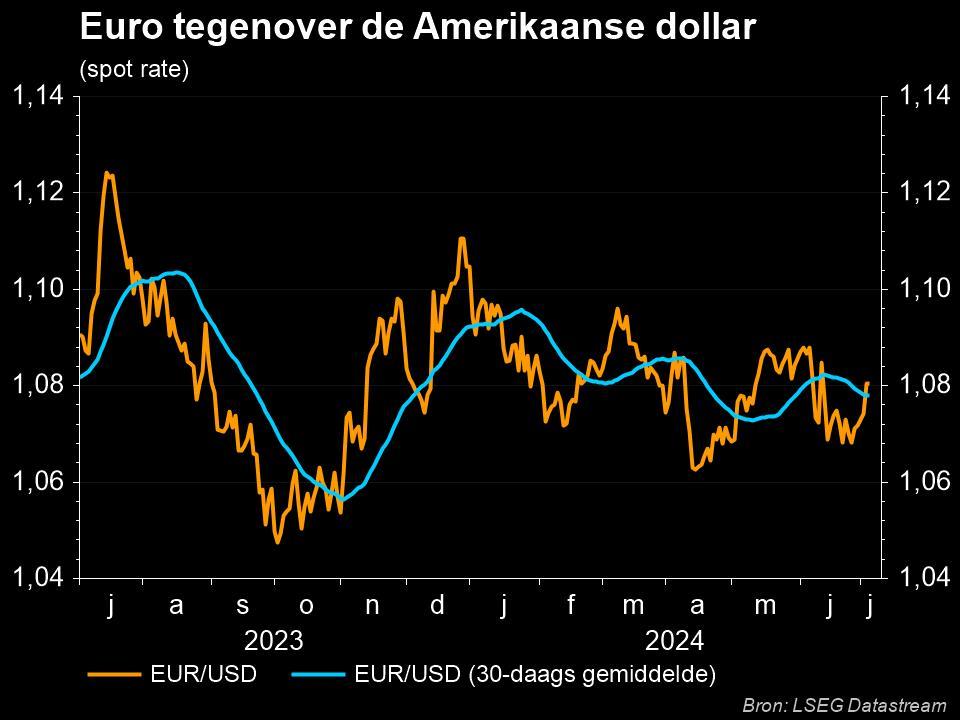

De Amerikaanse rentemarkt zat afgelopen zomer niet stil. Die begon met een kortstondige maar hevige terugval weg van de cyclische toppen. Die correctie volgde na de arbeidsmarkt- en inflatiecijfers voor de maand juni. De remonte liet echter niet lang op zich wachten. Eind augustus noteerden zowel de korte als de lange rente weer op (een zucht van) een nieuw 16-jarig hoogtepunt. De Amerikaanse dollar volgde in grote lijnen de rentetrend. Een scherpe rally bracht EUR/USD begin juli op weg naar 1.13 maar de sterke weerstand op 1.1274 (61.8% herstel op de daling van 2021-2022) lag dwars. Sindsdien nam de dollar opnieuw het voortouw.

It’s the economy!

De recente Amerikaanse rente- en dollarrally vindt haar oorsprong in de veerkrachtige economie. Niet toevallig is het de reële component (hoogste sinds 2009) die de rentebeweging droeg. Het bbp groeide afgelopen kwartaal met 2.1% kw/kw (geannualiseerd). Geen absolute hoogconjunctuur maar het suggereert evenmin een recessie op korte ermijn. Dergelijk scenario schuift omwille van aanhoudend solide economische cijfers steeds verder op in de toekomst. Onderliggend levert de ijzersterke arbeidsmarkt een belangrijk deel van de verklaring voor de fraaie Amerikaanse prestatie. In Europa begint wel een en ander te kraken. Het PMI-bedrijfsvertrouwen zinkt dieper tot niveaus die corresponderen met een krimp die nu ook de dienstensector treft.

Centrale banken

De Fed en de ECB naderen het eindspel in de verstrakkingscampagne. Beide volgen een uitsluitend datagestuurde aanpak. Inflatie bepaalt nog steeds de focus van het monetair beleid maar de concurrentie met groei neemt overhand toe. Een laatste renteverhoging door Washington (tot 5.5%-5.75%) is voor de markt daarom geen uitgemaakte zaak. Nochtans is dat wat de Fed-rentevoorspellingen van juni vooropstellen. De economen van KBC zien geen reden om daar van af te wijken.

Voor de beleidsvergadering op 20 september in het bijzonder leggen inflatiecijfers volgende week de zaak in definitieve plooi. Van de ECB (14 september) verwacht de markt niks. Het scenario van KBC (verhoging tot 4%) biedt de ruimte voor een verrassing waar de euro wellicht slechts tijdelijk van profiteert. Vanaf dan draait het debat om de timing van een eerste renteknip. Daar is volgens KBC minstens tot 2024H2 geen ruimte voor. Het is twijfelachtig of de markt tegen de achtergrond van snel vertragende groei op korte termijn dezelfde conclusie trekt. De dollar heeft de relatieve economische dynamiek mee. Of de Fed in september dan wel later de rente verhoogt, is in principe van ondergeschikt belang. Voor de markt is een “hoger voor langer” scenario makkelijker aan te nemen wanneer de data dit ondersteunen. De Amerikaanse munt kan daardoor voorlopig op het elan van de afgelopen weken verder gaan. Een omslag moet komen van een Amerikaanse groeivertraging/recessie gecombineerd met een duidelijk Europees herstel. Dit is geen evidente divergentie.

Conclusie

Zowel in de VS als Europa blijft (kern)inflatie ongemakkelijk hoog. Het concept “hogere (beleids)rentes voor langer” daagt steeds meer bij de markt, maar ze neemt omwille van de economische dynamiek makkelijker aan in de VS dan in Europa. De dollar behoudt voorlopig het overwicht t.a.v. de euro. Pas in het niet-evidente geval van een Amerikaanse recessie gecombineerd met een Europees herstel, is beterschap mogelijk voor EUR/USD.