De feniks die Colruyt heet

Uit het departement: “Goed op weg naar het oude normaal”

Gisteren hield Colruyt (+11%) zijn algemene vergadering en greep zoals altijd die gelegenheid aan om meer inzicht te geven in de financiële stand van zaken. Dat leverde gisteren goed nieuws, en vandaag vuurwerk op de beursvloer, op. De bedrijfswinst (EBIT) en de nettowinst (exclusief eenmalige opbrengsten) zullen dit boekjaar namelijk “sterk” stijgen (lees: met minstens 50%). Eerder was nog sprake van een “significante” stijging (lees: +12 à +20%). Verder werd een eerder voorgesteld dividend van 0,8 euro per aandeel binnenkort uitbetaald, maar zal er ook een interimdividend van 1,0 euro worden uitgekeerd. Dat omhelst ongeveer een vijfde van de meerwaarde uit de verkoop van Parkwind aan JERA. Dat alles heeft geen impact op het koersdoel van 29 euro en het “Afbouwen”-advies.

Wederopstanding van formaat

Aan de basis ligt marktaandeelwinst in België (+100 basispunten tussen april en augustus tot 32,2%), normalisatie tussen verkoopprijsinflatie en kostprijsinflatie en de toegenomen focus op proces- en operationele kostenbeheersing sinds 2023. Ook werd de inflatie meer doorberekend, wat de kostenstijging kon compenseren, terwijl de energiekosten in het huidige boekjaar lager zullen liggen dan een jaar eerder. De promotiedruk blijft wel nog aanwezig, maar analisten gaan de verwachtingen niettemin opwaarts bijstellen.

De groep stipt niettemin aan dat de toekomst niet in beton gebeiteld is. Zo blijft de huidige macrocontext voor een pak onzekerheid zorgen, terwijl ook de hoge concurrentiekracht een belangrijke impact kan hebben op de effectieve realisatie van de vooruitzichten. Dit komt omdat Colruyt een verhoogde promotiedruk ondervindt, wat erop zou kunnen wijzen dat de concurrentie de komende weken en maanden verder zal toenemen. Ten tweede, hoewel de evolutie tussen de verkoopprijsinflatie en de kostprijsinflatie is genormaliseerd, blijft het zeer onzeker of dit zal aanhouden in de rest van het boekjaar.

Eenmalige elementen

Voor beleggers is het interessant om mee te geven dat het boekjaar (dat loopt tot midden 2024) verschillende eenmalige gebeurtenissen zal omvatten. Het belangrijkste wapenfeit is de verkoop van Parkwind aan JERA voor een meerwaarde van 680 miljoen euro en een kasinstroom van 750 miljoen euro. Iets minder positief is de herstructurering van Dreamland & Dreambaby, wat een herstructureringslast van 8 miljoen zal opleveren), terwijl ook de transactie met Toychamp en de verkoop van DATS24 aan Virya energy hun beslag zullen krijgen.

Dividendfeest

De aandeelhouders keurden gisteren zoals verwacht het voorgestelde dividend van 0,8 euro per aandeel goed. Maar het management heeft ook besloten om zijn beleggers extra te verwennen. Van de meerwaarde van 660 miljoen euro meerwaarde op Parkwind heeft Colruyt de intentie om een interimdividend van 1 euro per aandeel uit te keren. Dit komt overeen met ongeveer een vijfde van de meerwaarde. De rest zal gedeeltelijk gebruikt worden voor de financiering van de recent aangekondigde overname van de Match en Smatch winkels en om het investeringsbudget met 100 miljoen euro te verhogen.

De mening van KBC Securities

De verwachte “sterke” stijging van de bedrijfs- en nettowinst met minstens 50% steekt duidelijk boven de vorige guidance uit, want Colruyt mikte in juni nog slechts op een stijging tussen 12% à 20%. Om dat in perspectief te plaatsen is het van groot belang om te weten van op welke basis die 50% stijging toe te passen is. Vorig boekjaar bedroeg de bedrijfswinst zo’n 279 miljoen euro, maar dat cijfer werd (onder meer) vertekend door de winst op de verkoop van tankstations van DATS24. Op basis van de gemiddelde analistenschatting werd gemikt op zo’n 316 miljoen euro, maar dat zal dus een pak hoger komen te liggen.

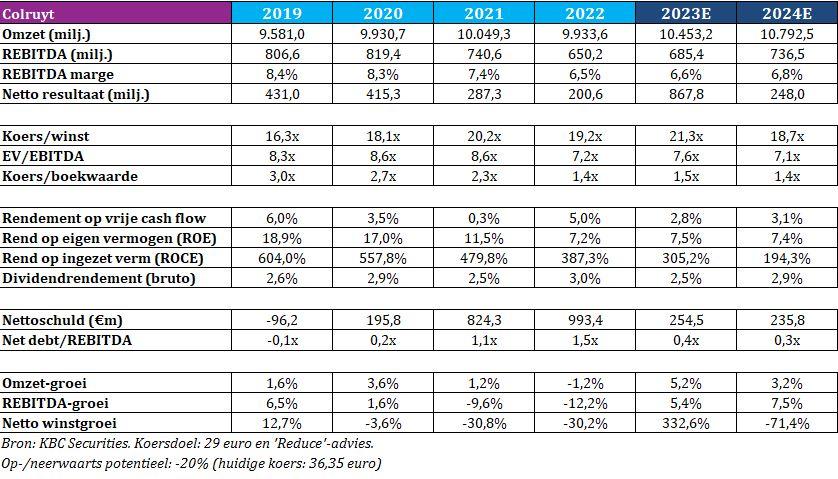

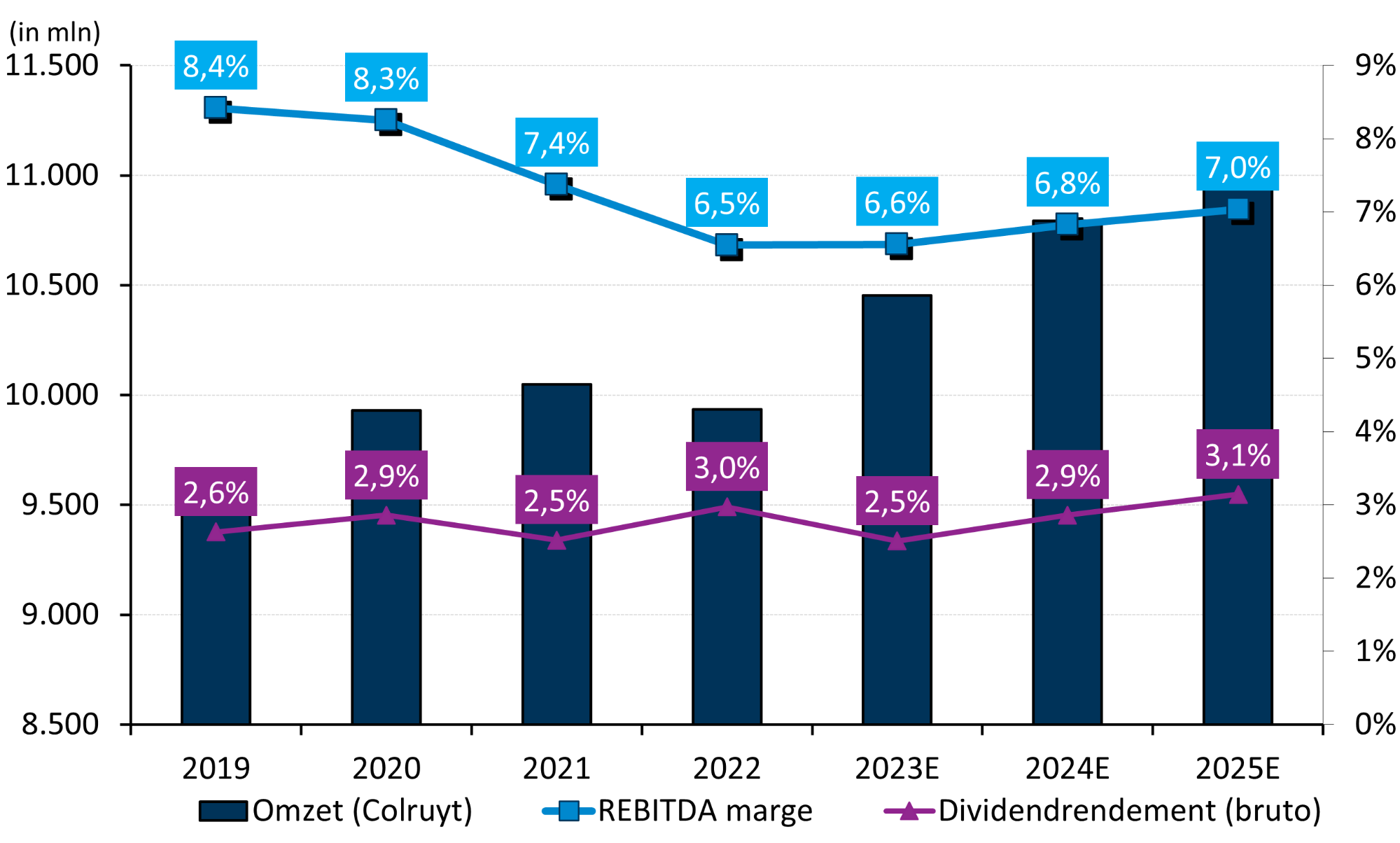

Hoewel KBC Securities blij is met de sterke vooruitzichten, wordt benadrukt dat de bedrijfswinst dan wel een pak hoger zal liggen dan eerst gedacht, maar daarom niet noodzakelijk boven het niveau van het boekjaar 2020/2021 zal uitkomen. Er is dus nog werk aan de winkel. Ook te noteren is dat Colruyt aangaf dat de vooruitzichten nog steeds in gevaar kunnen komen door de toegenomen en stijgende promotiedruk. De tabel met onderstaande cijfers wordt op dit eigenste moment geüpdatet met de nieuwe vooruitzichten en dient dus enkel als richtinggevend beschouwd te worden. Ook het interimdividend werd nog niet weergegeven.