Japanse yen maakt verlies van 2024 (tegen de dollar) ongedaan

BoJ-beleidsmakers zien verdere normalisatie. Neutrale rente 1% of meer?

De Japanse yen is zeker de comeback-kid van de tweede jaarhelft in het FX-universum. Gisteren maakte de Japanse munt zijn verlies tegen de dollar van eerder dit jaar ongedaan. Op de technische grafieken kwam het USD/JPY dieptepunt van eind vorig jaar binnen handbereik. De test van de zone 140/141 staat in schril contrast met dieptepunten in de yen nabij USD/JPY 162 begin juli die Japanse autoriteiten op dat moment enkel konden afremmen met wisselkoersinterventies in de hoop de markt op andere gedachten te brengen.

Ondertussen is de appreciatie van de markt ook grondig veranderd. In de VS verlegde de Fed langzaam maar zeker de focus van inflatiebestrijding naar het voorkomen van een verdere erosie van de arbeidsmarkt. Een forse renteverlaging zit er aan te komen voor dit en volgend jaar. De dollar verliest rentesteun. De ommekeer in het monetair kader in Japan is echter minstens even spectaculair. Tot in de eerste helft van dit jaar was de retoriek vanuit Tokio dat de Bank of Japan voorzichtig moest zijn om de rente te verhogen tot ze zeker was dat inflatie, onder meer gesteund door forsere loonstijgingen, zich blijvend in de buurt van 2.0% zou handhaven. Er moest zekerheid zijn dat Japan het deflatoir kader definitief achter zich had gelaten.

Vandaag gaat het monetair debat binnen de BoJ een heel andere richting uit. Zowat iedereen is het erover eens dat het beleid verder moet worden genormaliseerd. De vraag is nu: hoe snel? Na de verhoging van 0.1% tot 0.25% eind juli is een nieuwe stap volgende week waarschijnlijk te snel. Vanmorgen gaf een van de BoJ-beleidsmakers, Naoki Tamura – toegegeven een van de haviken binnen het comité - wel aan dat de BoJ de rente mogelijk veel sneller zal moeten verhogen dan waar de markt nu rekening mee houdt. De reden is dezelfde als voorheen maar omgekeerd: verzekeren dat de inflatie verankerd blijft nabij 2.0%! Tamura ziet immers opwaartse risico’s waardoor de inflatie mogelijk te lang boven 2.0% blijft. Als de Bank nu niet snel genoeg optreedt, moet ze later nog agressiever optreden, zo luidt het. Het kan verkeren … Aan het eind van de beleidshorizon (fiscaal jaar 2026-27) ziet Tamura de beleidsrente mogelijk nabij een neutraal niveau. Dat bevindt zich naar zijn inschatting in de buurt van 1.0% of zelfs hoger.

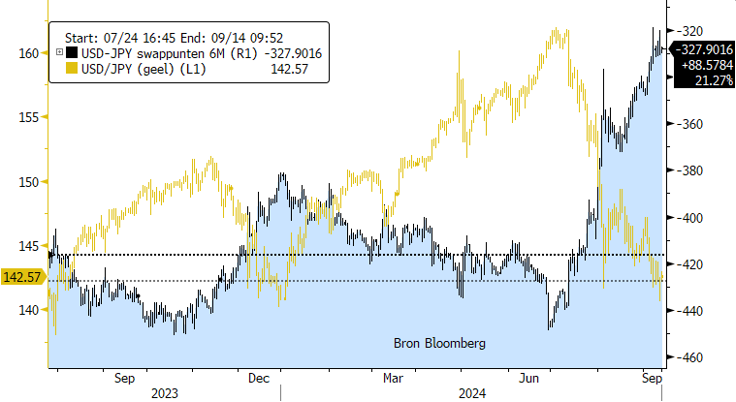

Hoewel een van de haviken krijgen de commentaren van Tamura toch ook wel aandacht omdat hij voorop liep in het debat over de beleidsnormalisatie die zich nu op gang trekt. De commentaren suggereren alvast dat een verdere versterking van de yen tegen de dollar (daling USD/JPY) naast eventuele verstelde Fed-versoepeling mogelijk verder wordt ondersteund langs de Japanse kant van de vergelijking. Bijgaande grafiek toont alvast de logische correlatie tussen USD/JPY en de swappunten (renteverschil 6M USD VS JPY) op zes maanden. Die laatste kunnen met de commentaren van Tamura in het achterhoofd nog verder afnemen (minder negatief worden).

Figuur - USD/JPY (geel) en 6M swappunten (zwart): beleidsdivergentie tussen Fed en BoJ kan yen verder ondersteunen.