Russie: la reconstitution des réserves, insuffisante pour doper la croissance

Russie: la reconstitution des réserves, insuffisante pour doper la croissance

L'économie russe est toujours en train de se remettre de la crise économique de 2015-2016, causée par la chute des prix pétroliers et les sanctions internationales. Grâce à des politiques budgétaires et monétaires rigoureuses, le pays a pu reconstituer ses réserves et améliorer sa résistance aux chocs extérieurs. Toutefois, malgré l'étonnante accélération de la croissance l'an dernier, la dynamique conjoncturelle demeure modérée, l'économie souffrant de vulnérabilités structurelles. Le modèle économique reste trop dépendant de la production de combustibles fossiles et souffre également de la rigidité du capitalisme d'État et d'une faiblesse institutionnelle. Si l'on ajoute à cela l'impact négatif des sanctions internationales, il en résulte une croissance potentielle anémique qui compromet le processus de rattrapage vis-à-vis des économies développées.

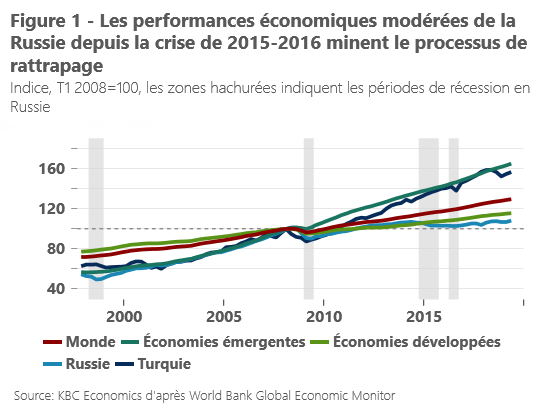

L'économie russe se remet toujours de la crise économique de 2015-2016, causée par la chute des prix pétroliers, conjuguée aux sanctions internationales qui ont fait suite à l'annexion de la Crimée. Malgré l'accélération de la croissance annuelle à 2,3% en 2018, la dynamique conjoncturelle demeure modérée (0,7% de croissance en base annuelle au premier semestre 2019). La reprise économique était en effet essentiellement imputable à un facteur ponctuel, à savoir l'achèvement de projets énergétiques dans la région de Tioumen. On ne constate aucune tendance forte et générale à la reprise. Dans l'ensemble, la reprise qui a fait suite à la crise a été lente: la croissance moyenne du PIB réel n'a été que de 1,4%, contre 3,0% après la crise financière mondiale (2010-2014) et une croissance annuelle moyenne encore plus forte de 6,9% après la crise du rouble (1999-2007).

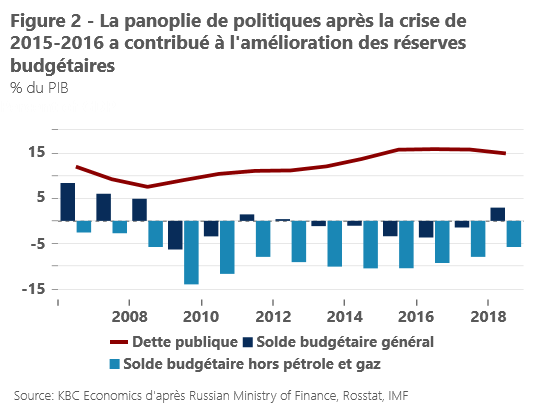

Ces performances peu encourageantes consécutives à la crise reflètent la décision du gouvernement de rééquilibrer les différentes politiques afin de renforcer les réserves et d'accroître la résistance aux chocs extérieurs. La gamme de politiques prévoyait une politique monétaire rigoureuse, qui vient seulement d'être assouplie progressivement afin de tendre vers une politique plus neutre. Malgré cet assouplissement, le taux d'intérêt réel, qui se situe aux alentours de 2,5%, reste parmi les plus élevés des marchés émergents. Cette panoplie de politiques comprenait par ailleurs une politique budgétaire restrictive, soutenue par une hausse des taux de TVA et une réforme des retraites. C'est ainsi que le pays a dégagé l'an dernier un excédent budgétaire de 2,8% du PIB, soit le plus important depuis 2008. Le secteur privé a également participé à l'effort en réduisant fortement son endettement, ce qui a permis de mettre tout particulièrement l'accent sur le remboursement de la dette extérieure. Par conséquent, la dette extérieure brute est désormais entièrement couverte par d'importantes réserves de change de 530 milliards USD, qui viennent conforter la position extérieure solide. Du fait de cette résistance accrue aux chocs extérieurs négatifs, l'économie russe est l'une des moins fragiles des pays émergents.

Elle reste néanmoins en proie à des faiblesses structurelles persistantes qui entravent la croissance potentielle. Actuellement estimée à 1,5%, celle-ci se situe bien en deçà de la croissance potentielle d'économies émergentes comparables. Cela s'explique surtout par la forte dépendance à l'égard de la production de combustibles fossiles, qui représente plus de 60% des exportations et 40% des recettes budgétaires fédérales. Si la hausse des prix pétroliers a contribué à la relance économique après 2016, le potentiel de raffermissement de ces prix reste toutefois restreint. Par conséquent, elle ne pourra apporter qu'une contribution limitée à la croissance à moyen terme. La rigidité du capitalisme d'État et la forte emprise des pouvoirs publics s'avèrent encore plus préoccupantes que la dépendance à l'égard des combustibles fossiles. L'État génère plus d'un tiers du produit intérieur brut (PIB) et près de la moitié de l'emploi total, ce qui mine la compétitivité. La faiblesse institutionnelle, l'évolution démographique défavorable et les sanctions internationales qui entravent le transfert de technologies depuis l'étranger pèsent sur les investissements privés et freinent au final la croissance de la productivité.

Malgré les objectifs ambitieux du gouvernement, aucune mesure majeure n'a encore été prise pour faire face à ces problèmes. Les projets d'investissement nationaux, totalisant 390 milliards de dollars, soit environ 3% du PIB par an pour la période 2019-2024, ont démarré très lentement. Si nous pensons que la reprise des dépenses publiques dopera la croissance à court terme, l'impact à long terme est discutable, même si toutes les dépenses sont réalisées. Parallèlement, la croissance de la consommation privée devrait rester modeste compte tenu de la stagnation du revenu disponible réel, qui reste inférieur au niveau de 2014. Nous observons en outre un nouveau risque baissier lié aux mesures prises par la banque centrale russe pour contenir la croissance à deux chiffres du crédit, laquelle a partiellement compensé la baisse du revenu disponible réel. Les investissements continuent par ailleurs de pâtir du climat des affaires peu porteur et de l'incertitude persistante. Celle-ci s'explique principalement par la dégradation de la situation géopolitique à la suite du durcissement des sanctions américaines et de leur éventuelle extension (qui est actuellement évaluée par le Congrès américain).

Dans l'ensemble, nous tablons sur une légère reprise de la croissance, qui devrait passer de 1,2% cette année à 1,7% en 2020, grâce à l'assouplissement des politiques budgétaire et monétaire. Néanmoins, cette reprise ne fera que relever la croissance à son niveau potentiel. Ce taux reste extrêmement bas étant donné qu'il pâtit des diverses limitations structurelles bien ancrées que nous avons évoquées plus haut. Par conséquent, si la Russie est bien préparée pour faire face aux chocs extérieurs grâce à la reconstitution de ses réserves, la croissance économique ne devrait pas rebondir de manière significative. Il est dès lors peu probable qu'elle puisse rapidement rattraper son retard de croissance par rapport aux économies développées.