Le refroidissement du marché immobilier belge va s’atténuer, mais les perspectives restent modérées

Les chiffres relatifs à l’activité et aux prix sur le marché belge du logement montrent que le marché se refroidit depuis un certain temps, mais sans subir de correction importante. Comparé à de nombreux autres pays européens, le marché belge résiste encore raisonnablement bien. Cela dit, même en Belgique, la correction des prix des logements en termes réels (c’est-à-dire corrigés de l’inflation générale) a déjà considérablement augmenté. En outre, les indicateurs tant matériels que de sentiment indiquent que le secteur de la construction, en particulier, ressent de plus en plus fortement le refroidissement. Dans notre scénario, nous supposons que la faiblesse actuelle du marché pourrait entraîner de nouvelles baisses mineures des prix nominaux au cours du second semestre 2023. Mais lorsque les taux d’intérêt à long terme se détendront à nouveau quelque peu en 2024, l’accessibilité s’améliorera et les prix de l’immobilier pourraient également augmenter à nouveau, bien qu’à un rythme beaucoup plus modéré que ce n’était le cas jusqu’à récemment. Entre-temps, le refroidissement a permis à la surévaluation du marché du logement de repasser sous la barre des 10 % et ne devrait donc plus être considérée comme un risque majeur de correction potentiellement sévère des prix. Néanmoins, nous constatons que des inquiétudes persistent. Il s’agit notamment du problème de l’accessibilité des propriétés pour certains ménages, ainsi que des corrections de prix potentiellement plus sévères pour les maisons gourmandes en énergie.

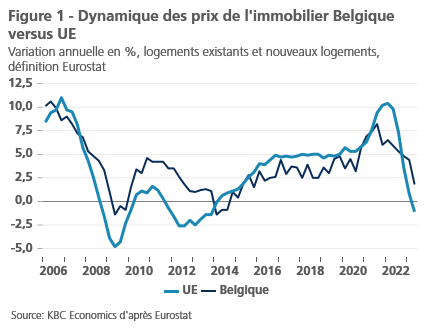

Au cours des derniers trimestres, la dynamique du marché du logement s’est considérablement ralentie dans la plupart des pays européens. Dans l’ensemble de l’Union européenne (UE), la variation en glissement annuel des prix des logements (anciens et neufs) s’est affaiblie, passant de 10,4 % au premier trimestre 2022 à 0,8 % et -1,1 % respectivement aux premier et deuxième trimestres 2023 (figure 1). Par rapport au trimestre précédent, des baisses de prix ont été observées dans de nombreux États. La vague de corrections des prix a débuté au troisième trimestre 2022 dans six pays. Au quatrième trimestre 2022, au premier trimestre 2023 et au deuxième trimestre 2023, il y avait respectivement 16, 12 et 11 pays. Par rapport au pic atteint précédemment, la baisse des prix des logements est la plus forte en Allemagne (-9,9 %), suivie du Luxembourg (-8,3 %), du Danemark (-7,6 %), de la Suède (-6,8 %) et de la Finlande (-5,6 %). D’autre part, il y a aussi des pays de l’UE (en particulier la Bulgarie, la Croatie, le Portugal, la Grèce et l’Estonie) où les augmentations de prix sont restées assez fortes.

La Belgique occupe une position intermédiaire parmi les pays de l’UE. La tendance des prix de l’immobilier belge a été plutôt mitigée au cours des derniers trimestres. Au quatrième trimestre 2022, la Belgique faisait partie des 16 pays de l’UE où les prix ont commencé à baisser ou ont continué à baisser par rapport au trimestre précédent. Mais la correction s’est limitée à 0,4 %. Au premier trimestre 2023, cependant, les prix belges ont de nouveau augmenté de 1,0 %. Avec une baisse des prix de 1,2% au deuxième trimestre 2023, la Belgique se situe au milieu du groupe des 11 pays de l’UE ayant subi une correction des prix. Par rapport au même trimestre de l’année précédente, les prix des logements en Belgique étaient encore supérieurs de 1,8 % au deuxième trimestre 2023. Il s’agit là aussi d’un net ralentissement de la hausse des prix en glissement annuel, qui avait culminé à 8,2 % au troisième trimestre 2021. Par rapport à l’ensemble de l’UE, le refroidissement en Belgique a commencé légèrement plus tôt, mais a été plus modéré (figure 1).

Les chiffres indiqués se réfèrent à la variation de l’indice harmonisé des prix des logements publié par Eurostat sur une base trimestrielle. Pour la Belgique, cet indice est calculé par l’office statistique Statbel, qui le fournit à Eurostat. Outre la comparabilité internationale, cet indice présente également l’avantage de corriger les variations de prix résultant de changements dans les caractéristiques du bien vendu. Par conséquent, il donne une bonne image de la dynamique sous-jacente réelle des prix sur le marché du logement. L’indice est également disponible avec une ventilation entre les logements existants et les logements neufs. En Belgique, l’indice des logements existants a atteint son maximum au troisième trimestre 2022 et a baissé de 1,4 % depuis lors. Pour les logements neufs, le pic n’a été atteint qu’au premier trimestre 2023, mais l’indice a chuté relativement fortement de 2,7 % au deuxième trimestre 2023.

Les chiffres relatifs aux prix des logements provenant d’autres sources indiquent également que le marché belge du logement se refroidit, sans pour autant connaître une forte correction. Par exemple, le baromètre immobilier de la Fédération des notaires montre que les prix se stabilisent presque. Entre-temps, ce baromètre est déjà disponible pour le troisième trimestre 2023. Au cours des neuf premiers mois de 2023, une maison en Belgique n’a coûté que 0,9 % de plus qu’au cours de la même période en 2022. Le prix des appartements a toutefois augmenté de 2,9 % au cours de cette période. Ce dernier point peut probablement s’expliquer par le fait qu’une part relativement importante des appartements vendus sont des constructions neuves et que leur prix est très sensible à la hausse des coûts de construction. Notons à cet égard que, contrairement à l’indice Statbel harmonisé, le baromètre notarial ne corrige pas les variations de prix dues à des changements dans les caractéristiques du bien vendu.

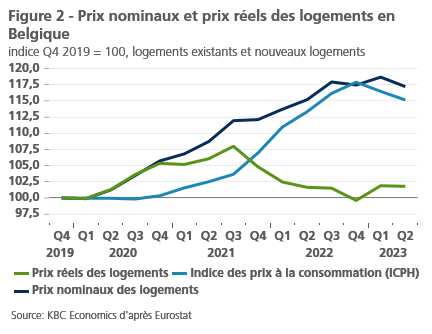

Le fait que le marché belge résiste encore assez bien, surtout en comparaison avec plusieurs autres pays européens, n’enlève rien au fait qu’en Belgique aussi, la correction des prix “en termes réels” est déjà assez importante. Cela signifie qu’au cours des derniers trimestres, l’évolution des prix du logement a été nettement inférieure à l’augmentation générale des prix des biens et services, telle qu’elle est reflétée dans l’indice général des prix à la consommation. Si l’on rapporte l’indice harmonisé des prix du logement à l’indice harmonisé des prix à la consommation (IPCH), cette évolution relative s’est traduite par une baisse réelle cumulée des prix du logement en Belgique de 5,7 % sur la période T3 2021-T2 2023 (figure 2). En comparaison, dans l’ensemble de l’UE, les prix réels des logements ont baissé de 9,2 % entre le 4e trimestre 2021 et le 2e trimestre 2023.

2. Activité sur le marché du logement

Le refroidissement actuel du marché du logement s’explique par des fondamentaux macroéconomiques moins favorables. Le premier et le plus important est la hausse substantielle des taux d’intérêt. Entre le deuxième trimestre 2021 et le deuxième trimestre 2023, les taux hypothécaires moyens (pondérés par la part relative des prêts à taux fixe par rapport aux prêts à taux variable) en Belgique ont augmenté de 2,2 points de pourcentage. En outre, la baisse du revenu disponible réel des ménages a également joué un rôle, dans un contexte d’inflation galopante. Selon l’indice des prix à la consommation pris en compte (IPC national ou IPCH harmonisé), la baisse du revenu réel en Belgique en 2022 est restée limitée à 1,5 à 3 %, ce qui est moins que dans de nombreux autres pays européens, grâce à l’indexation automatique des salaires et à une création d’emplois relativement plus forte en Belgique, et contribue probablement à expliquer pourquoi le marché belge du logement a encore relativement mieux résisté que dans l’ensemble de l’UE.

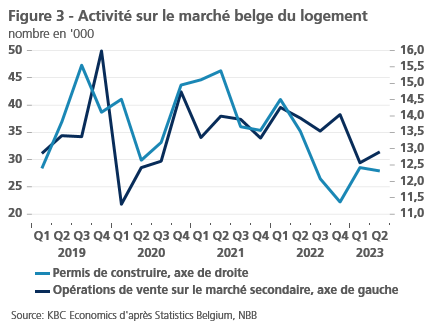

Le refroidissement s’est également traduit par une forte diminution du nombre de transactions (figure 3). Selon les chiffres de Statbel, le nombre de ventes de logements existants en Belgique au cours du premier semestre 2023 était inférieur de 21,2 % à celui de la même période de l’année précédente. Pour les maisons (-23,4 %), la baisse a été plus importante que pour les appartements (-16,4 %). Ce recul assez marqué doit toutefois être quelque peu nuancé, l’activité de vente au début de l’année 2022 ayant été gonflée par le déplacement des ventes dû à la réduction des droits d’enregistrement en Flandre. Le nombre de permis de bâtir (nouvelle construction et rénovation) a également diminué de 11,8 % au premier semestre 2023 par rapport à l’année précédente. La baisse de l’activité de construction s’est également manifestée dans le volume des investissements effectifs en construction des ménages belges, tels que reflétés dans les comptes nationaux. Ceux-ci ont diminué de 5,4% depuis le pic du premier trimestre 2022.

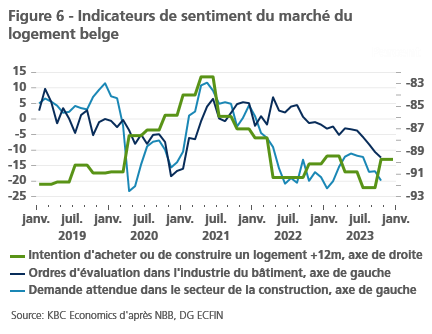

Au cours des derniers mois, le ralentissement s’est également manifesté dans les indicateurs du climat de la construction. La confiance dans le secteur de la construction, mesurée par le baromètre conjoncturel de la BNB, a longtemps bien résisté par rapport à celle du secteur manufacturier, mais elle a fortement chuté récemment. Le mois de septembre, en particulier, a été marqué par une chute prononcée de l’indicateur de confiance. Le bouwbaromètre de la bouwunie, qui mesure chaque trimestre la confiance des PME flamandes du secteur de la construction, a également été fortement touché au troisième trimestre 2023. Les entreprises ont indiqué dans les indicateurs de confiance qu’elles avaient moins de travail et qu’elles voyaient les commandes en cours diminuer. Enfin, l’enquête de la Commission européenne auprès des entreprises de construction dresse un tableau similaire. En septembre 2023, quelque 10 % des entreprises interrogées étaient confrontées à une demande insuffisante, contre un peu plus de 5 % au printemps 2022.

3. Appréciation du marché du logement

Il est intéressant de se demander dans quelle mesure le net affaiblissement de la dynamique des prix de l’immobilier au cours des derniers trimestres a atténué la surévaluation présente sur le marché belge du logement. La réponse dépend non seulement de l’évolution récente des prix, mais aussi de l’évolution de ses principaux déterminants (les “fondamentaux du marché”). Une surévaluation ou, le cas échéant, une sous-évaluation se produit concrètement lorsque l’évolution des prix des logements n’est plus conforme à ce qu’indiquent ces fondamentaux. Souvent, les facteurs de la demande, tels que le revenu des ménages, les taux d’intérêt hypothécaires et la démographie, sont principalement pris en compte dans ce dernier cas. Toutefois, mesurer la surévaluation ou la sous-évaluation est une tâche délicate. Si différents chiffres circulent, c’est parce qu’il existe différentes mesures qui ne sont pas toutes aussi complètes.

Par exemple, le ratio prix/revenu est une mesure simple qui établit un lien entre l’évolution des prix de l’immobilier et celle du revenu disponible des ménages. Le raisonnement est le suivant : ce revenu est nécessaire pour constituer un capital en vue d’un prêt hypothécaire, mais surtout pour disposer d’une capacité de remboursement suffisante. La valeur actuelle du ratio est comparée à sa moyenne de long terme, supposée correspondre à un niveau d’équilibre. Lorsque le ratio dépasse trop fortement sa moyenne de long terme, cela indique que la capacité des ménages à financer un logement est compromise. Ainsi quantifié, le marché du logement est encore largement surévalué au premier trimestre 2023 (47 %), mais moins que début 2022 (60 %). Outre la moindre dynamique des prix, le recul de la mesure est lié au fait que les revenus nominaux des ménages ont fortement augmenté parallèlement à la forte inflation générale via l’indexation automatique des salaires et des prestations sociales.

Outre le revenu, l’accessibilité à la propriété dépend de l’évolution des taux d’intérêt hypothécaires. Ceux-ci déterminent la charge de remboursement et donc la capacité d’emprunt des acheteurs. Si l’on corrige le rapport prix/revenu pour tenir compte des intérêts, on obtient l’accessibilité ajustée aux intérêts. Celui-ci compare l’annuité qu’un emprunteur doit payer (remboursement du capital et intérêts) au revenu disponible du ménage. Plus l’annuité et le revenu divergent, plus il est difficile de financer un logement. Comme pour le ratio prix/revenu, cette mesure étendue est exprimée en pourcentage d’écart par rapport à sa moyenne à long terme. La tendance à la forte baisse des taux d’intérêt ayant soutenu l’accessibilité financière, la surévaluation ainsi quantifiée est beaucoup plus faible que celle basée sur le ratio prix/revenu, à savoir 24 % au premier trimestre 2023.

L’évaluation du marché du logement est également souvent abordée à partir d’un modèle économétrique plus large. Il s’agit de rechercher une relation d’équilibre mathématique à long terme entre les prix des logements et les fondamentaux. Outre le revenu des ménages et les taux d’intérêt hypothécaires, il s’agit généralement de données démographiques (nombre de ménages) et de changements dans les caractéristiques structurelles du marché du logement (telles que les taxes foncières). La mesure dans laquelle la tendance effective des prix s’écarte de la valeur d’équilibre calculée par le modèle (c’est-à-dire le terme de perturbation dans l’équation de régression) peut alors être considérée comme une mesure de la surévaluation. Selon le modèle de KBC Economics, la surévaluation ainsi quantifiée était de 9 % au premier trimestre 2023, contre 16 % au premier trimestre 2022 (figure 4). La BNB dispose d’un modèle similaire, qui estime la surévaluation à 10 % pour le quatrième trimestre 2022 (dernier chiffre disponible). Le modèle plus rudimentaire de la BCE indique une surévaluation limitée à 2 % pour le premier trimestre 2023.

4. Prévisions de prix pour 2023-2026

Lors de la publication de ce rapport de recherche, le chiffre du T2 2023 relatif au revenu disponible des ménages belges n’était pas encore disponible (il sera publié par la BNB le 24 octobre). Par conséquent, nous ne pouvions pas encore faire une mise à jour du modèle sur le degré de surévaluation au cours de ce trimestre. Étant donné la baisse des prix de l’immobilier belge par rapport au trimestre précédent, il est probable que la surévaluation ait encore diminué au deuxième trimestre 2023. Cela implique que le marché immobilier belge n’est plus surévalué au point qu’il y aurait un potentiel pour une éventuelle correction sévère des prix. En ce sens, le refroidissement continu du marché est déjà un scénario “souhaitable”.

Néanmoins, l’évolution des fondamentaux eux-mêmes (revenus, taux d’intérêt, démographie, fiscalité,…) pourrait bien exercer une nouvelle pression à la baisse sur les prix des logements (nominaux et réels). Dans notre scénario économique, nous voyons les rendements des obligations belges à 10 ans augmenter quelque peu par rapport à leur niveau actuel (environ 3,5 % à la mi-octobre) pour atteindre 3,75 % à la fin de 2023. Alors que l’inflation européenne se normalise, nous supposons que les taux directeurs de la BCE ont atteint leur point culminant dans le cycle de resserrement. Nous prévoyons une première baisse limitée des taux directeurs au dernier trimestre 2024 et voyons le rendement des Bunds allemands à 10 ans passer de 2,95 % à la fin de 2023 à 2,75 % à la fin de 2024. Dans son sillage, les rendements des obligations belges diminueront également quelque peu pour atteindre 3,55 % à la fin de 2024. Dans la mesure où les taux hypothécaires suivent également cette trajectoire, il y aura encore (ou il y a eu) une pression à la baisse des taux d’intérêt sur les prix de l’immobilier aux troisième et quatrième trimestres 2023, mais peut-être plus (ou du moins, moins, car les taux d’intérêt jouent également un rôle) en 2024.

Les revenus des ménages restent soutenus par une situation toujours favorable sur le marché du travail, ce qui favorise l’accessibilité à la propriété. La dynamique de création d’emplois, bien qu’ayant fortement chuté au cours de l’année 2022 en raison des crises ukrainienne et énergétique, a repris au cours des deux premiers trimestres de l’année 2023. Le taux de chômage en Belgique est resté relativement stable en 2023 et devrait rester faible, en dessous de 6 %. En effet, le marché du travail belge reste assez tendu. Le taux d’inoccupation de la Belgique (c’est-à-dire le nombre d’emplois vacants en % de l’offre totale de main-d’œuvre) a certes diminué depuis son pic du deuxième trimestre 2022, mais à 4,6 % au deuxième trimestre 2023, il reste le deuxième plus élevé de l’UE et nettement supérieur à la moyenne de l’UE (2,7 %).

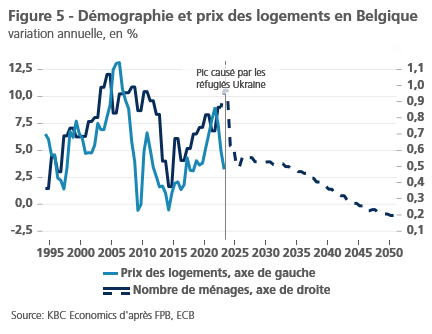

Plus précisément, KBC Economics part du principe que les prix des logements belges (selon la définition harmonisée d’Eurostat) auront encore baissé au troisième trimestre 2023 et qu’ils pourraient également se corriger légèrement au dernier trimestre. Étant donné que les corrections de prix (par rapport au trimestre précédent) auront été limitées en 2023 et qu’il y a encore eu des augmentations de prix convenables en 2022 (à l’exception du quatrième trimestre), nous nous attendons à ce que la variation des prix moyens pour l’ensemble de 2023 par rapport aux prix moyens pour l’ensemble de 2022 soit encore légèrement positive, à 1 %. Par la suite, la variation des prix moyens devrait s’accélérer pour atteindre 1,5 % en 2024, 2,5 % en 2025 et 3,0 % en 2026. À moyen terme, il est donc peu probable que les hausses de prix soient aussi marquées que par le passé. Cela s’explique en partie par le fait que les taux d’intérêt ne reviendront plus à leurs niveaux ultra-bas antérieurs, mais aussi par le fait que les pressions démographiques sur les prix s’atténueront. En effet, le Bureau fédéral du Plan estime que la poursuite de l’augmentation du nombre de ménages en Belgique s’atténuera progressivement dans les années à venir (figure 5).

5. Préoccupations persistantes

L’évolution récente et attendue des prix implique un atterrissage en douceur du marché immobilier belge. Cela dit, le scénario décrit implique une nouvelle baisse des prix réels de l’immobilier. Comme l’inflation générale devrait encore dépasser la croissance des prix des logements en 2023 et 2024, les prix en termes réels cumulés sur les années 2022-2024 devraient avoir baissé d’environ 10 %. Les entreprises du secteur immobilier au sens large continueront sans aucun doute à éprouver des difficultés pendant un certain temps. Le secteur de la construction, en particulier, traverse une période difficile. Pour de nombreux acheteurs intéressés, il est devenu impossible d’acquérir une maison neuve relativement chère. Cette situation se reflète dans les perspectives contenues dans les différents indicateurs de sentiment (figure 6). L’évaluation des commandes en cours et de la demande future prévue dans la construction, telle qu’elle figure dans le baromètre conjoncturel de la BNB, indique que le ralentissement de l’activité devrait se poursuivre pendant un certain temps. L’indicateur de confiance de la Commission européenne, qui mesure l’intention des Belges d’acheter ou de construire une maison, est également resté orienté à la baisse au troisième trimestre 2023.

En outre, la dualité du marché du logement belge, qui existe depuis un certain temps, reste également une préoccupation majeure. La combinaison d’un crédit plus cher et de prix immobiliers élevés, suite aux fortes augmentations des dernières décennies, signifie que, d’une part, il est devenu plus difficile, voire impossible, pour un plus grand nombre de ménages d’acquérir leur propre logement abordable, ce qui signifie qu’ils sont plus souvent dépendants du marché de la location. D’autre part, il existe un autre groupe de ménages, pour l’instant suffisamment important, qui peut et veut acheter un bien immobilier parce qu’il en a les moyens. Parmi les groupes d’âge les plus jeunes, il s’agit principalement de familles bénéficiant du soutien financier de leurs (grands-)parents. Si l’assouplissement des taux d’intérêt en 2024 peut améliorer quelque peu l’accessibilité financière, il ne suffira pas à réduire de manière substantielle la dualité indiquée.

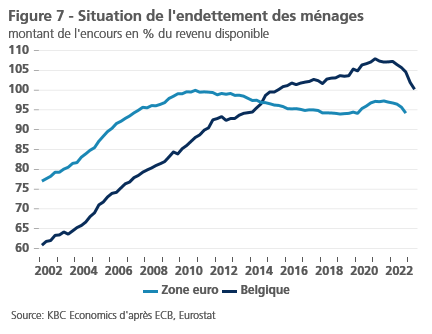

Outre la mesure de la surévaluation, les risques sur le marché du logement sont généralement estimés sur la base de l’évolution de l’endettement des ménages. La Belgique est l’un des pays européens où l’endettement hypothécaire a le plus augmenté au cours de la dernière décennie. Rapporté à leur revenu disponible, l’endettement total des ménages belges, principalement composé de prêts hypothécaires, est supérieur à la moyenne de la zone euro depuis 2015. Après avoir continué à augmenter le taux d’endettement au cours des dernières années, la tendance semble s’inverser au cours des derniers trimestres. Au premier trimestre 2023, le taux d’endettement s’élevait à 103 %, après avoir culminé à plus de 108 % au début de l’année 2022 (figure 7). Ce renversement s’explique par la combinaison de prêts hypothécaires beaucoup plus faibles (en raison de taux d’intérêt plus élevés) et d’une croissance solide des revenus nominaux (à la suite d’une inflation élevée).

Enfin, nous mentionnons que l’évolution de l’activité et des prix sur le marché belge du logement dépendra également d’autres facteurs incertains, pour lesquels il reste très difficile de faire des prévisions. L’un d’entre eux est la fiscalité de l’immobilier. Si le gouvernement, dans le cadre d’une réforme fiscale ou d’un assainissement indispensable des finances publiques, modifie radicalement la fiscalité du logement (par exemple en taxant les loyers réellement perçus et/ou les plus-values immobilières), le marché du logement pourrait en être affecté. Par ailleurs, l’efficacité énergétique et l’efficience des logements sont susceptibles de devenir un déterminant plus important des prix de l’immobilier dans les années à venir. Cela entraînera une augmentation de l’écart de prix entre les maisons économes en énergie et celles qui ne le sont pas. Dans le même temps, les logements énergivores (en particulier les grands logements situés dans des endroits moins bien situés) pourraient même voir leur prix nominal baisser considérablement. Après tout, le gouvernement a décidé que les acheteurs de ces maisons devront les rénover. Ceux-ci tiendront déjà compte d’un budget de rénovation lorsqu’ils fixeront le prix qu’ils souhaitent offrir, en prenant en considération les matériaux nettement plus coûteux à rénover.