La recherche du bon dosage des politiques de la zone euro

La hausse de l’inflation et la détérioration des perspectives de croissance posent des dilemmes à la politique macroéconomique de la zone euro. Afin de maintenir sa crédibilité en tant que garant de la stabilité des prix, la BCE devra resserrer sa politique plus tôt et probablement plus fortement que prévu, même si cela risque de rendre la croissance économique plus difficile. Cela mettra également un terme au rachat par la Banque centrale de la quasi-totalité de l’augmentation de la dette publique et au maintien de taux d’intérêt bas sur la dette publique. Les autorités budgétaires redeviendront pleinement responsables de la viabilité des finances publiques. En principe, celle-ci est contrôlée au moyen des règles budgétaires européennes. Mais compte tenu de la hausse sans précédent des prix de l’énergie et de la guerre, la Commission européenne propose de suspendre leur application stricte jusqu’en 2023. Il ne faudrait pas que cela conduise à la poursuite du soutien quasi illimité des pouvoirs publics à l’économie, justifié pendant la crise du Covid-19. Après tout, l’augmentation du prix de l’énergie rend l’économie dans son ensemble moins riche. Cela ne peut pas être supporté par le gouvernement seul. Afin d’éviter les turbulences sur les marchés obligataires, la marge budgétaire ne devrait être utilisée que pour des dépenses temporaires et imprévues, tandis que les nouvelles dépenses structurelles devraient être compensées par des économies ou de nouvelles recettes. Il serait également bénéfique de créer un instrument budgétaire européen pour absorber les chocs économiques.

Il neige parfois en avril

Le choc des prix de l’énergie et l’invasion de l’Ukraine par la Russie ont placé les responsables politiques européens dans une situation d’équilibre difficile dans la recherche d’un dosage approprié des politiques macroéconomiques. On s’attendait à ce que la fin (espérée) de la pandémie entraîne une reprise économique permettant une normalisation progressive de la politique monétaire et un retour à l’orthodoxie budgétaire. La Next Generation EU, financée par la dette européenne, favoriserait la reprise économique et stimulerait l’écologisation, la numérisation et le renforcement structurel des économies européennes. Mais il arrive qu’il neige en avril et que les attentes soient déçues.

La détérioration des perspectives de croissance et la flambée de l’inflation sont à l’origine de dilemmes politiques. La BCE met actuellement fin à ses achats (nets) de dette publique (principalement). Elle devra alors relever son taux directeur beaucoup plus tôt et probablement plus fortement que ce qui était généralement supposé au début de l’année, du moins si elle ne veut pas mettre en péril sa crédibilité en tant que gardienne de la stabilité des prix dans la zone euro. Les augmentations directes des prix à la consommation dues à la hausse des prix de l’énergie et d’autres matières premières ne peuvent pas être contrées par la politique monétaire. Toutefois, dans l’intérêt de la stabilité des prix à moyen terme, la Banque centrale doit éviter les effets de second tour et tout dérapage des anticipations d’inflation en cas de tels chocs d’offre, même si cela implique de compliquer ou d’étouffer davantage la croissance économique.

Avec sa politique plus stricte, la BCE va surtout créer un environnement monétaire beaucoup plus difficile pour la politique budgétaire. Au cours des deux dernières années, la combinaison d’une politique monétaire très accommodante et d’une forte expansion budgétaire a permis à l’économie de la zone euro de traverser la pandémie somme toute sans dommage majeur. La chute de près de 15 % du PIB réel au début de la pandémie, au premier semestre de 2020, a déjà été complètement inversée au second semestre de 2021. Et avec 6,8 % de la population active, le taux de chômage était en avril 2022 à son plus bas niveau depuis l’introduction de l’euro.

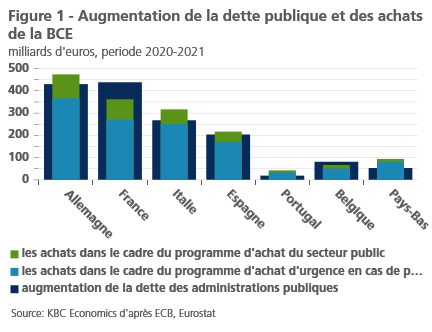

La stabilisation de l’économie par la politique budgétaire a été possible parce que, en invoquant la clause de dérogation générale, le cadre budgétaire européen rigide du Pacte européen de stabilité et de croissance a été partiellement suspendu. Dans le même temps, la BCE, par le biais du programme d’achat d’urgence en cas de pandémie (PEPP) et du programme d’achat du secteur public, a acheté la quasi-totalité de l’augmentation de la dette publique de la zone euro, soit près de 1 700 milliards d’euros en 2020-2021 (11,8 % du PIB) (figure 1). Cela a permis de maintenir les taux d’intérêt du marché pour la dette publique à des niveaux historiquement bas, ce qui, à son tour, a garanti que, malgré la forte augmentation de la dette publique dans les principaux pays de l’euro, la charge d’intérêts dans le budget en 2021 n’était pas ou à peine supérieure à celle de 2019.

Un nouveau printemps, un nouvel air

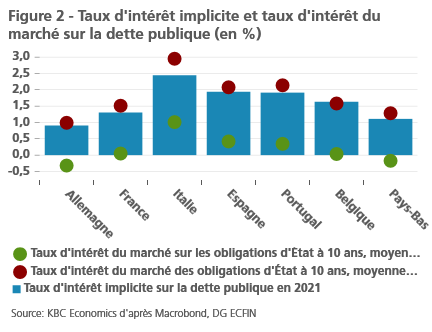

Cette époque est révolue. La hausse des anticipations d’inflation et la prise de conscience croissante que la BCE devra intervenir plus tôt et de manière plus décisive que prévu depuis longtemps ont fait passer les rendements des obligations d’État allemandes à 10 ans d’une moyenne de -0,33 % en décembre 2021 à près de 1 % en mai 2022. Pour les autres pays de la zone euro, la hausse des taux d’intérêt a été encore plus forte, puisque les spreads par rapport aux Bunds allemands se sont plus ou moins élargis partout. Dans les principaux pays de la zone euro, le taux d’intérêt moyen du marché sur le papier d’État à 10 ans a dépassé le taux d’intérêt implicite de la dette publique (le taux d’intérêt moyen sur l’encours de la dette) en 2021 (figure 2). Cela exerce une pression à la hausse sur les coûts d’intérêt et, si la politique reste inchangée, augmentera les déficits budgétaires. Ceux-ci risquaient déjà d’augmenter même sans hausse des taux d’intérêt en raison des nombreux besoins qui ont fait surface lors de la pandémie, des défis climatiques, de la transformation numérique, des coûts liés au vieillissement de la population, et maintenant de la guerre en Ukraine et de la nécessité de renforcer la défense.

La prise de conscience de l’existence d’un nouvel environnement de taux d’intérêt n’a probablement pas encore eu lieu. Fin avril, tous les gouvernements ont soumis à la Commission européenne (CE) leurs programmes de stabilité planifiant les finances publiques jusqu’en 2025. Ils y supposent que les taux d’intérêt à long terme resteront, tout au long de la période de planification, inférieurs aux niveaux qu’ils ont atteints ces dernières semaines. À cet égard, les plans sont déjà dépassés. Dans une certaine mesure, cela vaut également pour les récentes prévisions de printemps de la CE, car elles supposent que les taux d’intérêt à long terme pour 2022 seront inférieurs au niveau actuel. La hausse des taux d’intérêt et l’affaiblissement de la croissance économique font planer le spectre d’une nouvelle crise de la dette souveraine dans la zone euro.

Une tempête en perspective ?

Dans le nouvel environnement de taux d’intérêt, la politique monétaire ne contribuera plus automatiquement à la viabilité des finances publiques. Dans un récent discours devant le Haut Conseil des Finances à Paris, le gouverneur de la Banque de France a clairement indiqué que les autorités budgétaires devront s’en charger elles-mêmes. En principe, cela se fait dans le cadre du Pacte européen de stabilité et de croissance, avec ses nombreuses règles de réduction des déficits publics et de la dette publique (excessive). Mais, comme indiqué plus haut, les règles contraignantes de ces dernières ont été suspendues depuis 2020 par l’application de la clause de dérogation générale. La CE vient de proposer de ne pas encore les appliquer non plus en ce qui concerne les budgets 2023. Selon la CE, la guerre, la hausse sans précédent des prix de l’énergie et la perturbation continue des chaînes d’approvisionnement justifient la prolongation de l’exception d’une année supplémentaire.

La prolongation de la clause de dérogation générale présente l’avantage de préserver la souplesse nécessaire à la politique budgétaire pour répondre aux conséquences économiques de la situation de guerre qui sont difficiles à prévoir. En outre, il existe un consensus sur le fait que les règles budgétaires devraient être simplifiées avant d’être à nouveau appliquées dans leur intégralité. En outre, les règles relatives à la réduction de la dette seraient trop strictes dans les circonstances actuelles. De ce point de vue, leur application immédiate serait problématique. Mais le débat sur la réforme est loin d’être terminé. C’est une autre raison pour laquelle l’extension de la clause de dérogation générale s’impose.

Toutefois, cette extension comporte aussi des risques. Elle peut donner l’impression que le soutien quasi illimité de l’économie par le budget de l’État, comme ce fut le cas pendant la crise de Covid-19, peut être poursuivi sans relâche. Rien n’est plus faux, non seulement en raison du nouvel environnement monétaire, mais aussi parce que le choc économique est désormais différent. Dans les pays importateurs d’énergie, comme tous les pays de l’euro, une augmentation du prix de l’énergie rend l’économie dans son ensemble moins riche. Cet appauvrissement ne peut être supporté par le seul gouvernement. C’est en cela que la crise énergétique diffère de la crise Covid-19, dont l’impact économique temporaire pouvait être absorbé par le gouvernement.

S’il le souhaite, le gouvernement peut redistribuer la perte de richesse aux secteurs économiques ou aux ménages selon ce qui est considéré comme socialement équitable. Mais dans les circonstances actuelles, cela ne devrait pas se traduire par une stimulation de la demande globale dans l’économie. En effet, malgré l’assouplissement des perspectives, les marchés du travail restent relativement tendus et les contraintes freinent toujours l’offre économique. Dans ces conditions, une politique budgétaire stimulant la demande alimenterait principalement l’inflation et contrecarrerait ainsi la politique monétaire. Par ailleurs, la croissance économique est déjà soutenue par le Next Generation EU financée par la dette européenne.

En outre, l’extension de la clause de dérogation générale ne crée pas un passe-droit complet pour la politique budgétaire, certainement pas pour les pays ayant une dette publique élevée ou un important déficit budgétaire structurel, comme la Belgique.

Les écarts par rapport aux règles budgétaires normales, même dans le cadre de la clause générale de dérogation, ne peuvent être tolérés que s’ils ne mettent pas en péril la viabilité des finances publiques à moyen terme. Si tel est le cas, la Commission européenne peut toujours sanctionner un État membre pour “déficit budgétaire excessif”. La CE a indiqué qu’elle avait l’intention de le faire, si nécessaire.

En outre, dans le nouvel environnement de taux d’intérêt, les marchés financiers porteront également un regard plus critique sur les finances publiques. Déjà, les écarts de taux d’intérêt se normalisent. Pour éviter les tempêtes sur les marchés financiers, la marge budgétaire doit être utilisée judicieusement. Elle permet de répondre à de nouveaux besoins temporaires, par exemple pour l’accueil des réfugiés. Mais les nouvelles dépenses couvrant des besoins structurels, comme la revalorisation de certaines professions et le renforcement de la défense, doivent être budgétairement neutres et donc compensées par des économies structurelles ou de nouvelles recettes.

Enfin, le nouvel environnement monétaire rappelle que, en tant qu’union monétaire sans budget central stabilisateur, la zone euro reste structurellement vulnérable aux chocs économiques. La BCE ne peut pas continuer à combler ce manque de manière structurelle, même si elle a signalé qu’elle continuerait à lutter contre la fragmentation des marchés financiers, par exemple en réinvestissant son portefeuille existant d’obligations d’État de manière “flexible”. Mais la création d’un instrument fiscal européen pour la stabilisation économique et les investissements stratégiques, comme l’a mentionné le gouverneur de la Banque de France dans son discours précité, ou d’un fonds de stabilisation, comme l’a proposé le Mécanisme européen de stabilité (MES) dans un récent document de discussion, serait une solution plus pure pour prévenir ou amortir d’éventuelles tempêtes.