L’inflation freine la croissance de la consommation belge, mais de combien ?

Abstract

Il est frappant de constater que, jusqu’au troisième trimestre de 2022, la crise énergétique et la forte inflation qui en a résulté n’ont pas eu d’impact visible sur la croissance en volume de la consommation privée en Belgique. La transmission de l’inflation (élevée) aux dépenses des ménages est une interaction complexe de nombreux effets théoriques possibles. Si ceux-ci sont loin de toujours se manifester dans la pratique, c’est parce que des facteurs d’atténuation entrent en jeu (comme l’indexation automatique des salaires et des prestations sociales) qui réduisent ou annulent largement l’impact de l’inflation. Les indicateurs mensuels disponibles suggèrent néanmoins que les ménages belges en particulier sont devenus de plus en plus prudents quant à leurs projets d’achats importants. KBC Economics estime dès lors que la consommation privée aura baissé au dernier trimestre de 2022 et stagnera au premier trimestre de 2023. À partir du printemps 2023, la dynamique de la consommation se redressera. Le fait que l’impact de l’inflation sur la consommation des ménages aura été somme toute limité implique que le choc de l’inflation se répercute sur les entreprises et les pouvoirs publics. Le revers de la médaille d’une consommation stable à court terme est que les marges bénéficiaires et la compétitivité des entreprises ainsi que les finances publiques se détériorent. Cela signifie moins d’investissements et d’exportations et plus de consolidation fiscale à un peu plus long terme, sapant le potentiel de croissance de l’économie et aussi le potentiel de consommation à ce terme.

1. Effets théoriques de l’inflation

La consommation des ménages (comme de nombreuses autres variables économiques) étant une variable comportementale, elle est difficile à appréhender dans la pratique. Selon la fonction de consommation développée par John Maynard Keynes, deux facteurs jouent un rôle important pour expliquer la consommation : l’évolution du revenu réel disponible (c’est-à-dire le pouvoir d’achat) et la mesure dans laquelle ce revenu est consommé ou épargné (c’est-à-dire le taux de consommation ou, autrement dit, un moins le taux d’épargne). Ces deux éléments sont à leur tour déterminés par une multitude d’autres facteurs : création d’emplois, modifications des impôts sur le revenu ou des prestations sociales, confiance des consommateurs,… Outre la partie de la consommation qui dépend du revenu, il existe également une consommation dite autonome. Celle-ci survient, par exemple, lorsque les ménages puisent dans leur épargne actuelle ou contractent un crédit à la consommation.

Des canaux de transmission multiples

L’inflation peut affecter plusieurs de ces déterminants. L’impact le plus visible et le plus évident concerne le revenu réel disponible. L’inflation érode le pouvoir d’achat du revenu nominal si aucune mesure n’est prise pour la compenser, comme l’augmentation des salaires (par exemple par l’indexation) ou l’octroi d’une subvention. Le revenu nominal peut également être affecté par l’inflation si cette dernière nuit plus généralement à l’activité économique. Ce serait le cas, par exemple, lorsqu’une inflation relativement élevée affecte la compétitivité des entreprises, entraînant des pertes d’emplois. L’impact de l’inflation sur la consommation autonome est également souvent négatif sans équivoque : après tout, elle affecte également le pouvoir d’achat de l’épargne et rend le crédit plus cher via des taux d’intérêt plus élevés.

En outre, il y a souvent des effets psychologiques. Si les prix augmentent anormalement, les consommateurs deviennent soudain beaucoup plus prudents et adaptent leurs dépenses. Par exemple, une large couverture médiatique d’une forte inflation peut provoquer des réactions de panique, amenant les gens à freiner leur consommation. Même lorsque les salaires et les prestations sociales sont indexés sur l’augmentation de l’inflation, la perception d’un appauvrissement peut apparaître. Des expériences en laboratoire montrent également que les consommateurs accordent plus de poids aux variations de prix auxquelles ils sont régulièrement exposés, comme les dépenses quotidiennes ou mensuelles en pain ou en énergie(1). Si le prix de ces biens ou services augmente ensuite de manière relativement importante, cela peut fausser le comportement de consommation au sens large.

En pratique, les effets psychologiques font généralement baisser le taux de consommation (c’est-à-dire la part d’un euro de revenu supplémentaire qui est consommée). Pourtant, une forte inflation peut également avoir l’effet inverse sur le taux de consommation. En effet, craignant de nouvelles hausses de prix brutales, les gens peuvent avoir tendance à consommer un peu plus de leur revenu disponible aujourd’hui (par exemple, pour faire des réserves, accélérer le remplacement de biens durables ou avancer un achat déjà prévu). En d’autres termes, les attentes d’une inflation durablement élevée peuvent inciter les gens à ne pas épargner (taux d’épargne plus faible). Après tout, avec l’argent mis de côté maintenant, les consommateurs peuvent acheter moins de biens et de services plus tard. Dans la mesure où ce phénomène se produit, bien qu’il entraîne une consommation précoce, il pèse sur les possibilités de consommation ultérieures. Cette substitution dite intertemporelle se produira principalement lors de l’achat de biens durables, tels qu’une nouvelle voiture ou un nouveau réfrigérateur.

Notons en outre qu’une forte inflation peut également amener (certaines) personnes à consommer différemment plutôt que moins (par exemple, en choisissant une alternative moins chère, en passant des vacances à la maison plutôt qu’à l’étranger, en mangeant davantage à la maison plutôt qu’au restaurant). Encore une fois, et peut-être paradoxalement, dans certains cas, cela peut même conduire à une plus grande consommation (par exemple, acheter en gros parce que c’est moins cher par unité).

Des circonstances spécifiques

Outre les effets mentionnés, la relation entre l’inflation et la consommation est également déterminée en partie par la nature du choc inflationniste, le cadre institutionnel et la réponse politique du gouvernement. Par exemple, il existe une différence substantielle entre l’inflation résultant d’un choc de demande (positif) et l’inflation résultant d’un choc d’offre (négatif). Dans le cas d’un choc de demande ou d’offre négatif, la hausse de l’inflation s’accompagne d’une baisse de la consommation, alors que dans le cas d’un choc de demande positif, la hausse de l’inflation s’accompagne (ou est la conséquence) d’une hausse de la consommation (2). Les stabilisateurs automatiques, tels que l’indexation des salaires ou un solide filet de sécurité sociale, permettent d’amortir (partiellement) une inflation élevée, rendant l’impact sur la consommation plus faible, voire inexistant. Il en va de même lorsque le gouvernement prend des mesures spécifiques ad hoc (subventions, réduction de la TVA,…) pour préserver le pouvoir d’achat des ménages.

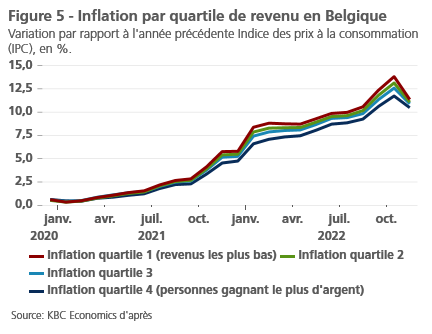

Enfin, il convient de noter que les taux d’inflation publiés reflètent un modèle de consommation moyen pour tous les ménages. Étant donné que chaque ménage a ses propres préférences et capacités de consommation, l’inflation perçue sera différente d’un ménage à l’autre, notamment entre ceux qui appartiennent à des catégories de revenus différentes. Cela implique également que l’impact de l’inflation sur la consommation peut varier fortement au niveau microéconomique, en fonction de la source de l’inflation (augmentation des prix des denrées alimentaires, des prix de l’énergie,…). En outre, en cas d’indexation des salaires, les ménages individuels peuvent être sur- ou sous-compensés.

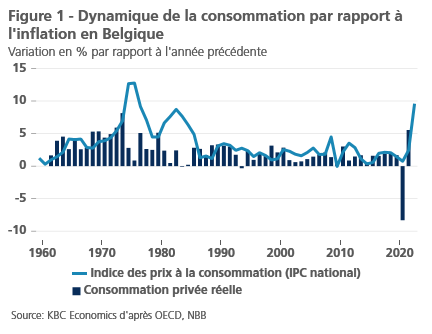

2. Consommation privée lors de chocs d’inflation antérieurs

La multiplicité des canaux de transmission et la complexité des comportements des consommateurs compliquent l’estimation de l’impact de l’inflation sur la consommation globale. En définitive, la question de l’impact de l’inflation sur la consommation reste une question empirique. Un rapide exercice d’approximation met déjà en évidence une corrélation directe inattendue (voir figure 1). La corrélation entre l’inflation (c’est-à-dire l’augmentation annuelle de l’IPC national) et la dynamique de la consommation (c’est-à-dire la variation annuelle de la consommation privée réelle) en Belgique sur une longue période (1961-2021) s’avère en fait positive (coefficient de corrélation 0,20). Une explication évidente de l’absence d’une corrélation négative claire est qu’en période d’inflation normale faible, d’autres déterminants de la consommation (par exemple, la création d’emplois) jouent un rôle plus décisif.

Il n’est pas clair à partir de quel niveau l’inflation peut commencer à avoir un impact sur la consommation privée. Les économistes partent du principe qu’une inflation modérée n’est pas nuisible. Après tout, elle reflète généralement une amélioration tendancielle de la qualité des biens et services achetés et lubrifie le moteur économique. On pourrait définir un choc inflationniste comme une période où l’inflation grimpe d’un certain nombre (par exemple, deux) de points de pourcentage au-dessus de la moyenne de la période précédente (par exemple, quatre trimestres précédents). Mais même dans ce cas, l’inflation réelle peut rester assez faible, sans grand impact sur la consommation. C’est pourquoi la littérature économique tend à rechercher un point de basculement ou un seuil au-delà duquel l’inflation commence à “mordre” la consommation, ou plus généralement la croissance économique. Par exemple, une étude économétrique de Kremer et al (2013), basée sur un modèle de régression à seuil, situe ce seuil à 5% pour les pays développés (3).

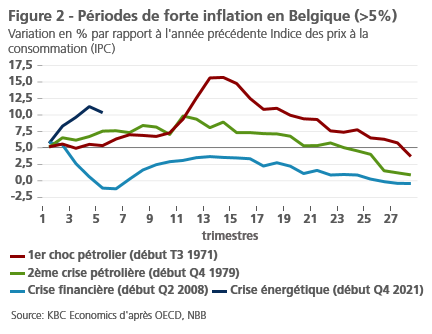

En Belgique, il n’y a eu que quatre périodes depuis les années 1960 où l’inflation a dépassé 5%. Ce fut le cas lors du premier choc pétrolier (à partir du troisième trimestre 1971), lors du deuxième choc pétrolier (à partir du quatrième trimestre 1979), très brièvement lors de la crise financière (à partir du deuxième trimestre 2008) et plus récemment lors de la crise énergétique (à partir du quatrième trimestre 2021). La figure 2 illustre ces périodes. La période la plus longue a été celle du premier choc pétrolier, où une inflation élevée (>5%) a persisté pendant 26 trimestres. Pendant la deuxième crise pétrolière, elle était de 23 trimestres, et pendant la crise financière, de deux trimestres seulement. L’inflation récemment élevée pendant la crise énergétique actuelle couvre déjà cinq trimestres et continuera à dépasser 5 % en moyenne pendant trois trimestres supplémentaires (les trois premiers en 2023), selon les dernières perspectives de KBC Economics.

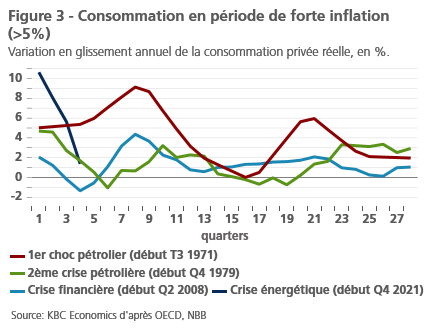

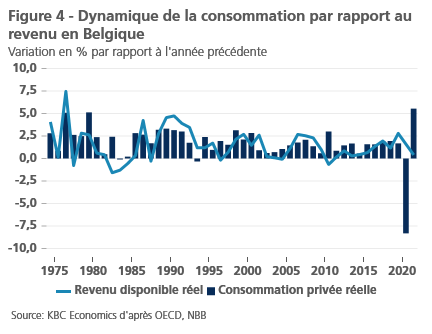

La figure 3 montre l’évolution en glissement annuel de la consommation réelle des ménages belges au cours des quatre périodes de forte inflation. Il est à noter qu’à l’exception de quelques trimestres de croissance négative ou nulle, la consommation a bien résisté au cours de chaque période. La résistance relative de la consommation en période de forte inflation s’explique probablement par le fait que la Belgique dispose de nombreux facteurs d’atténuation qui réduisent ou éliminent en grande partie l’impact de l’inflation. Il s’agit de stabilisateurs automatiques qui sont en partie de nature institutionnelle, notamment le système d’indexation automatique des salaires et des prestations sociales et l’existence de tarifs sociaux sur de nombreux biens et services (énergie, télécoms, logements sociaux, consultations médicales, etc.) ). Ces éléments contribuent à préserver quelque peu le pouvoir d’achat des ménages. Ainsi, la dynamique de la consommation (c’est-à-dire la variation annuelle de la consommation privée réelle) présente une meilleure corrélation avec la dynamique des revenus (c’est-à-dire la variation annuelle du revenu disponible réel). Pour la période 1971-2021, le coefficient de corrélation entre les deux est de 0,50 (voir figure 4).

3. Perspectives KBC Economics

Depuis la crise financière de 2008-2009, le système de chômage temporaire a également été étendu, tandis que le marché du travail belge, relativement rigide et tendu, a récemment été de plus en plus associé à la rétention de la main-d’œuvre (c’est-à-dire la rétention de la main-d’œuvre pendant un ralentissement économique afin de ne pas mettre en danger le potentiel de production futur). Par conséquent, l’impact des chocs négatifs, y compris la récente poussée d’inflation, sur le marché du travail est resté relativement limité. Plus encore, au cours des trois premiers trimestres de 2022, l’emploi intérieur en Belgique était en moyenne supérieur de 108.000 unités à celui de la même période en 2021. En outre, lors des dernières crises Covid et énergétique, une grande partie des ménages a bénéficié d’un large soutien des pouvoirs publics. Enfin, il y avait une importante demande refoulée de la part des consommateurs belges après la pandémie de 2022. Tout cela explique pourquoi la consommation a encore bien résisté malgré deux chocs qui se sont succédé rapidement. Au cours des trois premiers trimestres de 2022, la croissance en volume de la consommation privée a été supérieure de près de 5% à celle de la même période de l’année précédente.

Néanmoins, les indicateurs avancés disponibles sur une base mensuelle suggèrent que les consommateurs sont devenus de plus en plus prudents quant à leurs projets d’achats importants, en particulier les biens de consommation durables (voir également l’encadré). La situation sur le marché du travail semble également de plus en plus sombre, avec des créations nettes d’emplois nettement moins nombreuses et un chômage en légère hausse en 2023. Notons encore que la bonne protection moyenne des ménages contre la crise énergétique cache des différences entre les ménages individuels. Comme les ménages des catégories de revenus inférieures consacrent une part relativement plus importante de leur budget à l’énergie, ils sont proportionnellement plus touchés par la crise actuelle (bien que les différences d’inflation entre les catégories de revenus ne soient pas très importantes, voir la figure 5). Ces ménages peuvent donc réduire un peu plus leur consommation.

Par conséquent, KBC Economics suppose toujours que la consommation privée aura quelque peu reculé au dernier trimestre de 2022 (-0,1% par rapport au trimestre précédent) et qu’elle stagnera probablement au premier trimestre de 2023 (soit une croissance nulle par rapport au trimestre précédent (voir tableau 1). C’est la principale raison pour laquelle notre scénario de base prévoit également une légère contraction de la croissance du PIB réel en Belgique au quatrième trimestre de 2022, suivie d’une stagnation au premier trimestre de 2023. À partir du printemps, la croissance de la consommation devrait se redresser. Grâce à la combinaison d’une indexation retardée des salaires et d’un ralentissement progressif de l’inflation, le pouvoir d’achat des ménages devrait augmenter tout au long de 2023. Plus précisément, nous voyons leur revenu disponible augmenter de 2,0 % en termes réels cette année par rapport à 2022.

4. Incertitudes et effets à plus long terme

Néanmoins, des incertitudes considérables subsistent. Par exemple, la trajectoire de l’inflation jusqu’en 2023 reste fortement dépendante de l’évolution des prix de l’énergie. Le comportement des consommateurs pourrait également subir des effets psychologiques (négatifs) à plus long terme. Bien que l’indexation automatique atténue largement l’impact de l’inflation sur les revenus dans la réalité et que le gouvernement soutienne les ménages pour le coût plus élevé de l’énergie, une enquête Ipsos de décembre 2022 montre qu’un peu plus de la moitié des Belges craignent toujours d’avoir moins de revenus disponibles en 2023. Cela s’explique par le fait que la majorité des consommateurs (88% en novembre 2022) s’attendent toujours à un taux d’inflation plus fort au cours des 12 prochains mois (voir Figure 6).

Enfin, les facteurs d’affaiblissement du revenu des ménages impliquent également que le choc d’inflation sera répercuté sur les entreprises et le gouvernement. En d’autres termes, le revers de la médaille d’une consommation relativement ferme à court terme est que les marges bénéficiaires et la compétitivité des entreprises ainsi que les finances publiques se détériorent fortement. Cela risque d’impliquer une diminution des investissements et des exportations et un renforcement de l’assainissement budgétaire à un peu plus long terme. Cela pourrait alors miner le potentiel de croissance de l’économie belge et aussi les possibilités de consommation des Belges à ce terme.

Encadré – Les indicateurs avancés indiquent un affaiblissement de la demande

Il est généralement admis que l’indicateur de confiance des consommateurs constitue une bonne aide pour l’estimation précoce de la consommation effective des ménages. Toutefois, la corrélation entre l’évolution de la confiance des consommateurs et la croissance de la consommation n’a pas été très élevée en Belgique au cours des dernières décennies (1). Au cours des 1,5 dernières décennies, elle était même étonnamment faible. Il en a été de même en 2022 : la forte baisse de la confiance a fortement contrasté avec la hausse soutenue de la consommation jusqu’au troisième trimestre. En novembre, décembre et janvier, la confiance des consommateurs s’est améliorée, mais elle était encore bien inférieure à la moyenne à long terme. Il y a plusieurs raisons pour lesquelles les variations de la confiance des consommateurs et de la consommation ne coïncident pas toujours bien. Premièrement, le sentiment du public a tendance à être plus erratique que la consommation effective. Les consommateurs ont parfois des pensées extrêmement positives ou négatives sur la situation économique et politique générale, mais tant que cela n’a pas d’impact significatif sur leur propre situation financière, leur volonté d’acheter n’est pas ajustée proportionnellement. La volatilité relative de la confiance s’explique également par le fait que, outre les influences économiques et politiques, des facteurs psychologiques agissent sur la confiance (par exemple, l’invasion de l’Ukraine par la Russie). Compte tenu de l’instabilité de la relation, il faut être prudent lorsqu’on tire des conclusions sur la croissance de la consommation à partir de la confiance.

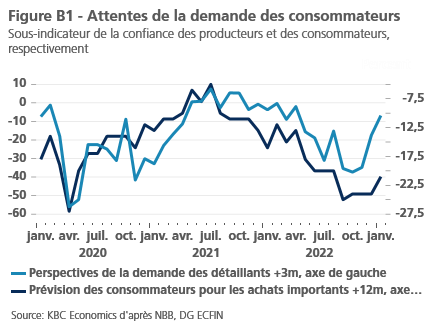

Il est donc préférable d’évaluer la confiance des consommateurs en conjonction avec d’autres indicateurs avancés (de confiance) de la consommation, tels que les données concrètes sur les ventes au détail, les attentes des entreprises en matière de demande ou l’évolution du marché du travail. Après s’être améliorée jusqu’à la fin de l’été, la dynamique des ventes au détail en glissement annuel a de nouveau reculé en octobre et novembre. La figure B1 montre que les attentes des détaillants concernant la demande future (+3m) sont également tombées à un niveau très bas en octobre. Ensuite, une amélioration de l’indicateur a suivi, bien qu’il soit resté à un niveau plutôt bas. En outre, l’indicateur de confiance des consommateurs montre que les ménages restent particulièrement prudents quant à leurs projets d’achats importants (+12 millions). Une image similaire se dégage de l’enquête menée auprès des entreprises pour savoir dans quelle mesure l’insuffisance de la demande entrave leur activité : ce n’est pas la demande de biens ou services de consommation courante mais plutôt celle de biens de consommation durables qui semble être un facteur croissant d’entrave à l’activité depuis l’été 2021 (voir figure B2).

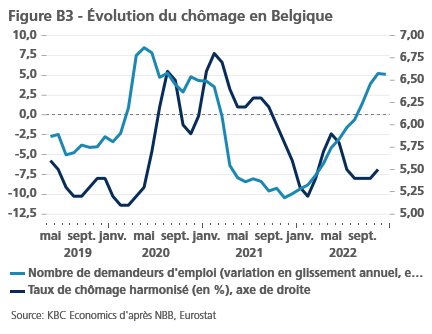

Ainsi, il semble très probable que le niveau encore élevé de pessimisme parmi les consommateurs affecte principalement la volonté d’acheter des biens de consommation durables (tels que des meubles ou une machine à laver). Cela contraste avec le raisonnement théorique, mentionné plus haut dans cet article, selon lequel une inflation élevée peut inciter les consommateurs à avancer l’achat de biens durables (substitution intertemporelle).Récemment, nous avons également assisté à un revirement négatif progressif du marché du travail, qui pourrait avoir un impact négatif sur la consommation des ménages. Par exemple, l’évolution en glissement annuel du nombre de demandeurs d’emploi depuis septembre 2022 est redevenue positive (voir figure B3). Cette détérioration ne se traduira toutefois pas par une forte hausse du chômage selon nous. Les entreprises thésauriseront la main-d’œuvre davantage que lors des précédentes phases cycliques similaires (2.) En effet, certains facteurs expliquent le comportement de thésaurisation associé à la tension sur le marché du travail à laquelle les entreprises ont été confrontées peu après la pandémie. Premièrement, l’impact de la pandémie sur la santé financière des entreprises a généralement été limité. Cela leur confère une certaine résilience dans la crise énergétique actuelle et les place dans une meilleure position pour conserver leur personnel. En outre, la contraction démographique imminente de l’offre de travail implique qu’une fois que la croissance économique reprendra après la crise, la pénurie devrait se poursuivre avec une intensité encore plus grande. Le taux de chômage de la Belgique (définition harmonisée d’Eurostat), qui reste encore faible, augmentera selon nous légèrement, passant de 5,5% en novembre (dernier chiffre disponible) à 6,1% à la fin de 2023.

1 Voir KBC Economic Opinion, “Consumer confidence not always a reliable predictor of consumer confidence”, 20 September 2017.

2 Voir KBC Economic Opinion, “Labour hoarding in uncertain times“, 13 October 2022.

1 Voir e.g. S. Georganas, P.J. Healy en N. Li (2014), “Frequency bias in consumers’ perceptions of inflation: an experimental study”, European Economic Review, 67, p. 144–158.

2 Voir KBC Economic Research Report, “Inflation shocks with real impact“, 3 June 2022.

3 Voir S. Kremer, A. Bick en D. Nautz (2013), “Inflation and growth: new evidence from a dynamic panel threshold analysis”, Empirical Economics, 44, p. 861–878.